이자율의 기간구조(불편기대, 유동성프리미엄, 시장분할, 선호영역)

안녕하세요 @lsj88s 입니다~ 이자율의 기간구조에 대해 알아보겠습니다.

다른 것이 일정할 때 만기의 차이에 따른 이자율 수준의 차이를 이자율의 기간 구조라고 합니다.

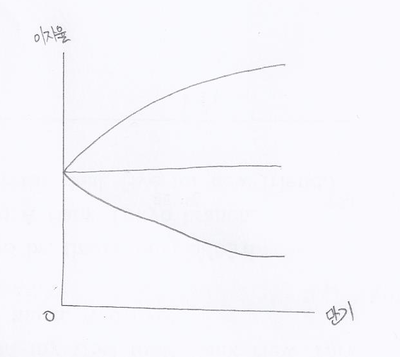

즉, 만기와 이자율 간의 관계라고 할 수 있습니다. 곧 만기와 수익률의 관계라고 볼 수 있으며 이를 곡선으로 나타낸 것이 수익률 곡선입니다. 이자율 기간 구조를 설명하는 3가지 이론을 수익률 곡선의 그림으로 설명하고 선호 영역 가설에 대해 보겠습니다.

㉠ 불편 기대 가설

미래 단기 이자율에 대한 금융시장 참가자들의 예상에 따라 수익률 곡선의 형태가 결정된다는 것입니다.

시장 참가자들이 다음과 같이 예상한다면

① 현재의 단기이자율 > 미래의 단기이자율 → 현재의 장기 이자율은 현재의 단기이자율보다 낮게 된다.

② 현재의 단기이자율 < 미래의 단기이자율 → 현재의 장기 이자율은 현재의 단기이자율보다 높게 된다.

→ 수익률 곡선 우상향

참가자들의 예상에 따라 이자율은 우상향, 우하향 합니다.

→ 수익률 곡선 우하향

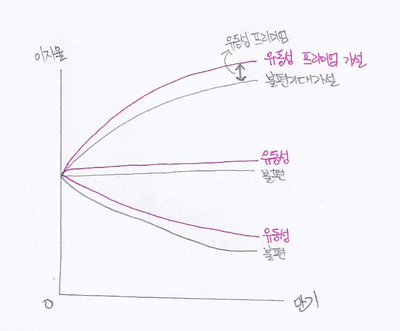

㉡ 유동성 프리미엄 가설

불편 기대가 설과 동일하게 수익률 곡선의 형태가 미래 단기이자율의 변동에 대한 시장 참가자들의 기대에 의하여 결정된다고 보고 있습니다. 하지만 여기에 유동성 포기에 대한 대가를 고려하여 수익률 곡선이 불편 기대가 설보다 상방으로 올라가야 한다고 보고 있습니다.

자금 공급자는 장기투자보다는 단기 투자를 선호하고, 자금 수요자는 단기 차입보다는 장기 차입을 선호하게 됩니다. 따라서 장기자금의 경우 투자자가 유동성을 포기한 대가로 프리미엄을 요구하게 되고 기간이 길어질수록 더 커진다는 것이 유동성프리미엄 가설입니다.

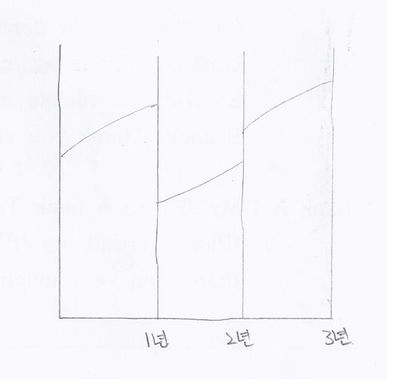

㉢ 시장 분할 가설

시장 참가자들이 각기 선호하는 만기가 있어서 이자율에 큰 차이가 없는 한 각자의 기간 선호에 따라 금융시장에 참가한다는 것입니다. 금융시장에서 각자가 선호하는 만기에 따라 증권을 발행하고, 수요하고 자 하기 때문에 만기에 따라 시장이 세분화된다고 보시면 됩니다. 쉽게 말해 단기, 중기, 장기로 나뉘고 각자의 선호에 맞는 곳에 참가한다는 것입니다. 만기에 대해 서로 다른 선호도를 가지고 있으므로, 수익률과 잔존 기간 사이에 상관관계가 존재하지 않는다고 봅니다.

기간별 이자율은 금융시장 참가자들의 수요와 공급에 의해 결정됩니다.

일반적으로 단기보다는 장기이자율이 크다고 보겠지만 단기자금시장에 공급보다 많은 수요가 몰린다면 단기이자율이 장기이자율보다 높게 될 것이라고 볼 수 있습니다.

㉣ 선호 영역 가설

위에서 언급한 단기이자율에 대한 기대, 프리미엄, 만기 선호라는 개념을 결합하여 선호 영역 가설을 제시하였습니다.시장 분할 가설은 특정 만기를 선호하는 투자자들에 의해 결정된다고 했지만, 현실적으로는 투자자들이 특정 만기를 선호한다고 하더라도 다른 만기를 갖는 증권의 수익률이 충분히 높다면 이러한 증권에 투자할 것이라고 주장합니다.