BTS2.0那些事儿(中)

经常被人问当前BTS开发是怎样一个状态。我想说的是,除了日常的界面改进和修改bug之外,目前BTS还在进行着若干个BSIP的开发,这些BSIP最终会在大约5-6月份以一次硬分叉的形式实施。

BSIP30:已爆债仓可在不增加债务的前提下调高抵押率,去除目标抵押率必须高于MCR的限制。

BSIP31:当前,已爆债仓部分卖出导致抵押率升高后,在成交顺序上依然会排在抵押率更低的债仓前面,这显失公平,更改后,已爆债仓成交将完全按抵押率排序。

BSIP32:当前,当已爆债仓卖单作为maker与taker买单成交时,取taker单价格作为成交价,更改后,将一律以maker单价格作为成交价。

BSIP33: 当前,某些场景下,taker单会与非顶部的maker单成交。更改后,将根除此类事件发生。

BSIP34:当前,BTS系统的爆仓有两个条件:1.喂价低于爆仓价,2.市场内没有高于爆仓价的买单。更改后,将去除条件2。

BSIP35:当前,某些时候买卖单成交时,由于小数圆整问题,某一方可能会付出多于应付的,甚至会有付出而无获得。更改后,将根除此类事件发生。

BSIP36:当前,系统资产喂价会长期存在并生效,缺乏过期设置,更改后,系统将在维护时间去除过期喂价。

BSIP37:去除资产名称不能以数字结尾的限制。

BSIP38: 当前,在爆仓发生时,所有的抵押物都被挂单售卖,在许多情况下这并非必须。更改后,经允许交易者在抵押借款时设定爆仓目标抵押率,缺省值为不设,即爆仓时所有抵押物均被挂单售卖;设定值高于MCR时,以设定值为目标抵押率;设定值为低于MCR时,爆仓以MCR为目标抵押率;当债仓被强清时,不考虑目标抵押率。

这些BSIP的节奏主要不是在于解决bug,而是一个金融系统在运行了几年并且经历了几次危机后开始作各种各样的优化和打磨,最为典型的就是BSIP38这样对爆仓规则的改进。旧的爆仓规则不能说错,但是其中却隐藏着可能对整个生态产生巨大危害的因素。在付出了惨痛的代价之后社区逐步对这种危害达成共识,并且着手修改。

1月17日,BTS价格暴跌,几近腰斩,最危险的时候,bitUSD价格离黑天鹅发生只有7%的距离。

什么是黑天鹅?这就要从智能货币的逻辑开始讲起了。

在BTS系统中,智能货币如bitCNY是由抵押BTS而借出的,抵押率不得低于MCR,当前的MCR是1.75 。

简单地说,你要借出1元bitCNY,你得至少拿价值1.75元的BTS抵押给系统。

BTS价格是变化的,如果抵押后遭遇BTS价格下跌,从而使抵押率降至MCR以下,那么就会发生爆仓,就是该债仓中的抵押物BTS将被强制按喂价/1.1的价格挂单卖出以用来还bitCNY债务。

但这样还有个前提是有人愿意买入,如果遭遇极端情况,BTS价格急剧下跌,并且系统缺乏买单,导致出现债仓抵押物价值低于债务的情况,就发生了黑天鹅事件。黑天鹅价格 = 抵押率最低的空仓的债务量/抵押物量。

按照智能货币的逻辑,bitCNY的价值是由其背后的抵押物价值背书的,如果抵押物价值达不到bitCNY的票面价值,那么bitCNY就失去了价值背书,此时,系统会自动发起全局清算。就是系统用黑天鹅价格向所有空仓提供bitCNY以帮助其平仓,同时系统获得相应的BTS,多余的抵押的BTS还给空仓所有者。之后,只有系统拥有bitCNY的空仓,但这个空仓并非是足额抵押的,抵押物数量=债务量/黑天鹅价格 。此时bitCNY依然可以交易,转账,但不能借出。

在BSIP18实施之后,发生了黑天鹅的智能货币有了一个复活的途径,当正常喂价恢复之后,复活的关键就是需要用一个足额抵押的空仓来取代系统的非足额抵押的空仓。而这又有两种可能的方式:

1.随着抵押物涨价自动复活

当抵押物涨幅足够大导致系统空仓已经足额抵押了,那么发行者拿来“”系统空仓“的抵押物”,创建一个同样的空仓同时平掉“系统空仓” 的债务,之后一切恢复正常。

2.志愿者购买

当抵押物涨幅还没达到足额抵押时,允许志愿投资者提出申请,通过添加抵押物来获取全部或部分“系统空仓”,包括抵押物和债务。

无论如何,发生黑天鹅事件都是一种悲剧,遭遇全局清算的抵押者损失必然是惨重的,而当前BTS的爆仓规则中,就隐藏着促成黑天鹅事件发生的因素。

如果有大债仓爆仓,意味着内盘有更便宜的BTS出售,投机者可以在内盘买入BTS到外盘卖出,这会引发喂价的进一步下跌,引爆更多的债仓,正反馈造成“连环爆仓”,使得价格一路下跌。如果爆掉的债仓还未来得及被平仓就已资不抵债,那么黑天鹅就发生了。

前面提到的BSIP30,31,34,38,都是针对旧的爆仓规则的优化,要么是让爆仓时尽可能少的抵押物被出售,要么是更多地让人工调高抵押率成为可能,以及让更低抵押率的债仓优先成交。总之,这些改进都有助于降低“连环爆仓”效应,降低黑天鹅事件发生的概率。

这样的改进之所以重要,是因为旧规则给了做空者太大做空套利的空间。一旦做空者瞅准时机,就可以利用这些规则,通过砸盘引爆大债仓之后再来啃食尸体获利,而抵押借款的用户则常常死无葬身之地。

结果就是做空者比做多者有更多的获利机会,这种认知塑造了市场参与者的博弈对策,从而导致了BTS的价格难以走高,不足以支撑充足的bitCNY供应量,造成市场上bitCNY短缺,鼓鼓钱包里承兑商充值费用高达10%以上,用户怨声载道。

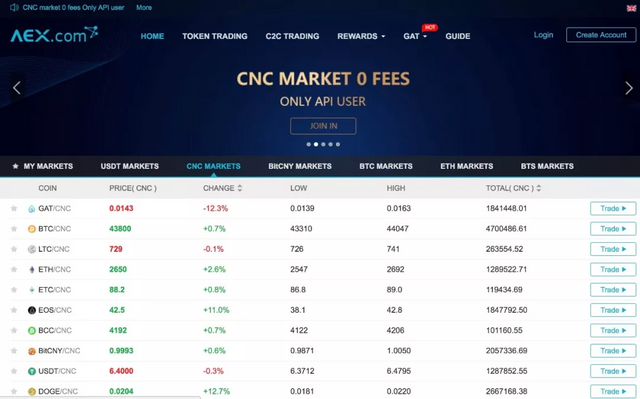

AEX这样一直大力支持BTS和bitCNY生态的交易所也开始对bitCNY失去信心,开始发展CNC交易。

而要想让市场重拾对bitCNY的信心,除了以上的改进之外,利用系统资金池存储的BTS来调节智能货币供应量,为BTS价值回归创造更多动力也是必走之路,这就是理事会的公开市场操作计划。

公开市场操作的核心思路就是通过在内盘进行智能货币和BTS之间的买卖操作来调整货币供应量,满足市场供需。

在当前智能货币需求远远大于供给的情况下,无疑公开市场操作的主要形式就是向市场释放智能货币,回收BTS。

思路有了,操作用的资金从哪里来呢?

一方面是智能货币开始收费,如今bitCNY和bitUSD的市场费用都已改为0.1%,每天理事会可从交易中获取大致一万bitCNY以上的交易费。

这当然是远远不够的,那么何不利用下资金池里的资金呢?

BTS系统资金池如今还剩余约10亿BTS,按每天消耗6万BTS计算,大约可以花45年,这么多BTS沉睡在这里,何不拿来抵押成智能货币回购BTS,满足市场需求呢?

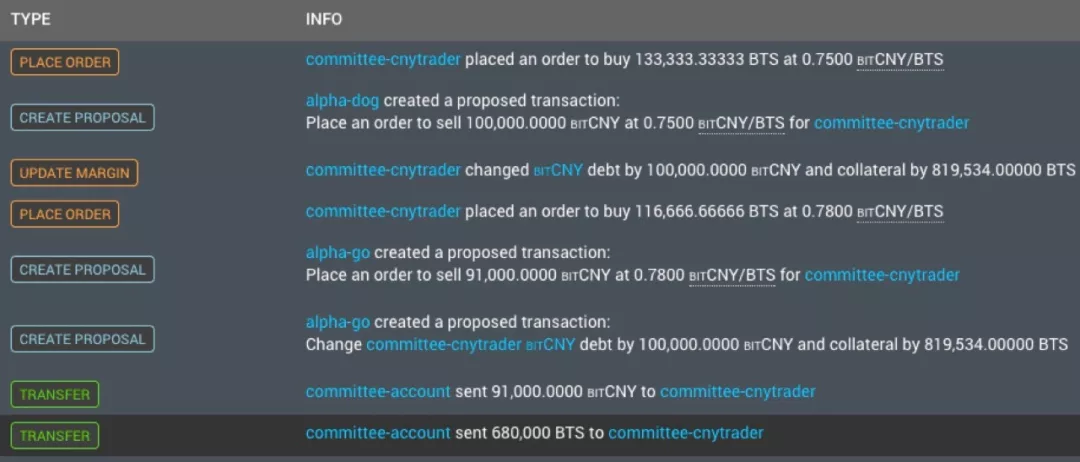

这就是公开市场操作计划的基本框架:理事会的公开市场操作项目每日从系统资金池里获得20万BTS资金注入,转入两个理事会控制的账户,分别进行bitCNY和bitUSD的公开市场操作。

截至目前,CNY账户已经抵押掉375万BTS,借入84万bitCNY,购入100万BTS。

USD账户抵押掉42万BTS,借入1.5万bitUSD,购入8.4万BTS。

这么一点量当然还难言对市场有明显影响,但20万BTS每日都会来,买墙会一点点筑高筑厚。日积月累,当操作账户中的BTS积累得足够多时,BTS价格的每一点升高都会使得积累的BTS产生出更多的购买力,形成正反馈,对BTS价格产生更强的支撑。

终有一天会到达一个拐点,公开操作将影响市场对BTS价格的预期,而且这拐点不会来得太久。

当公开市场操作计划可以帮助bitCNY供应量满足市场需求时,bitCNY就会成为一种更加优秀的基础货币。

它价值稳定,传输迅速,而且直接存在于一个高性能的去中心化交易所中为交易服务。

它价值与人民币锚定,但其价值的实现又不依赖于中心化机构。

它可以看做是人民币的一种延伸,甚至可以帮助人民币国际化,但是这一切又无需借助于银行来实现。

这样的一种货币能为市场节省的交易成本,远非比特币所能比拟,它带来的必将是一场更伟大的社会实践。

BTS相关链接:

区块链浏览器:http://cryptofresh.com/

石墨烯系统技术文档:http://docs.bitshares.eu/

GDEX: https://gdex.io

GDEX QQ group: 602573197

DACPLAY网页钱包巨蟹专属推荐注册链接:https://wallet.bitshares.org/?r=cuties20

GDEX Telegram: https://t.me/GDEXer

2018全球石墨烯开发者大会官网:http://blockgeek.io/graphene/index.html

写得非常不错,学习了