「中银宏观」从微观杠杆率到宏观杠杆率(王大林、朱启兵)

摘要

微观杠杆率和宏观杠杆率存在很强的内在联系,并不是背离。差异主要来自两个指标在核算上面选择不同的数据。两个指标在衡量债务问题方面都存在着局限性,也各自反应经济不同的方面。微观杠杆率的下降反应了我国经济在过去发展中取得的成效,将流量转化为存量;而宏观杠杆率的上升则放映出了随着我国经济增速的放缓,未来将要面临的潜在的债务风险。

经济数据:

国内经济:国内经济数据稳健

12月财新中国制造业采购经理人指数PMI为51.5,财新中国服务业PMI为53.9,均处于扩张区间。中国物流与采购联合会发布的2017年12月份中国物流业景气指数为56.6,较上月回落2个百分点。

国际经济:全球复苏趋势延续

美国12月ISM制造业指数 59.7,高于预期。欧元区12月制造业PMI终值60.6,创1997年6月有记录以来新高。英国12月制造业PMI56.3,低于预期。法国12月制造业PMI终值58.8,创2000年9月以来新高。德国12月制造业PMI终值63.3,创纪录新高。日本12月综合PMI 52.2与前值持平。

事件与政策:

金融监管机构多项文件出台。本周银监会保监会发布多项文件。银监会就《商业银行大额风险暴露管理办法》公开征求意见和《商业银行股权管理暂行办法》。保监会印发《关于保险资金设立股权投资计划有关事项的通知》。

2018年供给侧改革继续深入推进。工信部表示2018年要继续坚定不移抓好钢铁去产能工作,力争提前完成“十三五”的上限目标。建立打击“地条钢”长效机制,坚决防止死灰复燃。督促地方以处置“僵尸企业”为抓手,坚定不移去除低效产能。

美联储纪要,多数支持继续渐进加息。12月美联储会议纪要显示,委员们希望个人税减免可以刺激消费者支出。委员们认为经济活动和劳动力市场仍保持强劲,但是在低通胀的环境下,税改以及其对经济的影响仍是货币政策的一大不确定性。

重点行业跟踪:

上游:CRB现货指数平稳回升

中游:电厂耗煤量高位波动,高炉开工率低位平稳运行

下游:一二三线城市商品房成交面积回升

目录

本周焦点:从微观杠杆率到宏观杠杆率

1月1日至1月7日重要经济数据

1月1日至1月7日重要事件与政策

1月1日至1月7日重点行业跟踪

1月8日至1月14日重点关注

本周焦点:从微观杠杆率到宏观杠杆率

2008年金融危机之后,我国宏观杠杆率不断上升,杠杆率过高带来的潜在系统性风险引起广泛关注。近年,去杠杆成为国家经济工作的重点,宏观杠杆率上升的趋势得到控制,但仍处于高位,尤其是非金融企业部门杠杆率,国际清算银行(BIS)统计,2017年二季度达到163.4%。但与此同时,企业的微观资产负债率去在不断下降。这种宏观杠杆率上升和微观资产负债率下降的分化给市场也带来一点的困惑。

我们以非金融企业部门杠杆率和工业企业资产负债率为例,从宏观和微观杠杆率公式方面挖掘宏观杠杆率和微观杠杆率内在联系,试图解释这种分化并不存在背离,二者在逻辑方面的本质是相同,差异主要来自指标测量中不同变量的选择以及统计口径的不同。(本文使用“杠杆率”来代指宏观上的非金融企业部门杠杆率,使用“资产负债率”代指微观上的工业企业资产负债率)

两种杠杆率的分化主要体现在趋势、数量级别和增速三个方面。第一,资产负债率呈现平稳下降的趋势,而杠杆率则呈现快速上升的趋势。第二,从数量上看,资产负债率主要在(50%,60%)这一区间,而杠杆率则在(95%-170%)这一区间,后者大约是前者的两倍。第三,资产负债率的斜率较小,而杠杆率的斜率较大。下面我们将进一步解释出现差别的原因。

「中银宏观」从微观杠杆率到宏观杠杆率(王大林、朱启兵)

杠杆率和资产负债率选用不同指标的原因主要在于宏观资产数据的不可得性。杠杆率和资产负债都是用来衡量负债的情况。

微观经济学常使用资产负债率(负债与资产比值)来衡量企业的负债情况,这一指标可以反映总资产中多少是通过债务筹集来的;从偿债能力角度看可以衡量企业在清算时保护债权人利益的程度,当这一比率超过100%时,表明企业资不抵债。

但是由于国民经济及各部门的总资产无法获得,杠杆率的微观定义不能直接用于宏观分析中。宏观上通常以负债或债务占GDP的比率衡量来衡量国民经济的杠杆率。宏观杠杆率可以理解为一国当年新生产的产值所承受的债务,当宏观杠杆率超过100%时,表明当年的新增产值不足以覆盖债务。

我们先从资产负债率和杠杆率的核算公式来理解二者的差别。工业企业资产负债率的定义为工业负债总计/资产总计。非金融企业部门杠杆率使用国际清算银行(BIS)的数据,Total credit to non-financialcorporations (core debt),percentage of GDP。根据国际清算银行的测算,coredebt (“核心债务”)包括国民核算体系(SNA) 2008定义的以下金融工具:债务证券、贷款和通货与存款。二者的分子存在可比性,但是分母分别使用了存量变量和流量变量。

因此二者产分化的原因在于:

第一,资产负债率和杠杆率的分母分别使用存量变量“资产”和流量变量“GDP”,这个因素是造成二者分化趋势的主要原因。第二,两种杠杆率的分子均使用存量变量“债务”,但统计范围有所不同。资产负债率使用的负债合计的范围更广,包含资产负债表上所显示的债务;而杠杆率的分子使用核心负债,统计范围略小于负债合计,这个因素是造成二者数量差异的主要原因。

下面我们将通过使用现有的经济数据进行一步步的转换,从微观杠杆率推出宏观杠杆率,并阐释每一步产生差别的原因,进一步说明二者是从不同角度对经济的刻画和理解,逻辑上是一致的,并不存在背离。

「中银宏观」从微观杠杆率到宏观杠杆率(王大林、朱启兵)

第一步,我们将资产负债率的分母换为流量变量主营业务收入,得到负债/主营业务收入比率。替代后我们发现在2011年以后,我们得到了和宏观杠杆率一直的趋势,都是呈现上升状态。但是在数量级上仍有很大差别。这主要是因为GDP变量是增加值,在GDP的核算中,一个公司的主营业务收入可能作为另一个公司的中间投入扣除掉;而主营业务收入则将所有公司的主营业务收入加总在一起。

在解决趋势性问题后,我们进一步解释数量上的差异。第二步,我们用全部工业增加值替代主营业务收入。负债/工业增加值比率的波动范围在(175%,245%)之间,数值上与宏观杠杆率较为接近,但仍有很大差异。差异主要来自上面提到的负债统计口径的差异。杠杆率的分子“核心负债”主要包括债务证券、贷款和通货与存款三项;而负债/工业增加值比率的分子“负债”还包括所有应付科目、递延所得税和预计负债等,统计口径更大。根据社科院的统计,应收科目占总债务的比例约为30%。统一按30%计算,企业核心负债/工业增加值的比例可以调整为(122.5,171.5%),与国际清算银行(BIS)公布的非金融企业数据范围大致相似。

「中银宏观」从微观杠杆率到宏观杠杆率(王大林、朱启兵)

第三,在解释数量和趋势的差异之后,我们来分析二者在增速方面的差异。从2006年到2016年的数据显示,存量变量“资产合计”增速一直高于流量变量“GDP”的增速,因此在分子可比的情况下,资产负债率斜率较小,而杠杆率的斜率较大。

「中银宏观」从微观杠杆率到宏观杠杆率(王大林、朱启兵)

总体上看,微观杠杆率和宏观杠杆率存在很强的内在联系,并不是背离。差异主要来自两个指标在核算上面选择不同的数据。两个指标在衡量债务问题方面都存在着局限性,也各自反应经济不同的方面。微观杠杆率的下降反应了我国经济在过去发展中取得的成效,将流量转化为存量;而宏观杠杆率的上升则反映出了随着我国经济增速的放缓,未来将要面临的潜在的债务风险。

1月1日至1月7日重要经济数据

国内: 国内经济数据稳健

本周,中国物流与采购联合会发布的2017年12月份中国物流业景气指数为56.6,较上月回落2个百分点;中国仓储指数为50.7%,与上月持平;中国公路物流运价指数为103.1点,比上月回落1.32%。

1月2日,财新公布的2017年12月财新中国制造业采购经理人指数PMI为51.5(创四个月来新高,预期为50.6),较上月提高0.7个百分点; 2017年12月财新中国服务业PMI为53.9,预期51.8,前值51.9。数据显示四季度经济景气度较高。

「中银宏观」从微观杠杆率到宏观杠杆率(王大林、朱启兵)

国际:全球复苏趋势延续

美国:2017年 12月Markit制造业PMI终值 55.1;12月ISM制造业指数 59.7,预期58.2,前值 58.2。12月ISM制造业新订单指数 69.4,创2004年1月份以来新高,前值 64。美国12月ISM制造业就业指数 57,前值59.7。2017年12月非农就业人口增14.8万,预期19万,前值由22.8万修正为25.2万。

欧元区:2017年12月制造业PMI终值60.6,创1997年6月有记录以来新高。其中制造业PMI产出分项指数终值为62.2,新订单指数为61.5,均为2000年4月以来新高。

英国:2017年12月制造业PMI56.3,预期57.9,前值58.2;12月订单分项指数57.2,创三个月新低,前值61.4。

法国:2017年12月制造业PMI终值58.8,创2000年9月以来新高,预期59.3,初值59.3,2017年11月终值57.7。

德国:2017年12月制造业PMI终值63.3,创纪录新高,符合预期,初值63.3;2017年11月终值62.5。

日本:2017年12月服务业PMI 51.1,前值51.2;12月综合PMI 52.2,前值52.2。

(信息来源:万得资讯)

1月1日至1月7日重要事件与政策

国内: 金融监管机构多项文件出台

本周多家金融监管机构陆续出台文件。1月5日,银监会就《商业银行大额风险暴露管理办法》公开征求意见。《办法》明确了商业银行大额风险暴露监管要求,规定了风险暴露计算范围和方法,从组织架构、内部限额等方面对商业银行强化大额风险管控提出具体要求,明确了监管部门可以采取的监管措施。

同日,银监会又印发《商业银行股权管理暂行办法》,明确金融产品入股商业银行规则,重点解决利用金融产品入股问题。建立健全了从股东、商业银行到监管部门“三位一体”的穿透监管框架,重点解决隐形股东、股份代持等问题。

1月5日,保监会印发《关于保险资金设立股权投资计划有关事项的通知》。《通知》重在对保险资产管理机构设立股权投资计划业务进行规范。保险资产管理机构设立投资计划不得直接或变相开展通道业务,不得嵌套投资;股权投资计划的投资收益应当与投资标的经营业绩或收益挂钩,严防以“名股实债”方式,变相抬高实体企业融资成本。

(信息来源:万得)

国内: 2018年供给侧改革继续深入推进

1月3日,工信部发文称,2018年要继续坚定不移抓好钢铁去产能工作,力争提前完成“十三五”的上限目标。建立打击“地条钢”长效机制,坚决防止死灰复燃。督促地方以处置“僵尸企业”为抓手,坚定不移去除低效产能。抓好产能置换审核关,严禁以任何理由新增钢铁产能。加强对地方工作的指导和监督,确保完成去产能目标任务,为钢铁行业创造良好的发展环境。

继续做好布局优化和公平市场环境创建工作。系统研究支持电炉钢发展的配套政策措施,鼓励现有高炉-转炉长流程企业转型为电炉企业。开展钢铁、焦化等行业规范企业动态管理工作,促进企业规范经营。加强苗头性、倾向性问题分析研究,汇聚各方力量共同维护钢铁市场的公平和稳定。

继续推进钢铁工业转型升级。从供给侧发力,着力提升供给质量,推进钢铁产品向中高端迈进。以智能制造试点示范为抓手,逐步探索和形成全行业可推广、可复制的智能制造新模式。加快普及先进适用的节能环保工艺技术装备,提升钢铁行业绿色发展水平,实现可持续发展。

2016年和2017年,供给侧改革取得重要成绩,钢铁、煤炭等产能过剩行业去产能工作开展较为顺利,已完成“十三五”计划的大部分目标。2018年,供给侧改革将继续深入推进。

(信息来源:万得)

国际:美联储纪要,多数支持继续渐进加息

12月美联储会议纪要显示,委员们希望个人税减免可以刺激消费者支出。尽管具体效果有多大还不能确定,多名委员也认为企业税改革可以为资本支出带来温和提升。委员们认为经济活动和劳动力市场仍保持强劲,但是在低通胀的环境下,税改以及其对经济的影响仍是货币政策的一大不确定性。

部分委员建议研究物价水平目标制和GDP目标制;部分委员认为,美联储12月预期中位数会造成2018年加息次数太多。其他的少数人则称,2018年加息次数应当超过12月份的预期中位数。

由于税改将刺激通胀快速提升可以支持加快加息;委员们多认为通胀将逐步升至2%;委员们普遍同意收益率曲线趋平是非正常现象;多名委员认为劳动力市场收紧将提升通胀;部分委员担心金融稳定性风险。

(信息来源:万得)

1月1日至1月7日重点行业跟踪

上游:CRB现货指数继续回升

本周, CRB现货指数(工业原料)平均值继续回升,由上周的均值513.4回升至本周的516.7,全周上升0.65%。

本周,煤铁价格继续反弹。煤炭价格平稳回升,连续4周维持在610元/吨以上。普氏铁矿石价格指数(IODEX)近三周相对平稳,继续微弱回升。上周中国煤炭价格指数158.1,较上一期回升0.4。环渤海动力煤(Q5800K)(六港计算平均)本周平均价格617.4,小幅回升。

「中银宏观」从微观杠杆率到宏观杠杆率(王大林、朱启兵)

「中银宏观」从微观杠杆率到宏观杠杆率(王大林、朱启兵)

本周,美国WTI原油价格与伦敦布伦特原油价格持续上升趋势。本周WTI原油价格均价62.01元。有色金属价格高位小幅回落。LME铜本周均价7121.5美元/吨,较上周回落1.38%;本周LME铝本周价格2221.9美元/吨,较上周回落1.57%。

中游:电厂耗煤量高位波动,高炉开工率低位平稳运行

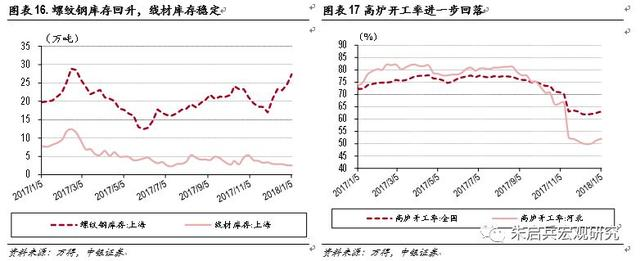

本周电厂耗煤高位波动。本周末,六大电厂日均耗煤量为75.5万吨,较上周小幅回落。本周,钢铁价格依旧保持平稳,螺纹钢显著回落。本周螺纹钢HRB400均价4394.8元/吨,较上周回落2.4%;热轧板卷(4.75mm)本周均价4339.7元/吨,较上周小幅回落0.6%;冷轧板卷(1.0mm)均价回落0.25%至4974.8元/吨;中板(普20mm)本周均价4287元/吨,较上周回落0.66%。库存方面,螺纹钢回升,线材上海库存保持低位。

本周钢厂开工率维持回落趋势,全国钢厂高炉开工率63.12%,继续维持平稳;河北钢厂高炉开工率52%,小幅回升。

「中银宏观」从微观杠杆率到宏观杠杆率(王大林、朱启兵)

「中银宏观」从微观杠杆率到宏观杠杆率(王大林、朱启兵)

中国银行