[함께 읽는 노무라 리포트] 4. 양적완화. 어디에 쓰는 물건인고?

Designed By @CarrotCake

지금까지 제가 미국의 경제를 후드려패면서 늘 이야기 해 온 뇌관이 바로 양적완화QE, Quantitative Easing였습니다. 그런데 당췌 양적완화가 뭐길래 인플레이션 이야기 할 때도, 버블 붕괴 이야기 할 때도, 달러 경제의 부실함을 이야기 할 때도, 심지어는 트럼프 깔 때(?)도 사골국물마냥 계속 튀어나오는건지 슬슬 신경쓰이실 때도 되지 않았나 합니다.

지난 포스팅에서 FRB는 이율을 꾸준히 올리면서 금융정책의 형태를 QE 이전으로 원상 복구하고자 한다고 살짝 언급한 바 있었습니다. 그렇다는 것은 자기네들도 QE가 그다지 현명한 선택이 아니었다는 것을 알고 있었다는 건데, 왜 QE를 했었을까요? 그리고 왜 5년이 지난 지금까지도 금융정책을 정상화 하지 않고 있는 걸까요?

먼저 양적완화의 개념부터 조금 정확하게 짚고 넘어갈 필요가 있습니다. 양적완화는 단순히 정부가 돈을 푸는 것이 아닙니다. 대부분의 정부는 금융정책 변경 드라이브를 걸 때 기준금리부터 조절합니다. 금리가 올라가면 사람들은 저축을 할 것이고, 대출은 줄어들 것이며, 대출을 통한 과감한 신규 투자 확대, 혹은 고위험 자산 매입보다 안정적인 자산 운용을 택하게 됩니다.

반대로 하면 어떻게 될까요? 대출 문턱이 낮아지면 사람들은 자산을 매입하고, 대출의 위험성이 낮으니 은행에서 돈을 빌려 사업을 확장하고, 소비도 전체적으로 높아지는 경향을 보입니다. 시장에 돈이 흔해지는거죠. 정부는 금리를 이렇게 조절하면서 시장의 흐름을 조절합니다. 이런 금리 변경이 가져다주는 효과가 눈에 보였기에 각국의 중앙은행들은 시장에 가해지는 급격한 충격을 막기 위해 이런 금리의 조절을 미리 예고하게 되었죠.

박근혜 정부 인사인 이주열 한은 총재의 연임은 시사하는 바가 많습니다.

그런데 2008년의 서브프라임 모기지 사태는 이 모든 것을 부셔놓았습니다. 부동산 시장의 버블이 꺼지면서 발생한 급격한 시장 위축 심리는 기준금리를 하한선까지, 심지어 마이너스 금리까지 끌어내리게 했습니다. 문제는 한번 시장을 불신하게 된 투자자들은 "저점 아래에 더 깊은 저점이 있을거야"라고 생각하며 시장에 뛰어들지 않았다는거죠.

제로(0) 금리로 답이 안나오자 미 연준이 내놓은 것이 바로 양적완화입니다. 생각보다 양적완화의 방법은 간단합니다. 은행에 돈을 주고, 미국 국채와 MBS주택담보부(보증)증권, Mortgage Backed Security, 그리고 패니 메이나 프레디 맥 등 정부 금융기관이 발행하는 채권을 구입한 것입니다.

생각해보면 뭔가 이상합니다. 정부가 발행한 채권(빚)을 정부가 되산다고요? 네. 이상한게 맞습니다. 정부가 10년 만기 100달러 채권을 내놓았다고 가정해 봅시다. 이율 10%로요. 은행은 정부에 100달러를 주고 채권을 삽니다. 정부는 그 돈으로 각종 예산안을 집행합니다. 그런데 양적완화는 정부가 돈을 발권해서, 이 채권을 은행에서 도로 사오는 거죠. 돈이 허공에서 생겨납니다.

이렇게 되면 미 연준의 자산규모는 증가합니다. 돈을 만들어서 사 온것이긴 하지만, 여하튼 채권이라는 자산이 생긴거잖아요? 자. 머리에 쥐가 날 것 같겠지만 위에서 예를 든 채권 이야기를 조금만 더 해보겠습니다. 연준이 채권 시장에 직접 뛰어들어 시장가로 마구 긁는다고 생각해봅시다. 그러면 채권 가격은 어떻게 될까요? 오르겠죠.

보통 채권의 금리는 발행 시점에 정해져 있는 경우가 대부분입니다. 예시와 같은 채권이라면 1년에 1$씩 이자가 생기는 셈입니다. 그런데 연준이 시장에 개입해서 채권 가격이 105$로 올랐습니다. 이렇게 되면 여전히 만기일이 될 때까지 기다리면 110달러가 주어지겠지만, 기대수익이 10$에서 5$로 줄어들겠죠. 이것을 보고 우리는 국채의 금리가 줄어드는 효과라고 말합니다.

국가 채권을 오래 들고 있어봐야 별 이득이 안 생기니까, 다른쪽으로 흘러가도록 하는 것입니다. 은행은 국채를 처음에 샀을 때보다 비싸게 팔아 더 많은 실탄을 보유했으니, 낮은 이자율 속에서 수익을 얻기 위해서 대출 문턱을 낮추겠지요. 사람들이 돈을 쉽게 빌려서 쓰게 하는 것입니다. 이런 활동을 통해 돈이 순환하고, 경기가 회복될 것이라고 전망한 것이죠. 이것이 양적 완화의 시작이고 끝입니다.

이런 양적 완화가 진행되면, 자산의 가격이 증가합니다. 국채 수익이 줄어들고 예금 이자가 바닥을 쳤기 때문에 무언가 다른데서 수익을 얻어야 하거든요. 이 돈이 주식 시장으로 흘러들면 주식의 가격이 또 오를 것이라 예상할 수 있습니다. 이것이 양적 완화가 가져다 주는 포트폴리오 리밸런스 효과입니다.

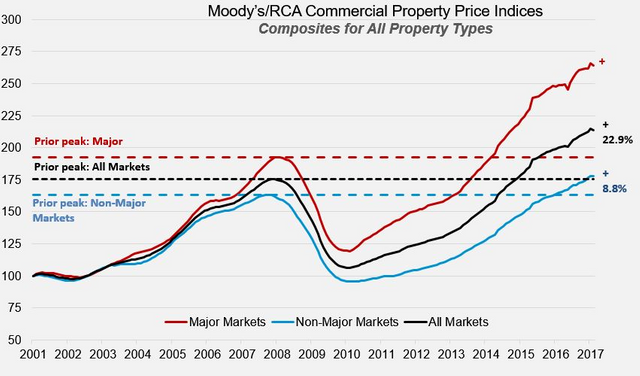

덕분에 한번 크게 가라앉았던 미국의 부동산 시장은 2015년 무렵에는 다시 서브프라임 사태가 터지기 직전의 최고점에 도달하는데 성공했습니다. 그리고 그 고점을 뚫고 약 1.5배 이상 더 성장했지요.

...그때는 거품이고 지금은 거품이 아닐까요?

문제는 이런 양적완화 정책이 자산 가격 상승과 달러 환율 하락을 불러오긴 했지만, 실물경제에 미친 영향은 생각보다 적습니다. IMF 자료를 보면 리먼사태 후 그 어떤 국가나 지역도 GDP 대비 실물투자율이 2008년 이전 수준으로 회복되지 않은 것을 확인할 수 있는데요.

실제 부동산 가격이 회복되고 셰일 가스등에 대한 투자가 많이 진행되었는데도 이러한 현상이 발생하는 것은, 기업과 가계가 리스크에 대비하여 빚을 갚는 것을 우선시하면서 재무제표를 조절하고 있다고 생각할 수도 있습니다.

문제는 정말로 경기가 회복되었을 경우에 이렇게 (QE로 인해) 거품이 낀 자산 가격이 유지될 경우, 이는 또 다른 버블 붕괴로 이어질 수 있다는 것입니다. 이것이 연준을 비롯한 각국 중앙은행들이 경제 성장세를 확인하자 마자 서둘러 QE를 중단하는 이유입니다.

이유는 한 가지 더 있습니다. 바로 실업률의 저하입니다. 실업률이 내려가면 좋은것 아닌가? 하실 수도 있겠습니다만, 사정은 조금 다릅니다. 국가는 적당한 실업이 있는 것을 선호합니다. 노동시장이 완전고용에 가까울 경우, 노동 시장에 대한 수요가 증가합니다. 노동 시장의 수요 증가는 임금 상승에 대한 압박으로 작용하고, 이는 다시 인플레이션을 자극할 가능성이 커집니다.

물론 2018년 2월까지의 미국을 잘 살펴보면 이런 수요 공급의 법칙을 휴지통으로 집어던진 것 같은 현상이 일어나고 있습니다.임금 상승은 둔화되어 있고 물가 상승 역시 억제되어 있습니다. 연준은 국채 매집을 멈췄고, 금리를 올리고 있는데도 불구하고 주식시장이나 부동산 시장 같은 자산시장은 꾸준히 가격 상승이 지속되고 있었습니다.

시장이 QE발 거품에 중독되어서, 그 고점으로 회귀하는걸까요?

연준은 처음에는 신기해 하면서도 이런 '골디락스 경제' 기조를 틈타 급격한 테이퍼링양적 완화의 축소, Tapering을 실시하려 했습니다. 그러다 일이 터진거죠. 지난 3월 2일 발표된 미국의 일자리 증가와 (비농업 부문) 임금 상승률은 모두 시장의 예상치를 뛰어넘었습니다.

임금 상승이 물가를 자극할 것이라는 예상으로 인해 다우지수는 급락했고, 10년만기 미국 국채의 가격은 3%에 가까워질 정도로 크게 올랐습니다. 이 현상이 테이퍼링으로 인해 발생한 피드백인지, 혹은 재닛 엘런 전 FRB 의장이 기다렸던 의도된 임금 상승인지에 대해서는 알 수 없습니다.

실제 이런 주식시장의 움직임에 대해 블룸버그는 '또 다른 금융위기의 시작'이라는 견해와 '증시 재상승을 위한 조정'이라는 견해를 동시에 내놓기도 했습니다. 물론 트럼프 행정부가 대담한 감세정책과 인프라 투자 확대, 규제 완화를 통해 성장이라는 성과를 낸다면 장기금리 인상에 정당성이 부여되겠습니다만, 지금 트럼프 행정부의 방향은 오히려 좀 다르죠. 과도한 보호무역은 의도치 않은 달러화 가치 상승을 가져올 수 있기에 행정부가 주장하는 약달러와는 거리가 멉니다.

그렇기에 저는 트럼프의 이런 '무역 압박'이라는 카드를 오랄질 그 이상 그 이하로도 보지 않는 것입니다. 무기 판매라던가 해외의 직접 투자같은 콩고물을 좀 받아먹기 위한 하드볼이라고 보는거죠. FRB 새 의장인 제롬 파월 역시 친 트럼프 인사라는 것을 생각하면 FRB와 백악관의 팀워크는 꾸준한 테이퍼링과 조정을 만들어 낼 가능성에 무게를 더 실을 수 있습니다.

동계 올림픽에서 '팀워크'하면 바로 떠오르는 종목이 봅슬레이죠

이런 미국의 액션이 BTC 시장에 어떻게 개입할까요? 저는 꾸준히 BTC 시장의 상승에 무게를 싣고 있습니다. 트럼프의 보호무역이라는 카드와 제롬의 액션은 앞으로 꾸준히 테이퍼링을 이어갈 것이라는 증거가 될 수 있기 때문입니다. 일각에서 우려하는 경기 침체 대신 저는 암호화폐가 메이저 시장에 편입되면서, 암호화폐 시장이 새로운, 그리고 더 큰 버블을 일으킬 것이라고 봅니다.

그리고 그 버블은 근시일 내에 터질 버블이라고 봅니다. 2018년, 주요 IB들의 참전을 시작으로 서브프라임때 미처 다 터지지 않았던 열기와 자금은 월스트리트의 메이저들을 통해 암호화폐 시장으로 유입될 것입니다. 그 버블이 언제 터질지 완벽하게 예측할 수는 없지만, 여전히 미국 금융시장 내에 남아있는 실물 경제와의 괴리라는 위험성으로 인해 몇 차례의 경착륙을 겪으리라 봅니다. 그때가 되면 또 "코인판 망하나요?"란 말이 나오겠죠.

그러한 진통 속에서 닷컴 버블에서 살아남았던 아마존이나 구글과 같이, 암호화폐 중에서 진짜 옥이 가려질 것으로 봅니다. 그 옥이 무엇이 될지 우리는 지금 당장 예측할 수는 없습니다. 백서를 보고, 로드맵을 보고, 개발진과 소통하며, 커뮤니티에서 지지받고, 블락체인을 기반으로 큰 생태계가 자라날 수 있는 '진짜 암호화폐'를 우리는 앞으로 하나 하나 찾아가면서 골라야겠지요.

그 선택의 과정에, 그 여로에 우리는 함께 서 있습니다. 안개에 가려 보이지 않는 길을 함께 걷고 있습니다. 매일 매일 내딛는 발은 무겁고, 한치 앞도 보이지 않는 숲 속은 무섭기만 합니다. 그렇기에 우리는 함께 해야 합니다. 손을 맞잡고 서로 같이 정보를 모으고, 공포에 지지 않도록 서로를 도닥여줘야 할 것입니다. 먼 길을 지나 언젠가 그 여정의 끝에 다다르면, 우리는 웃으며 떠나갔던 것 처럼 미소를 띄고 돌아와 마침내 평안할 그 날이 올 것이라고 저는 믿습니다.

좋은 밤 되세요.

다음 글 바로가기

5. 유로존, 세계 경제의 스태빌라이저

Legal Disclaimer 본 게시물은 @noctisk 개인의 뉴스를 읽는 눈, 판단과 투자 방향을 공유하는 글이며, 특정한 코인이나 토큰에 대한 투자를 권유하는 글이 아닙니다.

Copyrights 2018. @noctisk. All rights reserved.

역사도 그렇고 투자도 그렇고 지나간 다음 돌이켜보면 늘 길이 명확히 보이는 법이죠. 각 중앙은행들이 양적완화를 통해 돈을 뿌려댔을 때 당연히 초과 공급된 유동성으로 인해 자산 가격 (주식, 부동산, 등등)이 전례없이 상승하는 것이 당연한데 그 당시에는 보이지 않았네요.

그렇다면 지금 할 질문은 '유동성이 흘러 넘치는 저금리 시대에 금리가 조금씩 높아진다면 어떻게 될까'라고 생각합니다. 과거 전례로는 버블경제가 꺼진 일본, 그리고 가깝게는 2006년 미국 주택시장이 보이지 않나 생각되네요.

불황 시나리오보다, 그 유동성이 또 다른 투기시장으로 가서 거품을 만들고 그 거품이 또 다시 작게 터지면서 점점 전체 통화시장을 키워나가는 방향으로 가리라 봅니다. 서브프라임 다음 타겟은 아마 암호화폐가 아닐까...합니다.

언젠가는 그 거품이 어디선가 터지지 않을까요? 미국의 경우 개인적으로 가계부채, 의료비용 부담, 그리고 학자금 대출이 취약하다고 생각합니다. 암호화폐에서 불씨가 시작 되더라도 정작 터지는 것은 실물경제이겠죠 (아직까지는).

어찌됐든 저희 같은 사람들에게는 거품이 터지는 순간이 잘하면 새로운 기회가 될 수도 있다고 생각하고 있습니다. 좋은 글 재미있게 읽고 있어요!

아마 그쪽은 공적자금을 동원해서라도 막고 취약한 곳부터 먼저 터트리지 않을까 예상중입니다. 희생양을 만들기 좋거든요 -_-

취약한곳이 어딜까요?그리고 국내 주식시장은 하락될거라고 보이는데 어떠신가요?

취약한 곳이야 뭐 있겠습니까. 암호화폐 시장이죠. 그쪽을 터트리면서 다 튤립이라고 하면서 다시 주식시장 등으로 눈을 돌리게 할 거라고 봅니다. 물론 이건 좀 지난 후의 이야기겠죠.

국내 주식 시장은 당분간 조정을 받아야 한다고 봅니다. 특히 셀트리온으로 대표되는 바이오메디컬주는 인위적인 펌핑을 받았으니 더더욱요. 오늘 발표된 북한 리스크 해소가 어느정도 영향을 더 줄지는 모르겠지만, 트럼프가 통상압박 멘트를 풀기 전까지는 오락가락하며 미국 증시와 커플링 되어 움직이리라 봅니다.

노무라 시리즈 감사히 잘 읽고 있습니다.

저도 직접 책을 봐야하는데 그럴만한 시간이 잘 나지 않는데, 출퇴근 시간 지하철에서 정리해주신 것이라도 볼 수 있어서 감사한 마음입니다.

결국 경제를 읽는 것도 코인판을 읽는 것도

경험에 의한확률게임인 것 같습니다.각 국가들도 경험을 기반으로 정책을 세우지만 어떻게 될지는 지나봐야 알게 될 것이니까요.

미국 정부 내에서도 격렬한 토의가 오간 결과일 것 같은데 추후 그 안에서도 "했지"족이 등장한다면 재미있겠네요.

백화선생님! 질문이 있습니다!!! 제가 전문지식이 있진 않아서, 질문이 틀릴 수 도 있을것 같습니다만.^^;

양적완화 한 돈들이 이제서야 슬슬 시장으로 유입된다고 들었습니다. 역사상 처음있는 일이라고, 그럼 향후 화폐가치(달러가 되겠지요?)변화가 어떻게 되고 한화는 어떤 영향을 받을까요?

저는 반대로 금(현물)에 가격상승을 예상하였습니다.

금과 코인 어느쪽에 무게를 두시나영?제가 질문이 잘 못됬다면 잘못됬다고 말씀해주세용 ㅠㅠ 감사합니다

트럼프 행정부의 기조 상, 약달러를 유지해야만 미국내 공업이 살 수 있습니다. 그런데 기준금리 상승이 이런 드라이브를 상쇄하고 있어요. 앞으로 저는 중국과 일본의 금리를 봐야 할 것 같습니다. 중국/일본 금리에 따라 세계 자금이 달러시장으로 갈지 아닐지가 결론나니까요.

금은 현 시점에서 저는 '아직은 아니'라고 봅니다. 과도한 자산 인플레로 인해 금의 매수 시점은 지금은 아니고, 오히려 달러화 강세가 이어진 후 금 매집 시점이 오리라 봅니다. 매우 롱 텀에서 봐야겠죠.

말씀주신대로 실물경제와의 괴리라는 위험성이 소각된다면 코인 시장도 다시 주목을 받을 것이라고 동감합니다.

깊게 동감할 수 있는 글 올려주셔서 너무나 감사합니다.

끝까지 봐도 어려운 내용이네요;;

이해 한게 맞다면 결국 조직적인 기축에 의해

경제가 돌아가고 있기에 탈중앙을 외치는 가상화폐들도

끌어 안기위해 노력할 수 밖에 없겠죠?

암호화폐가 탈중앙화건 뭐건 관계없습니다. 투기자산으로 쓰일 수 있으면 IB는 빈 라덴 시체에도 옵션을 걸 애들이에요(...) IB는 수익을 내는 것 만을 목표로 하고, 실제 그들이 다음 타겟으로 노리는 시장이 암호화폐 시장이라고 보는 것입니다.

탈중앙화를 막기위해 웬지 블록체인쪽도 퍼블릭보다 프라이빗쪽으로

몰아가지 않을까 했었네요...뭔가 코인 선별의 폭이 좁아질 수 있을까 했는데

따지지 않고 투기를 한다면 부동산 -> 주식 -> 암호화폐 -> 부동산... 이익 수준에서

로테이션 돌겠네요

감사합니다. 오늘도 많이 배웠습니다. 제가 경제/역사를 잘 몰라서 기초적인 질문 하나만 드리겠습니다. ‘문제는 정말로 경기가 회복되었을 경우에 이렇게 (QE로 인해) 거품이 낀 자산 가격이 유지될 경우, 이는 또 다른 버블 붕괴로 이어질 수 있다는 것입니다.’라는 부분이 헷갈립니다. 경기 회복이 되면 저연스레 자산가격이 내려가고, 균형이 맞아질 것 같거든요. 실물경기가 회복되는 과정에서도 자산 가격의 상승모멘텀은 꺾이지 않고 계속 오르다가 한꺼번에 무너질 수 있기 때문에 위험하다는 것으로 이해하면 될까요?

경기 회복이 되어서 -> 테이퍼링을 진행하는 과정에 자연스레 자산가격이 정상화 되는것을 의도하는것입니다. 테이퍼링 후 다시 자산의 상승 기대는 옳지요. 문제는 테이퍼링이 이루어지지 않은 상태에서 실물경제 상승과 따로 노는 자산 인플레가 자칫 버블 붕괴로 이어질 수 있다는 것입니다.

QE/테이퍼링 사이에 자산 가격이 꺾이지 않아서 문제인거네요. 친절한 답 감사합니다!! 그 부분은 이제 이해 됐습니다. 최후에 BTC의 붕괴가 다시 올 것이라는 부분도 같이 명쾌해졌어요. 그런데, 미국의 테이퍼링 지속과 BTC 가격 추가상승의 연결고리는 무엇인지 하나 더 여쭤봅니다. 테이퍼링중에 가격을 유지하기만 하더라도 자산인플레이션 상태에 있다고 볼 수 있을 것 같아서요...

가장 큰 전제는 실물경기와 양적완화가 따로 놀았다는 것입니다. 정확히 말하자면 양적완화가 실물경기를 100% 끌어올려야 되는데, 한 30% 정도밖에 못 끌어올리고 자산시장으로 빠져서 자산 인플레를 일으킨 것입니다.

BTC의 연결고리는 저는 특히 10년물 채권의 흐름과 기준금리로 봅니다. 현재 FRB는 '만기 채권에 재투자를 하지 않는 수준'으로만 조절하고 있는데, 기준금리가 오르는 순간 각종 사설은행들이, 그리고 대출을 낀 사람들이 더 나은 수익처를 찾기 위해 부지런히 움직일 것으로 보기 때문입니다. 그리고 현 시점에서 기관들은 이미 암호화폐 시장에 개입하고 있고요.

매번 정말 많이 배워서 감사합니다. 제가 경제를 잘 몰라서 이해가 안되는 부분이 있습니다. ''기준금리가 오르는 순간 각종 사설은행들이, 그리고 대출을 낀 사람들이 더 나은 수익처를 찾기 위해 부지런히 움직일 것으로 보기 때문입니다.''라고 하셨는데, 기준 금리가 올라가는데 위험자산으로 움직일거라고 보시는 이유는 무엇인가요? 2018년 2월까지 금리인상에도 불구하고 자산 시장의 가격이 오르는 것과 비슷한 이유라고 보시는건가요?

포트폴리오 리밸런싱 효과 때문으로 봅니다. 개인이 고금리를 찾아 일반 저축은행이나 국채 시장으로 가면 지속적으로 자금을 유치해야 하는 ib는 더 큰 미끼를 흔들 수 밖에 없으니까요.

명쾌합니다! 일일이 친절한 답변 주셔서 감사합니다!

재미있게 읽었습니다^^

가려질 옥 중에 하나가 스팀이 되지 않을까 조심스레 전망해봅니다^^;;; 잘 보고 갑니다. 이해하기 어려운 부분도 있어 리스팀해갑니다~~^^

@granturismo님과 @noctisk님의 글을 눈팅만 하다가 이제서야 가입하여 글남깁니다. (제 PC에서는 가입이 안되어 시간보내고, 비번 받느라고 시간보내고...) 항상 좋은글 감사합니다~

보팅도 하고 싶은데, 방법을 몰라서...

항상 수고 많으십니다. 사명감 없이는 이런 글 시리즈로 쓰기 어렵죠. 빨리 돌고래라도 되든지 해서 보태드리겠습니다 ^^