모멘텀 지표를 이용한 3단계 투자 전략 : Moving Momentum Strategy

@susunhwa님 작품

안녕하세요 오늘은 모멘텀 지표를 활용한 투자 전략에 대한 글입니다 감사합니다 ~ ฿

- 보조 지표 정의하기

- 매수 전략

- 매도 전략

- 지표 개선하기

By StockChart

Moving Momentum Strategy

모멘텀 이동 전략

많은 트레이딩 전략들은 단일 신호가 아닌 프로세스를 기반으로 한다 이 프로세스는 대게 궁극적으로 하나의 신호로 이어지는 일련의 단계를 포함한다 일반적으로, 차티스트는 먼저 트레이딩 경향(trading bias) 또는 장기적 관점을 세운다 둘째, 차티스트는 위험-보상 비율을 향상시킬 되돌림(pullback) 또는 반등(bounce)을 기다린다 셋째, 차티스트는 이어지는 가격의 상승세(uptrend) 또는 하락세(downtrend)를 나타내는 반전을 찾는다 여기서 제시된 전략은 추세를 정의하기 위해 이동 평균을, 그 추세 내에서 조정(corrections)을 확인하기 위해 스토캐스틱 오실레이터를 사용하며 단기적인 반전 신호를 알리는 MACD-Histogram을 사용한다 이것이 3단계 프로세스에 기반한 완벽한 전략이다

보조 지표 정의하기

이 전략은 트레이딩 경향(trading bias)을 정의하기 위해 두 개의 이동 평균을 사용한다 경향(bias)은 단기 이동 평균이 장기 이동 평균 위에서 움직일 때 강세(bullish)이다 반대로, 단기 이동 평균이 장기 이동 평균 아래에서 움직일 때는 경향이 약세(bearish)이다 차티스트는 어떤 이동 평균의 조합도 사용할 수 있지만, 이 글에서는 20일 SMA와 150일 SMA를 사용한다 아래의 예시는 20일 SMA가 150일 SMA를 하향 교차하며 강세 트레이딩 경향에서 약세 트레이딩 경향으로 이동한 것을 보여준다

Strategy

매수 신호:

1 - 이동 평균은 20일 SMA가 150일 SMA 위에서 거래되면서 강세 트레이딩 경향을 보여준다

2 - 스토캐스틱 오실레이터는 되돌림(pullback, 과매도)을 나타내는 20 이하로 내려왔다

3 - MACD-히스토그램은 되돌림 이후에 상승세를 알리는 긍정적인 영역(+)으로 진입했다

위 예시는 몇몇 매수 신호를 보이는 Polo Ralph Lauren (RL)이다 첫째, 20일 SMA가 150일 SMA 위에 있다는 것은 강세 트레이딩 경향을 입증한다는 것에 주목하라 둘째, 스토캐스틱 오실레이터가 20이하로 하락하면 가격 되돌림과 위험-보상 비율에 유리함을 나타낸다 그런 다음, MACD-히스토그램이 긍정적인 영역(+)에 진입하면서 되돌림(과매도)을 끝내는 신호를 알리면 차티스트는 추세를 바꾼다 MACD-히스토그램은 스토캐스틱 오실레이터가 20 아래로 내려오면 거의 항상 부정적인 영역에 있다는 것을 주목하라 때로는 이 지표(STO)가 1주 또는 2주 동안 부정적 영역에 머무르기 때문에 상승세가 확인될 때(+)까지 기다리는 것이 중요하다

매도 신호:

1 - 20일 SMA가 150일 SMA 아래서 거래되면서 이동 평균은 약세 트레이딩 경향을 보여준다

2 - 스토캐스틱 오실레이터가 80 이상 상승하여 바운스(bounce, 과매도) 신호를 알린다

3 - MACD-히스토그램이 부정적 영역에 진입하면서 바운스(반등) 이후 하락세를 알린다

위 예시는 몇몇 매도 신호를 보여준다 첫째, 트레이딩 경향은 20일 SMA가 150일 SMA를 하향 돌파하면서 약세로 전환됐다 둘째, 스토캐스틱 오실레이터는 가격이 하락 추세 안에서 반등할 때마다 여러 번 80 이상 상승했다 80 이상 상승은 바로 MACD-히스토그램을 유심히 살피라는 경고이다 80 이상 상승에 따라 매매하면 실패할 수 있는데 때때로 가격이 하락으로 돌아서려면 1주 또는 2주가 걸릴 수 있기 때문이다 세 번째이자 마지막 신호는 MACD-히스토그램이 부정적(-)으로 전환할 때이다

Trading Example

아래 예시는 12개월 기간에 걸쳐 6번의 매매 신호를 보여준다 이것이 가장 이상적인 예는 아니지만, 실제 세계의 트레이딩에 대한 몇 가지 통찰력을 제공한다 이 차트에서 4 가지 다른 트레이딩 경향이 있었다 노란 영역은 두 개의 약세 트레이딩 경향을 나타내고 다른 두 개의 강세 트레이딩 경향을 보이는 기간이 있다 약세 신호는 경향이 강세일 때 무시된다 강세 신호는 경향이 약세일 때 무시된다

스토캐스틱 오실레이터가 3월과 4월에 되돌림(pullbacks)을 알린 이후에, MACD-히스토그램은 두 개의 강세 신호(1과 2)를 발생시키며 긍정적(+)으로 전환됐다 이것은 오래가진 못했지만 트레이딩이 매우 변동성이 컸기 때문에(choppy) 잘 작동했다 파란색 얇은 선들은 초기 손절(initial stops)로 사용될 수 있었던 지지 수준들이다 6월에 약세 경향이 시작되었으며 7월 중반까지 약세 신호가 있었고, 바로 경향이 강세로 전환되었다 이것은 거짓 신호였는데, 저항에 손절(stop-loss)을 설정한 차티스트들은 포지션을 유지하고 큰 하락을 경험했을 것이다 두 번의 추가 휩소우(whipsaw, 4와 5) 이후 12월 초, 이 전략은 좋은 강세 신호를 발생했다

지표 개선하기

4개의 지표를 가지고, 이 전략을 개선하기 위한 많은 방법들이 있다 차티스트는 추세를 재정의하기 위해 이동 평균들을 조정할 수 있다 20일 그리고 150일 SMA 대신에, 차티스트는 더 긴 추세 전망을 위해 시간대를 늘릴 수 있다 대안으로, 차티스트는 하나의 장기 이동 평균을 사용하여, 추세 확인을 위해 실제 가격과 이동 평균을 비교할 수도 있다

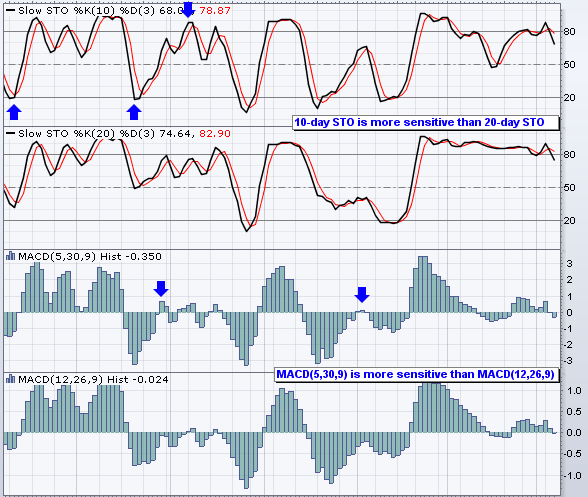

오실레이터는 민감도를 늘리기 위해 기간을 줄이거나 민감도를 감소시키기 위해 기간을 늘릴 수 있다 10일 스토캐스틱 오실레이터는 20일 스토캐스틱 보다 더 많이 과매도/과매수가 될 수 있다 마찬가지로, MACD-히스토그램 (5,30,9)는 기본 설정 (12,26,9)을 사용하는 MACD-히스토그램 보다 더 많이 0 선(기준선)을 교차할 것이다

민감도를 늘리고 줄이는 결정은 기본적인 주식의 특성에 달려 있다 유틸리티나 소비재 종목과 같이 낮은 변동성을 가진 주식들은 더 많은 민감도 설정이 필요할 것이다 기술이나 바이오텍 종목같이 높은 변동성을 가진 주식들은 덜 민감한 설정이 필요할 수 있다 이런 요령(trick)은 신호를 충분히 생성하지만 너무 많지는 않은 설정을 찾기 위한 것이다

마치며

이 “Moving Momentum” 전략은 더 큰 추세의 방향에서 거래하는 수단을 가진 차트를 제공한다 더 나아가서, 이 전략은 조정을 기다려서 낮은 리스크와 높은 보상 기회를 식별하도록 설계되었다 이동 평균은 기조(tone), 강세 또는 약세를 결정한다 스토캐스틱 오실레이터는 더 큰 상승세에서 되돌림(과매도)을 식별하고 더 큰 하락세에서 반등(과매수)을 식별하기 위해서 사용된다 MACD-히스토그램은 되돌림 또는 반등의 끝을 확인하기 위해 사용된다 이 포스팅은 트레이딩 시스템 개발을 위한 시발점으로서 고안되었다는 것을 명심하라 이 이론을 개인적인 트레이딩 스타일, 위험-보상 설정 및 개인 판단을 키우는 데 사용해야 할 것이다

최근글 ✏️

- 트레이딩 편향에 대해서 그리고 트론 차트 분석; Trading Bias

- 투자의 역사: 제럴드 로브의 12가지 투자 법칙; Gerald Loeb

- 오늘의 차트: 최신 코인 뉴스와 차트 분석; BTC, ETH, STEEM T/A

- 뉴스 브리핑: 자동 거래 프로그램과 암호화폐의 “검은 돈”; Quatloo Trader

- 도금 시대(1865~) 미국 도시의 화려함과 그 이면

- 볼륨 확인이 중요한 역머리어깨 반전 패턴: H & S Bottom Reversal, Volume

- 글로벌 경제: 미국 금리 인상과 주요 통화쌍 펀더멘털 분석; Trade war

- 사토시가 비트코인 제네시스 블록에 남긴 유명한 메시지의 의미

#307

10.10