Investieren und Spekulieren... lel kein Unterschied!

Nachdem mir Remotehorst und Urdreamscometrue bezüglich IOTA gut Konter gegeben haben und ich den Bad-Player in den Institutionen eventuell übersehen wollte, gehts heute an die lockere, definitorische Vorbereitung für den hardcore wissenschaftlichen, mathematischen Part.

Ob du es willst oder nicht, wenn du Geld in den Markt butterst und Visionen hast, bist du ein Fondmanager

Der Dildo des Verderbens (isso)

Spekulation und Investition ist ein rechtlich definierter Begriff (über die Haltedauer), existiert mathematisch jedoch nicht. *Ja es gibt auch eine Definition von Ben Graham, diese kann jedoch nicht aus dem Kontext des Value-Investing betrachtet werden.

Beides ist eine Wette, und eine Wette ist eine Behauptung bezüglich des zukünftigen Zustands eines Systems (z.B. Preis von STEEM).

Man expositioniert sich mit der Wette, bei der man eine Position einnimmt (z.B. 500€ in SP) gegenüber dem Zufall oder dem Universum. Wie man es sehen möchte.

Man kann auf die Zufallsvariable (x) z.B. den Preis wetten.

Doch selbst wenn man bezüglich eines Preises richtig läge, bedeutet dass nicht, dass man Gewinn macht. Entscheidend ist natürlich die Payoff-Funktion F(x)..also das was über den Verlauf passiert

F(x) ist um eine Vielfaches schwerer vorherzusagen als (x) und x allein so gut wie nutzlos.

[kommt ein solcher sogenannter "Dildo" so ist man gef.... auch wenn man bezüglich eines Preisniveaus richtig lag]

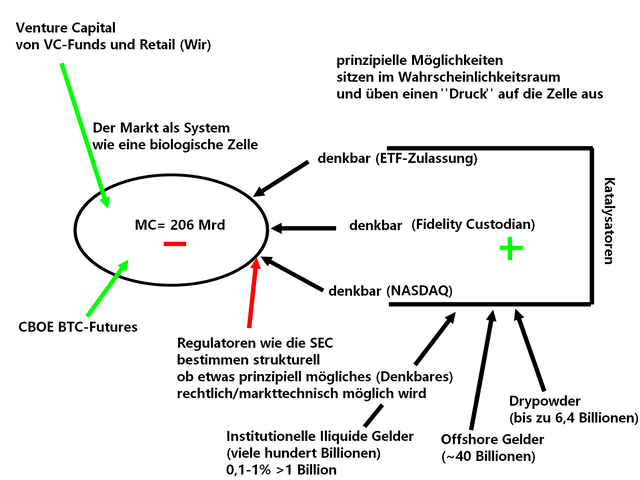

Unsere Annahme basiert auf der binären Wette: "wird der Markt extrem anwachsen?" ja/nein

Man unterscheidet zwischen binär (ja/nein) und "vanilla" (graduell/ kann viele Werte annehmen). Die meisten Systeme sind natürlich vanilla. Nichts in unserer Welt ist binär, außer wir vereinfachen es. Im letzten Bullen-Markt lagen wir alle richtig und wer von euch hat im Dezember ausgecasht? ...ja genau das ist das Problem mit dem Richtigliegen bezüglich einer Zufallsvariable (x) und der Payoff-Funktion F(x) aka. Realität.

Realitätscheck

Ob man binär überhaupt richtig liegen >>kann<<, lässt sich anhand der Struktur des Systems ableiten:

Gibt es Geld welches dies prinzipiell ermöglicht? (vor allem Drypowerder = cash ähnliche, hochliquide Assets): geschätzt 1,7 Trillions/Billionen; leveraged (4x) sind es 6,4 Billionen --> JA

Kann/darf das System dieses aufnehmen? (Infrastruktur, Regularien aka. Katalysatoren) in Planung JA (aktuell NEIN)

alles andere, die Qualität des Assets ist zunächst zweitrangig, siehe Tulpen oder Dotcom Blase. Dies wäre dann eine Frage der Nachhaltigkeit und somit auch nur ein Katalysator. Wenns ne tolle Sache ist, umso besser. Wenn nicht kann es trotzdem hoch kapitalisiert sein.

Natürlich bietet der Kryptomarkt massives Potential einen Teil des Drypowders aber auch noch nicht liquidierten Geldes aufzunehmen.

Wird es eine ETF-Zulassung geben?...würdest du den ETF zulassen?

Heute wurden zwei ETF-Anträge durch die SEC abgelehnt. Wen das überrascht der sollte folgendes bedenken.

Die Regulatoren lassen sich spieltheoretisch analysieren (Spieltheorie ist ein Bereich der Mathematik):

- langfristig wird niemand Kryptowährungen verbieten (siehe Gefangenen-Dilemma mit Zukunft) außer alle Regierungen kooperieren. Wie mit der Atombombe: wirft Supermacht A die Bombe und es ist kein alles-vernichtender Erstschlag, dann wird Supermacht B möglicherweise alles vernichtend zurück schlagen...also drück niemand den Knopf. Weder Kim noch Donald, stattdessen feiern sie hinter den Kulissen bei Koks und Prostituierten.

Verbietet Supermacht A langfristig Kryptowährungen, dann wandert Humankapital und Geld zu Supermacht B, welche wiederum einen technischen Vorteil bekommt, der Geld und Humankapital verstärkt. Also verbietet niemand langfristig Kryptowährungen bzw. DLTs.

- Kurzfristig wird es unweigerlich Regularien geben. Stellt euch vor ihr seid der Direktor(in) der SEC.

Wenn ihr den Krypto-ETF genehmigt und es geht gut, dann wird kein Hahn nach euch krähen und danke sagen...

Wenn ihr den ETF genehmigt und es passiert was, dann seid IHR euren Job los. Viel mehr noch, die Institution nimmt Schaden und macht euch die Hölle heiß und die Presse zieht euch durch den Dreck (siehe Winterkorn).

Solange es Unsicherheiten bezüglich schlechter Teilnehmer a´ la Tether oder MtGOX gibt, werdet ihr sicher nicht so dumm sein und eure potentielle Kündigung unterschreiben ;)

Fazit zum ETF Dilemma

Wir befinden uns in einer nicht ganz aussichtslosen "Patt Situation", semi-patt :). Wir bräuchten höhere Liquidität um Marktmanipulation zu erschweren. Für höhere Liquidität brauchen wir jedoch Instrumente wie einen ETF, diese sind jedoch in der initialen Phase unter niedriger Liquidität eine Gefährdung für die SEC. Dieses Dilemma liegt an dem seltenen Umstand, dass beim Kryptomarkt erst die Kleinanleger Zugang haben und erst dann die Großinvestoren kämen. Das führt zur Vulnerabilität der ersten SEC-regulierten Investoren. In diesem Fall die akkreditierten (ausgewählte) reichen alten Säcke, die Anteile am ETF erwerben würden.

Die Sache mit dem großen Geld, Direktionalität im Markt

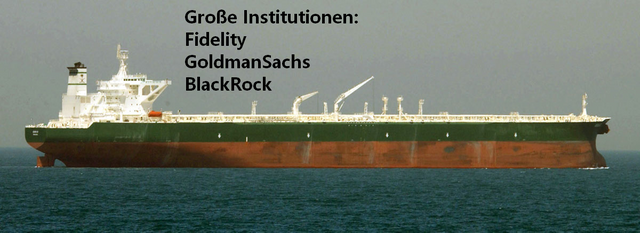

[wie bei einer Talsperre, sitzt das institutionelle Geld hinter dem Damm und wartet auf eine Öffnung. Und wenn eine Schleuse geöffnet wird, kann es nur nach und nach einfließen]

Es sollte klar sein, dass institutionelles Geld nicht in jeden x-beliebigen Shit-Coin fließt, zumindest nicht direkt :) Nur in jene mit Custodians. Parallel zum Anstieg der Liquidität der Assets BTC, ETH, XRP usw. wird es auch einen Anstieg im restlichen Markt geben. Die Korrelation im Markt läuft von den Leitwährungen zu den potentiellen Shitcoins und nicht anders herum.

Leidet BTC, dann leidet jeder andere Coin egal wie gut oder schlecht die Technologie dahinter. Sind die BTC-Märkte erst einmal hoch-liquide, dann wird es zu einer uni-direktionalen Entkoppelung kommen. Die Korrelation BTC --> alle anderen wird jedoch bleiben.

Der Lindy-Effekt

Große Institutionen bringen Liquidität und somit niedrige Volatilität. Sie sind wie große Tanker die ihren Kurs nur langsam ändern - träge und brauchen Monate bis sie eine Position eingehen können. Eine Preisstabilität darf jedoch nicht mit einer Systemstabilität verwechselt werden, ein Kollaps ist natürlich weiterhin möglich.

Es sollte auch klar sein, dass die Institutionen ein operatives Risiko eingehen. Wenn die Technologie Vulnerabilitäten aufweist, ist sie denkbar ungeeignet ein Asset im Angebot der Institution zu repräsentieren.

Hier kommt der Lindy-Effekt ins Spiel:

Während UNSERE Sterblichkeitsrate mit zunehmendem Alter steigt, sinkt die Sterblichkeitsrate eines Projektes oder einer Technologie mit zunehmendem Alter. Überlebt das Rad die nächsten 100 Jahre, verdoppelt sich seine Überlebenswahrscheinlichkeit, es wird immer unwahrscheinlicher dass es ersetzt wird. Bitcoin hat den längsten Trackrecord gefolgt von Ethereum, was diese und ihre Forks zu den geeigneteren Kandidaten macht.

Heist das, dass Cardano bzw. ADA oder TRON keine guten Wetten sind?

Nein, dass heist nur, dass ADA und TRON weniger direkt vom institutionellen Geld profitieren werden. Daher sollte man bei der Wette auch genau definieren auf was man wettet und woher man meint, dass der Preisanstieg kommen solle. Das bedeutet nicht, dass ADA und TRON nicht vielleicht kurzfristig sogar profitabler sind als BTC und ETH.

[Klein-Anleger und kleine Fonds sind wie Speed-Boote, sie sind wendig und können schnell Positionen eingehen]

Der Kryptomarkt kann boomen, toll und worauf genau jetzt wetten?

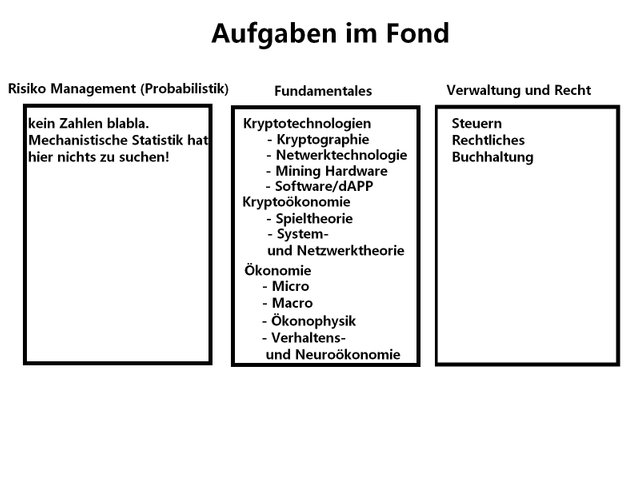

Auch wenn wir wissen, dass wir auf Kryptoassets wetten wollen, wird die Vorhersagbarkeit der Payoff-Funktion eines Assets, nicht einfacher und bleibt praktisch unmöglich. Daher braucht man ein feine Abstimmung aus Risikomanagement und fundamentalen Analysen zur Chancen Verbesserung. Binär kann es definitiv nicht bleiben.

Die Aufgaben in einem professionellen (Krypto)-fond sehen in etwa so aus

Buffet sagt zwar man muss sich nicht mit allem auskennen, jedoch handelt es sich hier leider um die Kompetenzen die zu einem Bereich gehören. Kryptoinvestment, wenn man nicht einfach rät (was nicht schlechter sein muss) ist ein extrem kompliziertes Themenfeld. Das hier ist nicht Coca-Cola. Und es ist so einfach einen ETH-Hodler zu erwischen der weder weis was Sharding ist, noch Casper von Ouroboros unterscheiden kann. Und genau in der Situation habe ich mich auch erwischt.

Hab ihr bezüglich eurer Investitionen ehrgeizige Ziele oder ist es mehr Spass an der Sache? Welche Strategien nutzt ihr?

Hier nur einige Zusatzinformationen zum Dildo XIV:

XIV war ein ETN (Exchange Traded Note) der aus einem Portfolio von short VIX Futures (ticker: /VX) bestand.

Seit ihr noch dabei?

Gut, denn jetzt wird es kompliziert.

Mit den VIX Futures wettet man auf die zukünftige Entwicklung des VIX.

Der VIX ist der CBOE market volatility index, also die implied volatility des S&P 500.

Am Verfallstag, der hier immer ein Mittwoch ist, kommen der VIX, für den es nur Optionen gibt, und der /VX zusammen und es gibt den Settlementpreis VRO.

Immer noch dabei?

Gut jetzt wird es noch etwas komplizierter.

Für alle Futures gibt es verschiedene Monatskontrakte die man handeln kann.

Der /VX ist normalerweise in contango, d.h. der front month, also der aktuelle Monat, hat einen niedrigeren Preis, wie der nächste Monat (back month) usw., weil die Unsicherheit und damit die erwartete Volatilität steigt, je weiter man in die Zukunft blickt.

Hier kommt der XIV ins Spiel, der besser gesagt kam, da er ja implodiert ist.

Der XIV und sein Bruder der SVXY (den gibt es noch) sind also front month VIX Futures short. So lange nichts großartiges passiert fällt hier der Kurs immer weiter, je näher man sich dem Verfallstag nähert. Dann wird dieser Future billiger zurückgekauft, als man ihn verkauft hat und man verkauft sofort den nächsten Monat zu einem höheren Preis. Man nennt das rolling. Das geschieht in einem ETN wie dem XIV täglich mit einem Teil des Portfolios.

Momentan ist der front month /VX bei 14.25 und der back month bei 15.15.

Ein Punkt kostet beim /VX $1,000.

Das heißt man streich bei jedem roll momentan pro Kontrakt $900 ein.

Eine wahre Gelddruckmaschine.

Nur der VIX ist eine schlafende Bestie. Der kann sich schnell mal innerhalb eines Tages mehr als verdoppeln und meist befindet er sich dann für einige Zeit in backwardation, das heißt der back month ist plötzlich viel billiger als der front month und man verliert bei jedem roll massig Geld.

VIX Futures short zu sein ist ungefähr so wie russisches Roulette zu spielen, nur das die Trommel des Revolvers 1000 Kammern hat.

Es geht lange gut, aber irgendwann erwischt man die Patrone und dann ist es aus.

Dies und vieles mehr bald in meinem Buch.

Die überarbeitet Version habe ich gestern wieder nach USA geschickt.

Wenn ich vom Urlaub zurückkomme, schauen wir mal, ob es dann endlich veröffentlicht werden kann....

Hmmhhhh... Würde ich sehr gerne alles

verstehen.

^^

Hab nichtmal einen Satz verstanden, auch wenn "Gelddruckmaschine" mich neugierig gemacht hat:D

Mein 100% Upvote ist zwar nur noch klein aber er ist dir gewiss. Danke ich habe auf deine Expertise gehofft.

die Sprache versteh ich, den Rest erhoffe ich mir durch dein Buch erschließen zu können. Die Komplexität die man dadurch kreiert ist doch der Wahnsinn :D Also eine in Kauf genommene Blase :-S

Ja, vom VIX sollte man sich weitgehend fernhalten. Es gibt aber eine Strategie, wie man den VIX mit relativ kleinem defined risk shorten kann und langfristig Geld verdient. Gibts auch in meinem Buch...

Es gibt aber viel bessere Strategien, wie man auf volatility expansion oder contraction setzen kann, ohne den VIX anzufassen (auch in meinem Buch).

Ich muss mich jetzt erst einmal erholen. Hab die letzten 5 Tage rund um die Unr durchgearbeitet, damit ich noch vor meinem Urlaub fertig werde.

Hey Stehaller, kannst du mir Feedback geben wenn dein Buch da ist? (... klingt gut, ein bisschen nach Gelddruckmaschine ...)

Viele Grüße^^

Eine Gekddruckmaschine ist es nicht.

Premium selling ist mehr wie Flaschensammeln.

Aber auf lange Sicht gibts nichts erfolgreicheres.

Wenn das Buch raus kommt, gibt es einen Artikel auf meinem blog.

Hey Lauch3d,

Du bist (wahrscheinlich bleibst du es auch) definitiv unglaublich. Deine Posts sind mehr als außergewöhnlich geeignet über gewisse Dinge intensiv nachzudenken (ggfls sogar zu träumen). Und ich bin seit längerer Zeit verwundert, daß Akteure im Cryptomarket aufgrund deiner speciell Skills dich offensichtlich noch immer nicht ins Boot genommen haben...

Viele Grüße, ...

P.S. aus Bali (zZt in Canggu)^^

Deine Posts sind immer pure Motivation. Es freut mich auch zu hören, dass es dich an einen so paradiesischen Ort verschlagen hat * _ *

Jene Akteure die Risiko-Management gebraucht hätten, sind bei einem 90-95% Drop definitiv ausgeschieden. So meine Befürchtung. Die operativen Kosten die sie aufwenden hätten müssen um kompetitiv zu bleiben, hätten sie aufgefressen. Der Opensource Charakter und die kleinen Änderungen durch die Community suggerieren zwar noch Diversität aber hinter der Fasade werden nur noch die überlebt haben, die hier leider nicht mitlesen werden :( :D

Du hast mich hier als einer der ersten darauf aufmerksam gemacht, wie ein Hedge-Fond-Manager zu denken und deren Feld zu erforschen, ich denke meine Lernkurve wird noch beschleunigen und ich werde meinen Weg in diesen Bereich finden.

Ich hoffe bei dir gab es auch weniger Turbulenzen und Bedrängung durch die Marktlage und wünsche soweit natürlich einen traumhaften Aufenthalt auf Bali.

Ja, in diesem Wettbewerb zu b.l.e.i.b.e.n. ...

Das ist die Vision.

Greetings, directly from the Indian Ocean

^^

Ehrlich gesagt bin ich noch ziemlich jungfräulich im Kryptomarkt unterwegs. Habe erst vor einem Monat meine ersten (Bruchteil-)Bitcoins gekauft und dann etwas davon in Steem umgewandelt, um mal zu sehen, wie das Ganze funktioniert. Es ist für mich erst mal nur "Spielgeld", um die ersten Lernerfahrungen zu machen und somit steht bei mir der Spaß bzw. der Lerneffekt im Vordergrund nach dem Motto "no risk no fun";-) Aufgrund der Komplexität der ganzen Rahmenbedingungen für den Kryptomarkt finde ich es einfacher Kursbewegungen anhand von Charttechnik zu verfolgen. Ich hätte gar nicht die Zeit ständig alle News/Fundamentaldaten etc. zu verfolgen.

von beiden Infos etwas überrascht, frühere Kommentare ließen Erfahrung im Bereich Risiko-Management bzw Wahrscheinlichkeitstheorie durchblicken, diese sind oft so Konträr zur Charttechnik (über die ich nicht viel weis, außer dass das Gesetzt der großen Zahlen oft gegen diese spricht) aber auch marktpsychologische Phänomene dort betrachtet werden. Toll die verschiedenen Ansätze zu hören!

Risiko-Management und Wahrscheinlichkeitstheorie kenne ich aus dem Studium im Fach Bank-und Börsenwesen, habe es aber beruflich nie angewendet, da ich nicht in diesem Bereich gearbeitet habe. Seitdem sind diese Kenntniss natürlich etwas "verkümmert. Ich möchte jetzt nicht den Eindruck erwecken, dass ich der Chartexperte wäre, aber ich finde es als Analyseeinstieg ganz interessant. Mein Bankprofessor sagte immer, dass Charttechnik "Kaffeesatzleserei" wäre, aber ich finde mittlerweile schon, dass einige Formationen in der Charttechnik eine gute Prognosewahrscheinlichkeit abliefern.

Jeder fängt mal an und gutes Motto:D (nur "spielgeld" zu investieren ist sowieso regel nr 1 außer man ist extrem überzeugt und kann das mit sich ausmachen)

Das überrascht mich jetzt, da ich von Charttechnik keinen Plan habe und das als sehr kompliziert etc wahrgenommen habe.

Aber ich verstehe was du meinst. Nh zeitlang hab ich mal versucht die ganzen News zu verfolgen aber da saß ich dann jeden Tag 2 stunden dran. Mittlerweile verfolge ich nur noch Twitter und Medium News da ich eh halte und nicht verkaufe etc. Früher auch jeden Tag 20 mal nach den Kursen geschaut wegen FOMO usw. Mittlerweile hatte ich mal 2 monate ohne überhaupt 1 mal auf die kurse geschaut zu haben.

Kannst ja falls du Lust hast mal was über Charttechnik schreiben.

Danke für dein Feedback lieber urdreamscometrue:-) Ich finde Charttechnik sehr interessant, würde mich aber nicht als Experten bezeichnen. Ich kann dir aber gerne ein Buch empfehlen, und zwar "Das große Buch der Markttechnik - Auf der Suche nach der Qualität im Trading" von Michael Voigt. Es ist relativ unterhaltsam geschrieben, da es quasi eine Kombination von Roman und Fachbuch gleichzeitig ist;-)

Du hast ein kleines Upvote von unserem Curation – Support – Reblog Account erhalten. Dieser wurde per Hand erteilt und nicht von einem Bot. Wir, die Mitglieder des German Steem Bootcamps möchten die Deutsche Community stärken. Bei einer Mitgliedschaft im German Steem Bootcamp könnt ihr sicher sein, dass eure Beiträge auch gelesen werden.

Aktuell als Kurator tätig ist @cultus-forex

Du findest uns im Discord unter https://discord.gg/vTsTSrZ

Sehr geiler Artikel! Resteem

Der Dildo des Verderbens:D

Sehr schön erklärt, war sehr aufschlussreich!

Freue mich schon auf die hardcore mathematik:D

Bei mir ist das so, ich habe in Kryptowährungen investiert einfach weil es mir logisch schien und weil ich wusste wenn ich jetzt paar tausend euro verliere juckt mich das grob gesagt nicht. Aber wenn ich jetzt nicht investiere und das ganze zeug über den mond bis zum mars geht würde ich mich extrem ärgern.

Hab schon von Bitcoin gehört da war das ganze unter 2000$ hab nicht investiert, im Nachhinein gesehen scheiße da wär noch nh verzehnfachung drinnen gewesen und mich sehr darüber geärgert.

Also mein Einstiegsgrund war FOMO vom feinsten:D

Mittlerweile wo ich mich eingehender damit beschäftigt habe/beschäftige glaube ich immermehr daran, dass das ganze die Welt verändern wird und sich in extrem vielen Bereichen durchsetzen wird. Mittlerweile bin ich also aus Überzeugung dabei und glaube demzufolge auch, dass es wieder nach oben gehen wird.

Mittlerweile bin ich also aus Überzeugung, Interesse und weil ich will das sich kryptos durchsetzen dabei.

Die Gewinnabsicht ist natürlich auch dabei und irgendwann mal aufgrund von Kryptowöhrungen ein reicher Mann zu sein ist natürlich verlockend. Ich muss auch sagen, dass in meinem Kopf die Überzeugung drinnen ist ohne mindestens verzehnfachung hol ich mein Kapital nicht aus dem Markt raus (ist natürlich ehrgeizig) aber lieber verliere ich ein bisschen was anstatt die Chance zu vergeben mein kapital zu verzwanzigfachen,... was ja durchaus geschehen kann.

Und gerade fällt mir ein, dass ich auch aus Spaß dabei bin (der Adrenalinkick ist teilweise schon geil) mit Geld zu "spielen" macht einfach Spaß:D is ja auch eine Form von besserem Glücksspiel gerade bei manchen ICO's.

Von der Strategie her bin ich hodler (hab paar mal versucht zu shorten aber hat mir unterm Strich nichts gebracht und hab kein bock auf den steuer stress und ich bin zu emotional dabei) Bin ziemlich breit diversifiziert würde jetzt mal sagen, dass ich so circa 20 verschiedene Coins halte. Teilweise sehr sichere sachen und teilweise dinge die noch ziemlich klein sind. Hab auch in 4 ICO's investiert etc.

Das ganze auf ner Paper wallet oder myetherwallet mit ledger bzw iotas auf der light wallet und das ganze wird dann gehalten bis to the moon:D

Ich glaub das ist sehr archetypisch für die meisten von uns

informierter als die Anfänger, auf Sicherheit bedacht aber mit einigen potentiellen Schwachstellen. Klar Ideologie und Glaube die uns zum HODLer machen, können am Ende die besseren Resultate erzielen. "Right for the wrong reason", lucky Bastard wie es im wahrscheinlichkeitstheoretischen Slang heißt. Und die wenigsten an der Spitze sind tatsächlich signifikant (= Glück kann man ausschließen)

Danke für dein Outing, im meisten erkenne ich mich wieder :D Vor allem der Unlust auf Steuer kram wenn man beim Halten obendrein noch glücklicher aus der Sache rausgehen kann. Den Wissenschaftler in mir ärgert hier nur, dass es ein in Kauf genommener Blinderfleck ist. Den es bei den tatsächlichen Outperformern (=signifikant) nicht gibt und viele das so machen und viele per Definition falsch liegen. :D

Denke durch Halten holt man unterm Strich am meisten Gewinn raus. Traden ist meines Wissens nach sehr schwierig und ich kenne niemanden persönlich der durchs traden große gewinne gemacht hat. Da gibt es eher Leute die in einem steigenden Markt Verluste gemacht haben (durch trading :D)

Und wenn man sich nicht gerade selber einen Bot schreibt der das traden für einen übernimmt ist es ja auch noch brutal viel arbeit. Habe auch gemerkt, dass wenn man versucht zu traden (bzw bei mir schon nur die idealen kaufzeiten zu finden) man gefühlt 100 mal am Tag den Kurs checkt etc. Ich hab mir durch sowas extrem viel Stress gemacht und mich im nachhinein immer geärgert ob beim Kaufen oder meinen Shortversuchen weil ich natürlich nie den perfekten Zeitpunkt erwischt habe:D

Grüße:)

Hi lauch3d,

wieder prima Artikel. Darf ich fragen was du von Beruf bist wahrscheinlich Wirtschaftinformatiker schätz ich mal.

Ziemlich geiles Argument bzgl. Verbot von Cryptos. Hab ich so noch nie gesehen, macht aber absolut Sinn.

Vielen Dank auch, dass du nochmal auf "die Kleinen" (ADA&Tronix) eingegangen bist.

Dann warten wir mal aber wann der Staudamm angezapft wird und wie groß der Ablauf dann sein wird.

Ich denke wir leben in einer enormen spannenden Phase der Weltgeschichte. Hop oder Top.

Für den Artikel aber definitiv schonmal Daumen hoch

Ne komme aus dem biologischen Bereich. Zuletzt Toxikologie, "mathematische Vorhersage von Schadstoff-Interaktionen" (da bin ich auf den Allgemeinen Bereich der Vorhersage gekommen), hatte Informatik nur als Kompetenzfach. Mathe-Niete in der Schule.

Die Parallelen zu biochemischen Netzwerken (wie Proteininteraktionsnetzwerken a la mTOR) sind z.B. enorm. Die meisten Gesetze sind allgemeine Gesetze/Prinzipien, die Spieltheorie gibts auch in der Evolutionsbiologie, Netzwerkgesetze so oder so gerade in der Ökologie. Andersrum gehört der Ökosystem-Begriff gar nicht der Biologie, Ökosysteme sind ein Begriff der Systemtheorie.

In den meisten Hedgefonds sitzen keine Ökonomen sondern Naturwissenschaftler. Viele Investmentmilliardäre sind Akademiker aus dem Bereich der Naturwissenschaften aber auch der Philosophie (womit man angeblich nichts verdient :D). Daher gibts jetzt Bereiche wie Ökono-Physik, Neuro-ökonomie, Verhaltens-Ökonomie oder Evolutionary Finance

Karl-Icahn (Medizin und Philosophie)

Charlie Munger (Meteorologie und Jura und Fan des Biologen B.F. Skinner)

James Simons/ Renaissance Technologies (84 Milliarden) (leitet einen der erfolgreichsten Fonds der Welt, wo nur Mathematiker und Naturwissenschaftler angestellt sind)

J.P. Buchaud Leiter von Capital-Management-Fund (11 Milliarden) - (Physiker)

...

Als Biochemiker ist das was wo du sicher auch gut performen könntest ;)

Einige Wirtschaftsmodelle sind ohne frage wichtig, wie die Efficent-Market-Hypothesis aber wissenschaftlich nicht haltbar. Halbwahrheiten.

Ich will was verändern - im Job werd ich nicht machen dürfen was ich für richtig halte (keine Sau will Umweltschutz im Konzern :D) also DIY

Oh, stimmt!

Wir hatten das die Woche schonmal, da hattest du mir bereits gesagt, dass du auch einer von "Uns" bist.

Cool.

Das mit den Naturwissenschaftlern hab ich so auch schon von anderen Leuten gehört. Und ich denke dies ist auch komplett nachvollziehbar (vielleicht nicht in jedem Falle bei Biologen), aber definitiv bei jenen, die vielleicht noch stärker in der mathematischen Richtung aufgestellt sind. Deshalb ist es prima, dass du dich derart mit der Materie befasst. Ich kann dir zu deiner Selbsteinschätzung (Mathe-Niete) nur sagen, dass ich an der Schule auch nicht gerade ein "Mathemagier" war. Dies änderte sich aber zu mindest ein bisschen als ich anfing zu verstehen wie man die Mathematik eigentlich einsetzen kann und genau das tust du ja auch hier. Wenn man will ist dies ein autodidaktischer Ansatz den du verfolgst.

Könntest du mir (und natürlich allen anderen) noch ein paar Tipps geben wie du diese Vorhersagen realisierst. D.h. welche Programme, Modelle etc. du konkret verwendest?

Vielleicht fällt dir ein toller Artikel zu dem Thema ein.

Hab vielen Dank

Schönen Sonntag

Chapper

P.S.: Du wirst überrascht sein wie sehr gute Firmen es zu schätzen wissen, wenn man weiterführende Konzepte vorschlägt. Manchmal dauert es etwas, aber häufig kann man mit einiger Überzeugungsarbeit und Ausdauer viel erreichen. Lass dich also nicht eintmutigen wenn deine Vorschläge zunächst keine Resonanz finden.

ermutigend zu hören, dass du deinen weg zu Mathematik gefunden hast.

gar nicht, da Vorhersagen in dem Bereich der Wahrscheinlichkeitsverteilung (den fat Tails) wo die überrepräsentativen Extremerreignisse liegen (Crashes und Booms) nicht funktionieren.

anders als in der biologie wo traits normalverteilt sind und es keine 30m Riesen gibt, gibt es in den Märkten und der Natur generell durchaus 5sigma, 10sigma Erreignisse. Da wo Banken an einem Tag mehr verlieren als sie je eingenommen haben.

ja mein aktueller ^^ da kommen dann die Artikel. Ansonsten ist die Leitidee des neuen Paradigmas der mitlerweile alle großen Banken und Fonds folgen, Talebs "Black Swan Theory". Seit 2008 (einem Tag an dem Banken mehr verloren als sie je einnahmen) hat man die Normalverteilung verbannt, somit auch die Illusion der Vorhersagbarkeit.

Dir auch einen schönen Sonntag!

Nicht ganz, die Normalverteilung wurde nach dem 1987 Crash verbannt.

Seit dieser Zeit hat die Volatility Kurve keinen smile mehr sondern einen smirk.

Also kann man daher sagen, dass Vorhersagen im Bereich Wirtschaft, Politik und Gesellschaft generell Quark sind, weil nicht ausreichend definiert? Beziehungsweise zu störanfällig sind? Dann kann man ja die ganzen Politiker und Manager gleich nach hause schicken. Warum hab ich gerade so das Gefühl, dass ich damit nicht sooooo falsch liege?

Beste Grüße com

Chapper

Posted using Partiko Android

Lauch3d, 10/10

Viele Grüße.

Servus,

du hast von mir ein Upvote erhalten! Ich bin ein Curation-Bot und meine Mission ist, hochwertigen Content unter #steemit-austria zu fördern. Hier kannst du mehr über mich und meine Funktionsweise erfahren. Wie du an meinen Curation-Rewards mitverdienen kannst, wird dort ebenfalls beschrieben.

Übrigens: Wenn du den Tag #steemit-austria verwendest, finde ich deine Posts noch leichter!

Auf dem dem Steemit-Austria Discord-Server kannst du nette Leute kennen lernen und deine Beiträge promoten.

Zum aktuellen Tagesreport