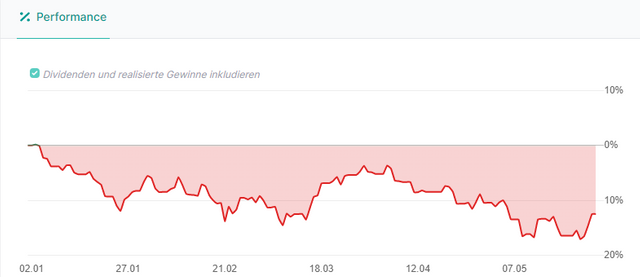

MPINVEST Top Aktien Portfolio Update KW 21: YTD Performance - 15,0 % // mit Klassikern Vermögen aufbauen

28.05.2022

Liebe Investorinnen und Investoren,

die Börsen wechseln fast stündlich von Resignation und starken Kursverlusten zu Hoffnung und ebenso starken Kursgewinnen.

Was gestern schlecht war, ist heute wieder gut und morgen andersherum.

In diesem anspruchsvollen Umfeld mit oft zweistelligen Richtungswechseln, sind diejenigen gut beraten, die nicht ständig auf Kurse und Charts schauen und sich nicht aus der Ruhe bringen lassen.

Wer Aktien erstklassiger Unternehmen im Depot hält, kann mit großer Zuverlässigkeit das Überleben dieser Firmen auch in schlechten Zukunftsszenarien prognostizieren.

Bei Verlust schreibenden Firmen wäre ich mir in einem Umfeld steigender Zinsen nicht ganz so sicher.

Jedenfalls deutet ein in den letzten Tagen fallender CBOE Volatility Index ( VIX ) auf eine zumindest kurzfristige Kursstabilisierung und Beruhigung der Märkte hin.

Viele sprechen von einer einsetzenden Bärmarkt Rally.

Das Schreckgespenst einer Kombination aus Inflation, Rezession, Zinserhöhungen, Lieferkettenstaus und eskalierenden Kriegsszenarien bleibt uns wohl noch einige Zeit erhalten und manifestiert das Gedankengerüst einer negativen Grundeinstellung.

In diesen Tagen werden weiterhin Firmen abgestraft, deren Ergebnisse bzw. Ausblicke die Analystenschar nicht überzeugen können.

Wer hingegen - so wie zuletzt der Lithium Produzent Albemarle - die Prognosen für das laufende Jahr anheben kann, wird mit schönen Kursgewinnen belohnt.

Albemarle notiert nur noch 2,9 % unter seinem Allzeithoch und befindet sich auch noch nach 2 Jahren weiterhin im langfristigen Aufwärtstrend.

Meine Buy & Hold Strategie in Aktien erstklassiger Firmen übersteht auch stürmische Phasen ganz gut.

Ich lasse mich nicht durch Horrorszenarien so vieler Crash Propheten aus der Ruhe bringen und denke in Dekaden.

In dieser Woche konnte das Depot fast 4 % gut machen und notiert bei YTD - 11,4 % oder + 10,4 % p.a. ( IZF ) seit Start der Buy & Hold Strategie im September 2007.

10,4 % p.a. inkl. dreier Crashs ist für mich ganz okay.

Ohne ständiges Hin und Her.

ExxonMobil und British American Tobacco konnten in der abgelaufenen Woche wieder neue 52 Hochs ausbilden.

Mein Depotwert Albemarle liegt nur noch 2,9 % unter seinem Allzeithoch, das mit 259,90 € Mitte November erreicht worden war.

Grund für die Rally war eine Erhöhung der Ergebnisschätzungen durch das Management am 23. Mai.

Albemarle said it expects fiscal 2022 sales between $5.8 billion and $6.2 billion, compared with a prior guidance of sales between $5.2 billion and $5.6 billion, and adjusted per-share earnings between $12.30 and $15, from $9.25 to $12.25 a share ( Qualee marketWatch ).

Albemarle befindet sich seit zwei Jahren im Aufwärtstrend ( Signal bei 62,30 € ).

Gestern hat meine "Ölquelle" wieder Optionsprämien ausgeschüttet.

Durch den Verkauf von 5 put 27.5 € Optionen @ 0,36 konnten wieder 170 € Monatsprämien vereinnahmt werden.

Die nächste Tankfüllung ist bezahlt.

Das macht eine Rendite von 15,4 % p.a. vor Steuer bezogen auf den Kurs der Shell Aktie.

Auch eine Sonderdividende wurde letzte Woche eingebucht.

Nachdem Woodside-Aktionäre kürzlich mit 98,66% zustimmten, wird der Konzern knapp zur Hälfte in die Hände der Investoren von BHP (WKN: 863578) fallen, welche nun von einer Sonderdividende profitieren ( Quelle Sharedeals ).

18 Woodside Aktien ( AUS ) zum aktuellen Gegenwert von 348 € wurden eingebucht, da ich BHP Aktien halte.

Auch so kann ein Depot wachsen.

Nur sechs Werte meines Depots befinden sich im Minervini Aufwärtstrend.

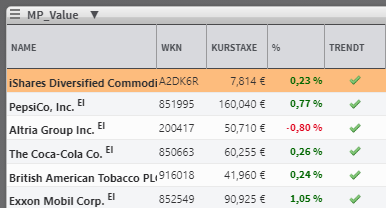

Rohstoffe, Energie, Tabak, Value und Pharma sind die weiterhin führenden Branchen in meinem Depot.

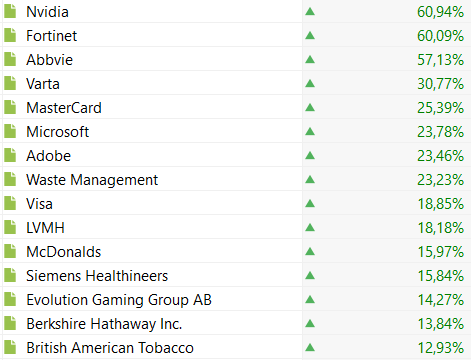

Das sieht man auch deutlich an der YTD Performance Liste ( Top 15 ):

Ein breit aufgestelltes Depot zeigt in jeder Marktphase Gewinner und reduziert die Volatilität des Gesamtportfolio deutlich.

Die besten Zuwächse inkl. Dividenden, seit Kauf vor mindestens fünf Monaten, erzielten folgende 15 Aktien.

Fortinet aus der Cyber Security Branche und die um 50 % zurückgekommene Nvidia liefern sich einen engen Kampf um die Performance Spitzenposition meiner Langzeit Investments.

Auch nach einem Crash von 50 % rentiert Nvidia mit 60 % p.a. seit sechs Jahren und hat es nun auf 17x gebracht.

Ein Verkauf dieser Perle ist nicht angedacht, Spitzenleistungen soll man laufen lassen.

Selbst eine aus dem Fokus geratene McDonald´s rentiert mit 16 % p.a. seit 15 Jahren

10 Jahres Chart der MCD Aktie, seit 2007 im Depot. Das Allzeithoch ist nur 3,9 % entfernt.

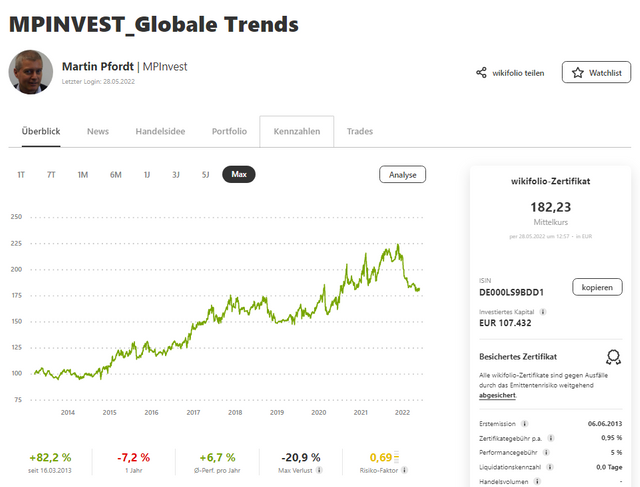

Mit YTD 14,5 % Kursverlust notiert mein Wikifolio MPINVEST Globale Trends immer noch deutlich schlechter als mein Gesamtdepot. Jedoch konnte der Abwärtstrend durch die Neuausrichtung auf Value und Konsum nachhaltig gestoppt werden.

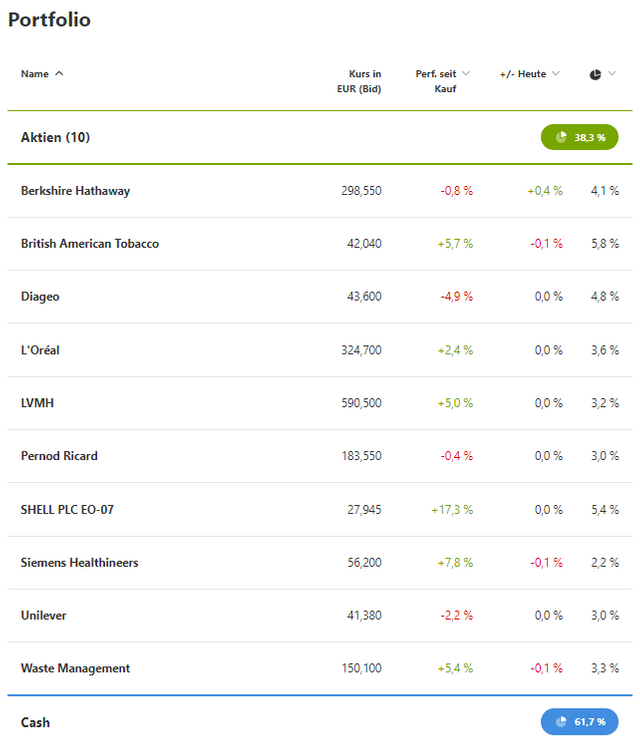

Mit 61,7 % weist es immer noch einen hohen Cashbestand aus, der an sehr schwachen Tagen weiter reduziert werden soll.

https://www.wikifolio.com/de/de/w/wfmpinvest#portfolio

In diesem Marktumfeld, wie wir es zur Zeit vorfinden, ist Geduld und Gelassenheit die wichtigsten Ratgeber.

Hektisches Hin und Her hilft nur den Brokern, nicht Ihrem Portfolio.

Sofern es mit Aktien erstklassiger Firmen ausgestattet ist.

Und 16 % p.a. über 15 Jahre hinweg kann - wie man gesehen hat - auch mit Klassikern erzielt werden ( MCD ).

Es muss nicht immer der heiße Tipp vom Nachbarn oder Schulfreund sein.

In diesem Sinne,

allzeit gute Investments

Euer Martin Pfordt

Der Autor hält Anteile der in diesem Artikel erwähnten Aktien im privaten Aktiendepot und über seine Wikifolios der MPINVEST Familie.

Die Inhalte dieser Seite dienen ausschließlich der Information und stellen keine Anlageberatung oder sonstige Empfehlung im Sinne des Wertpapierhandelsgesetzes durch Martin Pfordt ( mpinvest ) dar. Die bereitgestellten Inhalte können eine Anlageberatung nicht ersetzen. Ferner sind die Inhalte nicht als Zusicherung etwaiger Kursentwicklungen zu verstehen. Kursentwicklungen in der Vergangenheit bieten keine Gewähr für die Wertentwicklung in der Zukunft. Die Inhalte sollen nicht als Aufforderung verstanden werden, ein Geschäft oder eine Transaktion einzugehen. Die Inhalte stellen weder ein Verkaufsangebot oder Werbung für ein Verkaufsangebot für Wertpapiere oder Rechte noch eine Aufforderung zum Handel mit Wertpapieren oder Rechten dar.

Haftung für Inhalte

Die Inhalte dieser Seite wurden mit größtmöglicher journalistischer Sorgfalt erstellt. Die Inhalte basieren auf Quellen, die ich für zuverlässig halte ( TraderFox, Morningstar Datenbank). Für die bereitgestellten Inhalte übernimmt Martin Pfordt jedoch keine Gewährleistung für die Vollständigkeit, Korrektheit und Aktualität. Die Nutzung der Inhalte dieser Seite erfolgt auf eigene Gefahr des Nutzers. Mit der reinen Nutzung dieser Seite kommt keinerlei Vertragsverhältnis zwischen dem Nutzer und dem Anbieter dieser Seite zustande.