DeFi: Finance décentralisée - 3ème partie

| Voici la troisième partie du cours d'introduction à la "finance décentralisée" ("DeFi") que j'ai crée pour le Master 2 "Mathématiques, Finance computationnelle et Actuariat" de l'Université de Lille (M2FCA). Dans la première partie nous avons introduit la DeFi en la comparant avec la finance traditionnelle. Dans la seconde partie nous avons présenté les produits DeFi les plus simples, les "stablecoins", les prêts et les placements. Nous nous tournons ici vers les "bourses décentralisées" ("decentralised exchanges" ou DEx en anglais) et les produits et services qu'elles offrent. | This is the third part of the introductory course on "decentralized finance" ("DeFi") that I created for the Master 2 "Mathematics, Computational Finance and Actuarial Science" of the University of Lille (M2FCA). In the first part we introduced DeFi by comparing it with traditional finance. In the second part we presented the simplest DeFi products, "stablecoins", loans and deposits. Here we turn to the "decentralized exchanges" (DEx) and the products and services they offer. |

| Pourquoi la DeFi ? | Why DeFi? |

|---|---|

| N'oublions jamais de nous poser la question essentielle: "pourquoi ?". Pourquoi s'intéresser à la DeFi ? J'ai proposé quelques réponses dans les articles précédents: dans le cadre d'une stratégie d'investissement, pour gagner de l'exposition à une nouvelle classe, les cryptoactifs, et optimiser son rendement; mais aussi pour apprendre et se former dans un domaine qui pourrait très bien avoir un énorme impact dans un avenir proche. Si vous lisez cet article c'est probablement que vous êtes curieux et voulez possiblement essayer sans pour autant risquer des sommes importantes. | Let's never forget to ask ourselves the essential question: "why?". Why be interested in DeFi at all? I've proposed some answers in previous articles: as part of an investment strategy, to gain exposure to a new class, cryptoassets, and optimize your return; but also to learn and train in a field that could very well have a huge impact in the near future. If you're reading this article it's because you're curious and possibly want to give it a try without risking large amounts of money. |

| Les bourses décentralisées (DEx) | Decentralized exchanges (DEx) |

|---|---|

| Les DEx représentent réellement la colonne vertébrale de la DeFi. Elles sont apparues pour concurrencer la position de pouvoir que les bourses de cryptomonnaies "centralisées" tenaient en 2017, à l'époque des "ICO". Sur une bourse de cryptomonnaies "classique" vous êtes identifié et soumis à un processus de "KYC" ("connais ton client" en anglais) demandé par les régulateurs. Une fois que vous avez passé cette étape, vous pouvez acheter des cryptomonnaies avec de l'argent (de la "monnaie fiat" dans le jargon du monde crypto). Vous pouvez également échanger une cryptomonnaie contre une autre. Sur une DEx en revanche les transactions ne se font pas entre des personnes identifiées, mais entre des adresses blockchain. Les DEx ne sont pas des "entités juridiques" (des compagnies) mais de logiciels (des "smart contracts"). Aucune ne peut satisfaire aux exigences réglementaires du monde bancaire et il n'est donc pas possible de leur envoyer de l'argent. Pour faire du "trading" sur une DEx il faut donc posséder des cryptomonnaies (ainsi qu'un portefeuille privé, ou "non-hébergé" dans le langage du futur règlement MiCA). | DEx are really the backbone of DeFi. They emerged to compete with the position of power that "centralized" cryptocurrency exchanges held in 2017, during the "ICO" era. On a "traditional" cryptocurrency exchange you are identified and subject to a "KYC" ("know your customer") process required by regulators. Once you've passed this step, you can buy cryptocurrencies with money (or "fiat currency" in the jargon of the crypto world). You can also trade one cryptocurrency for another. On a DEx on the other hand transactions are conducted not between identified people, but between blockchain addresses. DEx are not "legal entities" (companies) but software (smart contracts). None of them can meet the regulatory requirements of the banking world and it is therefore not possible to send money to them. In order to trade on a DEx, you need to own crypto-currencies (and a private, or "non-hosted" wallet in the language of the future MiCA regulation). |

| Pourquoi échanger une cryptomonnaie contre une autre (faire un "swap")? Echanger un actif contre un autre est une opération tout à fait normale de "gestion de portefeuille". A un certain moment vous rentrez en possession de nouvelles informations qui vous incitent à "vendre" certaines cryptos. Comme dans le monde des DEx on ne travaille pas avec de l'argent, "vendre" se traduit par "échanger une cryptomonnaie contre un stablecoin" (qui joue le rôle de proxy de l'argent). D'autres raisons sont spécifiques au monde crypto (voir deux exemples dans la diapo ci-dessus): il existe des façons d'obtenir des cryptomonnaies gratuitement (par distribution gratuite ou "airdrop" par exemple). Si vous avez reçu une cryptomonnaie gratuitement et que vous savez très peu sur la qualité du projet qui se trouve derrière, il peut être raisonnable de l'échanger au plus vite, souvent contre l'actif natif de la blockchain du projet. Notez que pour pouvoir "trader" sur une DEx vous devez "connecter votre portefeuille" (ce qui dépend de la blockchain cible). Pour Ethereum, cela se fait par exemple grâce à l'extension "Metamask", qu'on peut appercevoir sous la forme d'une tête de renard dans le coin supérieur droit de la capture d'écran de la première image). Peu de gens utilisent et sont habitués aux "extensions" des navigateurs web, ce qui représente un défi supplémentaire en terme d'usabilité des services DeFi. | Why swap one cryptocurrency for another? Swapping one asset for another is a perfectly normal "portfolio management" operation. At some point you come into possession of new information that prompts you to "sell" some cryptos. Since in the DEx world you don't work with money, "selling" translates into "exchanging a cryptocurrency for a "stablecoin" (which acts as a proxy for money). Other reasons are specific to the crypto world (see two examples in the slide above): there are ways to get cryptocurrencies for free (by free distribution or "airdrop" for example). If you received a cryptocurrency for free and know very little about the quality of the project behind it, it may be reasonable to exchange it as soon as possible, often for the project's native blockchain asset. Note that to be able to "trade" on a DEx you need to "connect your wallet" (which depends on the target blockchain). For Ethereum, this is done for example thanks to the "Metamask" extension, which can be seen as a fox head in the upper right corner of the screenshot in the first image). Few people use and are familiar with "browser extensions", which constitutes an additional challenge for the general usability of DeFi. |

| Uniswap | Uniswap |

|---|---|

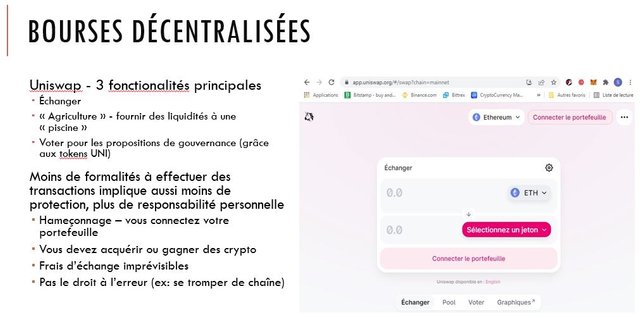

| La première DEx à succès fut Uniswap (version 1): un ensemble de smart contracts déployés sur la blockchain Ethereum et des interfaces utilisateur web. L'interface d'Uniswap (maintenant en versions 2 et 3, voir la première image au dessus) est très simple et offre trois fonctionnalités: 1) Echanger des cryptomonnaies, 2) Fournir des liquidités à une 'piscine de liquidités' (LP) et 3) Voter pour les propositions de gouvernance de la plate-forme grâce aux tokens propres d'Uniswap appelés UNI. Nous allons revenir sur la fonctionnalité 2) plus loin en détail. Quant à la fonctionnalité 3), il s'agit d'un compromis qui a permis aux développeurs d'Uniswap de lever des fonds pour développer le logiciel: en effet, les tokens UNI ont été créés de rien et proposés à la vente contre de l'ether (ETH, qui lui est échangeable contre de l'argent sur les bourses centralisées). Pour inciter les possesseurs d'ETH à acquérir des tokens UNI, les développeurs permettent à leurs possesseurs de voter pour ou contre des propositions d'évolution du logiciel (un peu comme les détenteurs d'actions peuvent voter les résolutions soumise à l'approbation de l'assemblée générale des actionnaires). | The first successful DEx was Uniswap (version 1): a set of smart contracts deployed on the Ethereum blockchain and web user interfaces. The Uniswap interface (now in versions 2 and 3, see first image above) is very simple and offers three functionalities: 1) Exchange cryptocurrencies, 2) Provide liquidity to a 'liquidity pool' (LP) and 3) Vote for platform governance proposals through Uniswap's own tokens called UNI. We will come back to functionality 2) in more detail later. Functionality 3) is a compromise that allowed the Uniswap developers to raise funds for the development of the software: the UNI tokens were created from scratch and offered for sale against ETH (which can be exchanged for money on centralized exchanges). To encourage ETH owners to acquire UNI tokens, the developers allow their owners to vote for or against proposals for the evolution of the software (a bit like shareholders can vote on resolutions submitted for approval at the annual general meeting). |

| Notons ici le risque de "hammeçonnage": faites bien attention à vous trouver sur https://app.uniswap.org/ car si un petit malin s'amuse à imiter les visuels d'Uniswap et que vous connectez votre portefeuille à son faux site vous risquez de perdre vos cryptos et personne ne pourra vous les rendre. Sur la blockchain, comme dans l'espace, personne ne vous entendra crier! Un autre risque est celui des frais de transaction qui sur le réseau principal Ethereum peuvent être très élevés, comme je l'ai illustré dans le premier article. Pour palier à ça, Uniswap vous permet de travailler avec des blockchains dites "de niveau 2" comme Polygon. Cela rajoute en revanche de la complexité et vous expose à un autre risque, celui de vous tromper de blockchain (car les adresses de destination sont identiques). | Let's note here the risk of "phishing ": be very careful to be on https://app.uniswap.org/ because if a smart guy imitates the visuals of Uniswap and you connect your wallet to his fake site you risk losing your cryptos and nobody will be able to give them back to you. On the blockchain, as in space, no one will hear you scream! Another risk is the transaction fees which on the main Ethereum network can be very high, as I illustrated in the first article. To overcome this, Uniswap allows you to work with "level 2" blockchains such as Polygon. However, this adds complexity and exposes you to another risk, that of "blockchain confusion" (because the destination addresses are identical). |

| Sushiswap | Sushiswap |

|---|---|

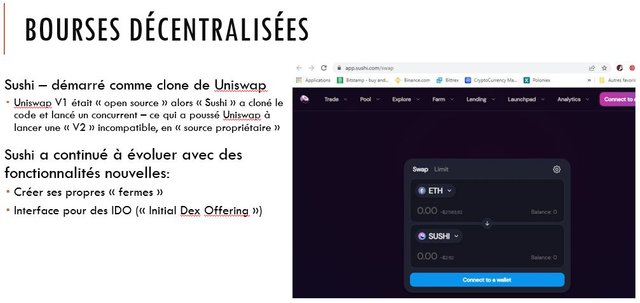

| Il a été dit que les technologies blockchain encouragent "l'innovation sans permission". Sushiswap est un exemple frappant de ce que "l'innovation sans permission" peut vouloir dire. Pour gagner la confiance des utilisateurs, les projets de l'univers "crypto" sont traditionnellement "open source" et accompagnés de licences d'utilisation du code très permissives: tout le monde peut copier le code source, l'analyser, le modifier et l'inclure dans ses propres développements. C'est exactement ce que des développeurs indépendants ont fait avec le code d'Uniswap (première version): il l'ont copié, modifié un peu et lancé Sushiswap. On peut dire que plus de choix est une chose positive pour les utilisateurs, mais cela ne fut pas très apprécié du côté de l'équipe Uniswap. Pour attirer des utilisateurs et se démarquer, Sushi a, par la suite, dû innover, ce qui est également bon pour les utilisateurs. De leur côté, les développeurs d'Uniswap ont voulu garder leur avance et ont créé Uniswap v.2 (et ensuite v.3). Encore des "externalités positives", bénéfiques pour les utilisateurs. Toutefois, les versions suivantes d'Uniswap sont devenues "closed source" (code propriétaire). Aujourd'hui, à la différence d'Uniswap, Sushi offre aux utilisateurs la possibilité de créer eux-mêmes des nouvelles "piscines de liquidités" (nous allons expliquer cela plus tard) et offrent également une interface pour des IDO ("Initial DEx Offering", la variante décentralisée des ICOs des années 2017 et 2018). | It has been said that blockchain technologies encourage "permissionless innovation ". Sushiswap is a striking example of what "innovation without permission" can mean. To gain the trust of users, projects in the crypto universe are traditionally "open source " and accompanied by very permissive code licenses: anyone can copy the source code, analyze it, modify it and include it in their own developments. This is exactly what independent developers did with the Uniswap code (first version): they copied it, modified it a little and launched Sushiswap. One can say that more choice is a positive thing for the users, but this was not very appreciated by the Uniswap team. To attract users and stand out, Sushi has subsequently had to innovate, which is also good for users. On their side, the Uniswap developers wanted to stay ahead and created Uniswap v.2 (and then v.3). Again positive externalities", beneficial for the users. However, the following versions of Uniswap became "closed source" (proprietary code). Today, unlike Uniswap, Sushi offers users the possibility to create new "liquidity pools" themselves (we will explain this later) and also offer an interface for IDOs ("Initial DEx Offering", the decentralized variant of ICOs in 2017 and 2018). |

| Arbitrage | Arbitraging |

|---|---|

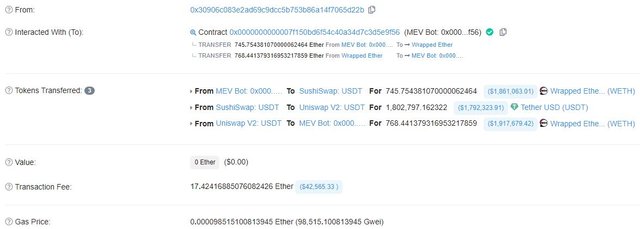

| Maintenant que nous avons introduit deux DEx (des smart contracts) sur Ethereum, nous pouvons revenir pour analyser plus en détail l'opération d'arbitrage illustrée à la fin de la deuxième partie (un "zoom in" ci-dessus). Ce qu'on voit c'est que "MEV Bot" envoie un peu plus de 745 ETH à SushiSwap (en passant par un token synthetique appelé Wrapped Ether) en échange de la "version Sushi de l'USDT". Cette version est convertie 1:1 dans la version Uniswap V2 de l'USDT. Le prix (en dollars, représenté ici par le stablecoin USDT) de l'ETH étant à ce moment-là plus bas sur Uniswap V.2, cette somme permet à "MEV Bot" d'acheter sur Uniswap plus de 768 ETH. Cela génère un bénéfice brut d'environ 23 ETH pour "MEV Bot". Cette série d'opérations sont empaquetées et exécutées comme une seule transaction pour l'inclusion de laquelle dans le block 12464893 des frais de transaction de 17,424 ETH (plus de 40000 dollars!) sont payés! Cela laisse à MEV Bot un bénéfice net d'environ 5,5 ETH (ou environ 13500€ au prix de l'ETH au moment de la transaction), tout cela en l'espace d'un bloc, donc d'environ 13 secondes. A cause de la rapidité nécessaire, ces opérations ne sont naturellement pas accessibles à un trader "humain" mais sont réservés à des algorithmes ("Bots"). Qui plus est, comme illustré dans ce cas, il s'agit souvent des algorithmes appartenant à des "Mineurs": MEV est l'abbréviation de "Miner Extractable Value". Ce qui est intéressant à considérer c'est que "MEV Bot" n'a pas besoin d'avoir 745 ETH "sous la main" pour démarrer cet arbitrage: pour peu qu'il les retourne dans le même bloc, il peut emprunter (contre une certaine commission) ces 745 ETH d'une "piscine de liquidité" (nous allons y revenir), sans avoir besoin d'un quelconque collatéral (un prêt sans garantie)! C'est ce qui s'appelle un "prêt éclair" ("flash loan") | Now that we have introduced two DEx (smart contracts) on Ethereum, we can come back to analyze in more detail the arbitrage operation illustrated at the end of part two (a "zoom in" above). What we see is that "MEV Bot " sends a little over 745 ETH to SushiSwap (via a synthetic token called Wrapped Ether) in exchange for the "Sushi version of USDT". This version is converted 1:1 into the Uniswap V2 version of USDT. Since the price (in dollars, represented here by the stablecoin USDT) of the ETH is lower on Uniswap V.2, this amount allows the "MEV Bot" to buy over 768 ETH on Uniswap. This generates a gross profit of about 23 ETH for MEV Bot. This series of operations are packaged and executed as a single transaction for the inclusion of which in block 12464893 a transaction fee of 17.424 ETH (more than $40000!) is paid! This leaves MEV Bot with a net profit of about 5.5 ETH (or about 13500€ at the price of ETH at the time of the transaction), all in the space of one block, so about 13 seconds. Because of the speed required, these operations are naturally not accessible to a "human" trader but are reserved for algorithms ("Bots "). What's more, as illustrated in this case, these are often algorithms belonging to "Miners": MEV is the abbreviation of "Miner Extractable Value ". What is interesting to consider is that the "MEV Bot" doesn't need to have 745 ETH "on hand " to start this arbitrage: as long as he returns them in the same block, he can borrow (against a certain commission) these 745 ETH from a liquidity pool (we'll come back to this), without needing any collateral (an unsecured loan)! This is called a "flash loan ". |

| PancakeSwap | PancakeSwap |

|---|---|

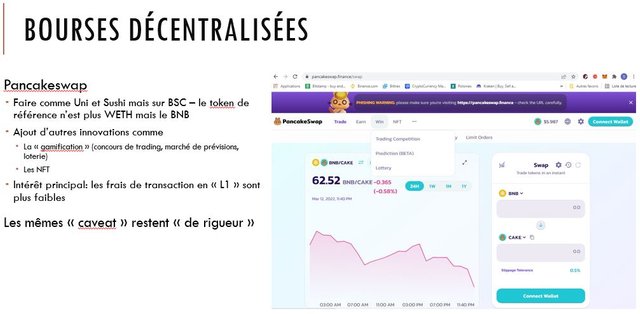

| Si beaucoup d'innovations dans la DeFi apparaissent sur Ethereum, les frais de transaction exorbitants réservent cette blockchain à une minorité. Heureusement, de nombreuses autres blockchains offrent des fonctionnalités similaires voire plus avancées en échange de frais beaucoup moins élevées. Un des écosystèmes crypto les plus populaires est celui construit par Binance, la plus grande bourse de cryptomonnaies. Dès 2017, Binance a lancé une blockchain "semi-privée" appelée Binance Smart Chain (BSC) avec comme token natif le BNB. Aujourd'hui la BSC combine les fonctionnalités d'Ethereum (même système d'adresses et capacité a exécuter des smart contracts) avec un consensus similaire à celui de Hive, ce qui permet à BSC d'avoir des frais de transaction très bas (mais pas nuls comme sur Hive). | While many innovations in DeFi appear on Ethereum, the exorbitant transaction fees reserve this blockchain for a minority. Fortunately, many other blockchains offer similar or even more advanced features in exchange for much lower fees. One of the most popular crypto ecosystems is the one built by Binance, the largest cryptocurrency exchange. Back in 2017, Binance launched a semi-private blockchain called Binance Smart Chain (BSC) with a native token called BNB. Today the BSC combines the features of Ethereum (same address system and ability to execute smart contracts) with a Hive-like consensus, which allows BSC to have very low transaction fees (low but not zero like Hive). |

| Sur la BSC, PancakeSwap offre des fonctionnalités similaires à Uniswap et SushiSwap. Pour commencer à intervenir sur ce DEx il est recommandé d'avoir non pas de l'ETH mais du BNB (et donc un compte sur Binance). PancakeSwap mise sur la gamification et sur les NFT (dont nous n'allons pas parler ici). | On the BSC, PancakeSwap offers similar features to Uniswap and SushiSwap. To start working on this DEx it is recommended to have not ETH but rather BNB (and therefore an account on Binance). PancakeSwap relies on gamification and NFTs (which we won't talk about here). |

| Les DEx en détail | DEx in detail |

|---|---|

| On peut légitimement se poser la question: comment est-ce qu'on peut construire une place de marché uniquement avec des logiciels (soient ils de "smart contracts")? Pour comprendre, nous allons regarder de plus près la "sainte trinité" des DEx: l'Animateur de Marché Automatique ("automatic market maker" ou AMM), les Piscines de Liquidité ("liquidity pools" ou LP) et "l'agriculture de rendement" ("yield farming" ou YF). | One can legitimately ask the question: how can one build a market place only with software (be it smart contracts)? To understand, let's take a closer look at the "holy trinity" of DEx: the automatic market maker (AMM), the liquidity pools (LP) and yield farming (YF) |

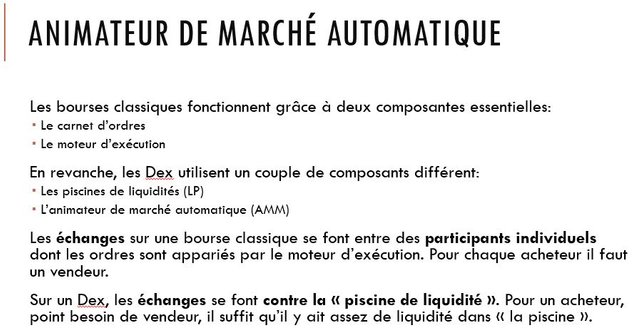

| Les bourses "centralisées" classiques fonctionnent grâce à deux composantes essentielles: le "carnet d'ordres" et le "moteur d'exécution". Dans le premier, les utilisateurs, acheteurs et vendeurs, envoient leur propositions de transaction. Le "carnet d'ordres" les enregistre, les ordonne et les affiche. Le moteur d'exécution regarde s'il est possible d'apparier des ordres de vente avec des ordres d'achat. Lorsque cela est possible, il réalise la transaction et met à jour les positions et le carnet d'ordres. Les transactions sont réalisées entre des participants individuels: en simplifiant, pour chaque acheteur il faut un vendeur. | Traditional "centralized" exchanges function thanks to two essential components: the "order book" and the "execution engine". In the first, users, buyers and sellers, send their transaction proposals. The "order book" records, orders and displays them. The execution engine checks whether it is possible to match sell orders with buy orders. When it is possible, it carries out the transaction and updates the positions and the order book. Transactions are carried out between individual participants: in simple terms, for every buyer there must be a seller. |

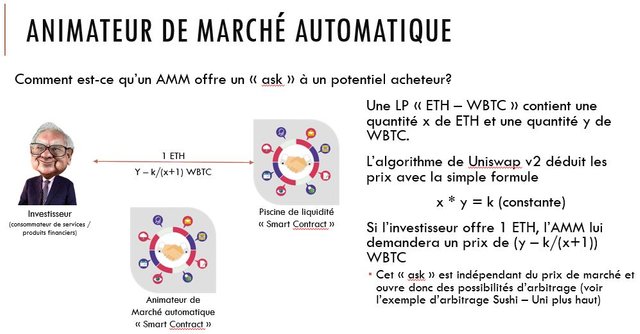

| En revanche, dans les DEx, les composants centraux sont les "piscines de liquidité" (LP) et les AMMs. Il y a une LP par paire de tokens proposés au swap, par exemple une LP ETH - USDT, une autre UNI - ETH, etc. Chaque LP est remplie avec les deux tokens. L'Animateur de Marché Automatique regarde les proportions respectives des deux tokens dans la LP et les compare avec une règle interne préprogrammée. Une règle simple utilisée par Uniswap est "y * x = k" ou "y" et "x" sont les quantités des deux tokens de la LP et k est une constante. Sur base de la différence entre la composition à un moment donné de la LP et la "composition idéale" (selon sa règle), l'AMM est capable d'offrir un "bid" et un "ask" (un prix d'achat et un prix de vente). Ainsi, lorsque vous faites un swap "A" en échange de "B", vos tokens "A" vont dans la LP et une certaine quantité de "B" de la LP vous est donnée par l'AMM, quantité calculée pour maintenir l'égalité "y * x = k". | In contrast, in DEx, the core components are the liquidity pools (LP) and the AMMs. There is one LP for each pair of tokens offered for swap, e.g. one LP ETH - USDT, another UNI - ETH, etc. Each LP is filled with the two tokens. The Automatic Market Maker looks at the respective proportions of the two tokens in the LP and compares them with a pre-programmed internal rule. A simple rule used by Uniswap is "y * x = k " where "y" and "x" are the quantities of the two tokens in the LP and k is a constant. Based on the difference between the composition at a given time of the LP and the "ideal composition " (according to its rule), the AMM is able to offer a "bid" and an "ask" (a buying price and a selling price). Thus, when you swap "A" for "B", your "A" tokens go into the LP and a certain amount of "B" from the LP is given to you by the AMM, an amount calculated to maintain the equality "y * x = k". |

Imagine the pool starts with 5 ETH and 5 WBTC and k is set to 25. Because 25/6 = 4,17, the AMM will offer 0,83 WBTC for 1 ETH. Le calcul est évidemment plus compliqué lorsque la quantité transactionnée est différente de 1

| Les AMM des DEx actuels utilisent souvent des règles plus complexes que celle de l'exemple mais ce qui est important de remarquer est que le prix offert par l'AMM ne dépend pas de facteurs externes mais uniquement de la composition de la LP: du coup, les prix à un moment donné peuvent être très différents d'un DEx à un autre et cela offre des opportunités d'arbitrage comme nous l'avons vu plus haut entre Uniswap et Sushiswap. | Current DEx AMMs often use more complex rules than the one in the example, but what is important to note is that the bid price of the AMM does not depend on external factors but only on the composition of the LP: as a result, prices at any given time can be very different from one DEx to another and this offers arbitrage opportunities as we saw above between Uniswap and Sushiswap. |

| La prochaine question légitime est: d'où viennent les "liquidités" de la LP? La réponse nous permettra d'introduire le troisième pilier des DEx, l'agriculture de rendement (YF). Et nous allons faire cela à travers un exemple concret sur la blockchain Elrond (une blockchain européenne techniquement plus avancée qu'Ethereum mais moins connue). La cryptomonnaie de cette blockchain s'appelle eGold (EGLD) et le DEx qui tourne dessus s'appelle Maiar Exchange. | The next legitimate question is: where does the "liquidity" in the LP come from? The answer will allow us to introduce the third pillar of DEx, yield farming (YF). And we will do this through a concrete example on the Elrond blockchain (a European blockchain technically more advanced than Ethereum but less known). The "coin" of this blockchain is called eGold (EGLD) and the DEx that runs on it is called Maiar Exchange. |

| Agriculture de rendement | Yield farming |

|---|---|

| L'agriculture de rendement (YF) est un produit DeFi qui permet de "faire travailler" ses cryptomonnaies. Jusqu'à très récemment, la majorité de ceux qui investissaient dans les cryptomonnaies le faisaient pour le potentiel de hausse du prix de la crypto choisie. On achète une crypto et soit on la laisse sur une bourse de cryptomonnaies, soit on la transfère dans un portefeuille propre. Ensuite on attend et on espère que son prix va augmenter, ce qui nous permettra de la vendre avec un profit. Parfois son prix baisse alors que le prix d'autres cryptos augmente, alors on est tentés de vendre ce qu'on a avec une perte pour acheter ce qui monte - le "trading" qui finit par faire perdre de la valeur à votre portefeuille (tout en permettant aux bourses de cryptomonnaies d'empocher des frais de transaction). Avec la DeFi, on dispose de produits "de rendement" qui peuvent générer un revenu récurrent (en cryptomonnaie) sans trop d'effort et sans besoin de faire du trading. | Yield farming (YF) is a DeFi product that makes your crypto-currencies "work" for you. Until very recently, the majority of those who invested in crypto did so for the potential upside in the price of their chosen crypto. One buys a crypto and either leaves it on a crypto exchange or transfers it to one's own portfolio. Then we wait and hope that its price will rise, which will allow us to sell it at a profit. Sometimes its price goes down while the price of other cryptos goes up, so we're tempted to sell what we have at a loss to buy what goes up - "trading" that ends up making your portfolio lose value (while allowing cryptocurrency exchanges to pocket transaction fees). **With DeFi, one has "yield products" that can generate a recurring income (in cryptocurrency) without much effort and without the need to trade. |

| Nous avons vu les prêts et placements dans la deuxième partie. L'agriculture de rendement (YF) est un autre produit de ce type: elle propose à tout détenteur de cryptomonnaies de "fournir de la liquidité" pour les LP des DEx en échange de rémunération. Dans notre exemple, Maiar Exchange utilise son propre token appelé MEX pour la gouvernance (les détenteurs de MEX peuvent voter pour ou contre les propositions d'évolution de la plateforme en proportion du nombre de MEX détenus - une utilité assez restreinte selon moi, mais l'objectif ici est d'explorer et apprendre, alors bon ...). Le MEX n'est (pour l'instant du moins) pas coté sur des bourses centralisées, il ne peut être obtenu que sur le DEx Maiar. Pour cela, Maiar possède une LP EGLD - MEX où tout un chacun peut contribuer et gagner du EGLD et du MEX. Pour tester, j'ai donc commencé par 1. acheter 0,9 EGLD sur Binance. J'ai ensuite 2. installé un portefeuille pour la blockchain Elrond ce qui m'a permis d'avoir ma propre adresse sur la blockchain. J'ai 3. transféré mes EGLD de Binance dans mon propre portefeuille. | We saw loans and investments in Part 2. Yield farming (YF) is another such product: it offers any cryptocurrency holder to "provide liquidity" for DEx LPs in exchange for compensation. In our example, Maiar Exchange uses its own token called MEX for governance (MEX holders can vote for or against platform evolution proposals in proportion to the number of MEX held - a rather limited utility in my opinion, but the goal here is to explore and learn, so whatever ...). MEX is (for the moment at least) not listed on centralized exchanges, it can only be obtained on the Maiar DEx. For this, Maiar has an LP EGLD - MEX where anyone can contribute and earn EGLD and MEX. To test this, I started by 1. buying 0.9 EGLD on Binance. I then 2. installed a wallet for the Elrond blockchain which allowed me to have my own address on the blockchain. I 3. transferred my EGLD from Binance to my own wallet. |

| 4. La prochaine étape fut d'utilser Maiar Exchange (grâce à mon portefeuille Elrond) pour échanger la moitié de mes EGLD en MEX (au cours proposé par l'AMM de Maiar). | 4. The next step was to use Maiar Exchange (thanks to my Elrond portfolio) to exchange half of my EGLDs into MEX (at the price offered by the Maiar AMM). |

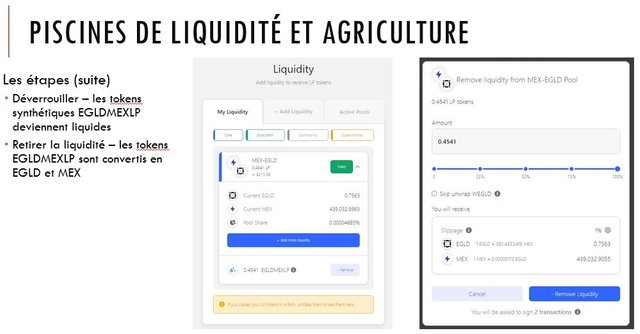

| 5. Grâce à l'interface de Maiar j'ai ensuite "fourni 0,45 EGLD et une valeur équivalente en MEX" dans la LP EGLD-MEX. Mon portefeuille a été crédité d'un token synthétique EGLDMEXLP que j'ai 6. "vérouillé" ("stake") pour indiquer que j'ai l'intention de laisser les tokens plus longtemps (plus de 72h) dans la LP et ainsi gagner plus de récompenses. En l'occurence j'ai laissé les tokens dans la LP pendant 3 mois. | 5. Using Maiar's interface I then "provided 0.45 EGLD and an equivalent value in MEX" in the EGLD-MEX LP. My wallet was credited with a synthetic token EGLDMEXLP which I 6. "staked" to indicate that I intend to leave the tokens for a longer period of time (more than 72 hours) in the LP and thus earn more rewards. In this case I left the tokens in the LP for 3 months. |

| Trois mois plus tard j'ai 7. "dévérouillé" les tokens synthétiques EGLDMEXLP et j'ai ensuite 8. "retiré la liquidité" de la LP ce qui a crédité mon portefeuille d'EGLD et MEX. A ce moment, j'avais 0,75 EGLD et une certaine quantité de MEX qui ne me disait rien: le MEX n'étant pas coté ailleurs j'étais totalement à la merci de l'AMM de Maiar: si la valeur du MEX avait entre temps chuté à 0 ou presque, je serai resté avec 0,75 EGLD (mais j'étais parti de 0,9 EGLD). Il faut donc avoir confiance dans les deux tokens d'une paire. | Three months later I 7. "unlocked" the EGLDMEXLP synthetic tokens and then 8. "removed the liquidity" from the LP which credited my portfolio with EGLD and MEX. At that time I had 0.75 EGLD and a certain amount of MEX that I didn't know anything about: since MEX was not listed anywhere else I was totally at the mercy of Maiar's AMM: if the value of MEX had dropped in the meantime to 0 or close to 0, I would have been left with 0.75 EGLD (but I had started with 0.9 EGLD). So you have to have confidence in both tokens of a pair. |

| 9. Je me suis empressé d'échanger l'entiereté des MEX en EGLD (en utilisant à nouveau l'AMM de Maiar et la LP que je venais de quitter). A mon soulagement, j'ai vu que mon portefeuille fut crédité d'environ 0,75 EGLD. Le MEX avait gardé sa valeur, ce qui me parut remarquable (mais comme disent les banquiers "les performances passées ne préjugent pas des performances futures"). Par conséquent, la "récolte" fut assez bonne: en trois mois, j'ai transformé mes 0,9 EGLD en 1,5 EGLD (net de frais de transaction). Bien entendu, je ne sais pas si aujourd'hui cela serait encore le cas (souvenez-vous du risque de "changements de protocole" mentionné dans la première partie du cours) | 9. I quickly exchanged the entire MEX into EGLD (again using Maiar's AMM and the LP I had just left). To my relief, I saw that my portfolio was credited with about 0.75 EGLD. The MEX had held its value, which I thought was remarkable (but as the bankers say "past performance is no guide to future performance"). Therefore, the "harvest" was quite good: in three months, I transformed my 0.9 EGLD into 1.5 EGLD (net of transaction fees). Of course, I don't know if this would still be the case today (remember the risk of "protocol changes" mentioned in the first part of the course) |

| Cela ne vous protège évidemment pas de la volatilité des cryptomonnaies elles-mêmes: même si l'YF a bien fonctionné dans mon exemple, les gains ont été en EGLD, dont la valeur n'est pas du tout stable. Il aurait toutefois été possible de faire du YF dans une LP dont un des tokens avait été un "stablecoin". Ne faites du YF donc que si votre principale motivation est d'apprendre. | This obviously doesn't protect you from the volatility of the crypto-currencies themselves: even though YF worked well in my example, the gains were in EGLD, which is not stable in value at all. However, it would have been possible to do YF in an LP where one of the tokens had been a "stablecoin". At any rate, only do YF if your main motivation is to learn. |

| Conclusions | Conclusions |

|---|---|

| Nous arrivons à la fin du cours. La principale conclusion est que la DeFi est un laboratoire d'innovation qui offre des opportunités d'apprentissage à ceux qui veulent s'y plonger. Toutefois, le domaine reste à ce stade très (trop) risqué pour qu'un investisseur moyen y alloue plus que des sommes qu'il serait prêt à perdre. Si on se retourne vers la blockchain la plus populaire, Ethereum, je voudrais faire remarquer que je n'ai pas encore parlé de nombreux risques engendrés par l'architecture de cette blockchain, notamment le MEV (mentionné brièvement) et le "sandwiching". S'il y a un conseil que je donnerais, c'est le suivant: évitez d'utiliser Ethereum. Il y a beaucoup de blockchains qui sont techniquement plus performantes et beaucoup moins chères, nous en avons déjà vu trois: Binance Smart Chain, Elrond et bien sûr Hive, mais vous pourrez sans doute en découvrir d'autres. | We are coming to the end of the course. The main conclusion is that DeFi is a laboratory of innovation that offers learning opportunities to those who want to dive in. However, the field remains at this point very (too) risky for the average investor to allocate more than an amount they would be willing to lose. Turning to the most popular blockchain, Ethereum, I'd like to point out that I haven't yet discussed many of the risks created by this blockchain's architecture, including MEV (mentioned briefly) and "sandwiching". If there is one piece of advice I would give, it is this: avoid using Ethereum. There are many blockchains that are technically better and much cheaper, we have already seen three of them: Binance Smart Chain, Elrond and of course Hive, but you can probably discover more. |