[블록체인 상식 #6-2] 탈중앙 금융 (Decentralized Finance, DeFi) 바로 알기

2년만에 스팀잇에 글을 쓰고보니 많은 것이 변했다는 사실을 실감합니다. 아마 SMT가 활성화 되면서 각각의 hash tag 가 독립적인 커뮤니티 플랫폼으로 분화된 모양이군요. 각기 다른 tag의 독립성을 부여하기 위해 한번에 여러 태그에 노출되지는 못하게 설계되었구요. 개인적으로 스팀잇 커뮤니티가 여러 갈래로 나누어지기엔 아직 너무 작다는 생각이 들어서 조금 아쉽네요.

모쪼록 저는 최근 탈중앙 금융에 대한 포스팅을 하고 있습니다! 이전 포스팅과 이어지는 글이므로 처음부터 차근 차근 읽고 싶으신 분은 이전 포스팅을 먼저 확인해주시길 바랍니다.

- [블록체인 상식 #6-1] 탈중앙 금융 (Decentralized Finance, DeFi) 바로 알기: DeFi의 시작점, 18년 초부터 등장했던 DeFi가 왜 갑자기?

탈중앙 금융의 열쇠, Automated Market Maker (AMM)

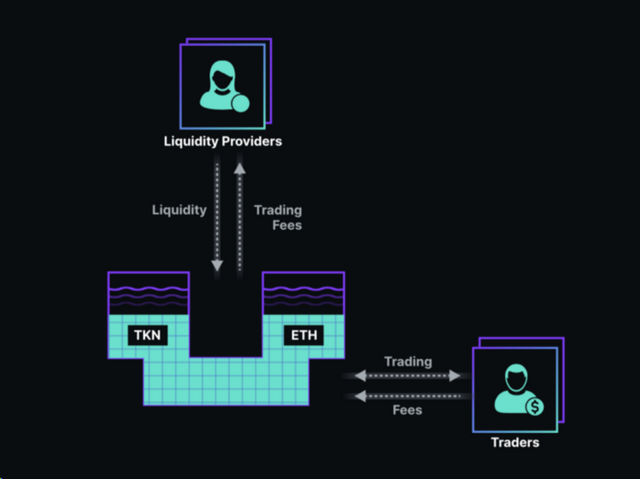

AMM의 핵심은 유동성 풀을 채워넣는 공급자, 그리고 트레이더가 지급하는 수수료 인센티브에 있습니다.

이전 포스팅에서 Uniswap의 등장이 DeFi 성장의 큰 역할을 했다고 간단히 소개드렸는데요. 그 진짜배기 성장의 비밀은 automated market maker 라는 자동화 프로토콜에 있습니다. 사실 Uniswap에 최초로 적용된 프로토콜은 아니고, 더 거슬러 올라가면 카이버 네트워크 프로젝트가 있습니다. Uniswap과 카이버 네트워크의 차이에 대해서는 다음에 이야기해보도록 하고, AMM에 대한 이야기에 집중해보겠습니다.

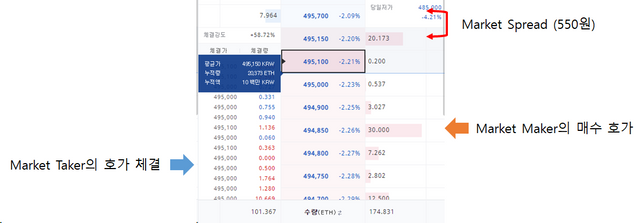

일단 market maker는 생소한 개념이 아닐 것입니다. 보통 시장의 호가를 먼저 생성하는 사람을 maker라고 부르고 이 호가에 동의하여 체결하는 사람은 taker라고 부르는데요. market spread(매수 호가 최고가와 매도 호가 최저가의 차이)를 줄이기 위한 유인책으로 maker의 fee를 taker보다 작게 설계하는 경우가 보통입니다. 볼륨이 아주 큰 선물 거래소 같은 경우 매우 큰 유동성 때문에 spread가 쉽게 벌어지는데요. 이 경우 maker에게 fee를 부과하지 않고 오히려 소정의 프리미엄을 지급하기도 합니다. 유동성 공급자에 대한 보상 개념이라고 보시면 되겠습니다.

업비트의 호가창입니다. 캡처한 창의 market spread는 550원이군요. 이 spread는 좁을 수록 이용자에게 좋겠죠. spread가 좁아지는 것을 유도하기 위해 maker의 fee를 내려주는 방법을 보통 사용합니다. 큰 유동성 확보가 필요하다면 maker에게 오히려 프리미엄을 주는 형태의 마켓(bitmex)도 있습니다.

현재 DeFi DEX에서 사용되는 Automated Market Maker라는 것은 단어 그대로 자동화된 market maker라는 의미입니다. 유동성 공급자가 market maker 역할을 하고, 호가는 스마트 컨트랙트에 따라 자동으로 변화합니다. 말은 멋있기는 한데.. 호가가 도대체 어떻게 자동으로 결정될 수 있을까요? AMM protocol에서 거래 체결 호가가 어떻게 결정되는지 살펴보겠습니다. 많이 헷갈리고 복잡하니 정신을 바짝! 차리셔야합니다.

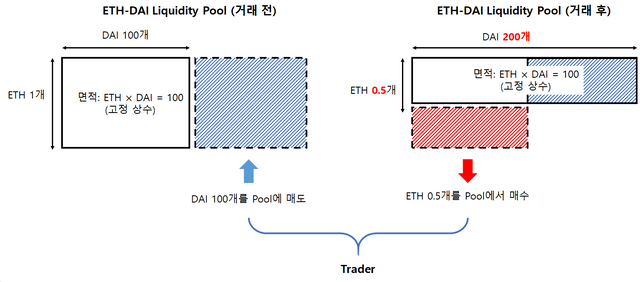

유동성 풀을 통한 AMM 거래의 핵심은 거래 전/후로 두 토큰 개수의 '곱셈'이 일정하게 맞추는 것입니다. 예를들어 ETH-DAI Pool이 있다고 해보겠습니다. 이 Pool은 (ETH 갯수)*(DAI 갯수)가 불변 상수이도록 설계됩니다. 먼저 아래 그림처럼 Pool 안에 ETH 1개와 DAI 100개가 있다고 해보겠습니다. 그럼 그 곱은 100입니다. 이 곱은 트레이팅이 이루어진 전/후로 일정해야합니다.

한 트레이더가 이 Pool의 유동성을 이용해서 DAI 100개로 ETH를 사려고 합니다. 이는 Pool에게 DAI를 판매하는 것이므로, 일단 DAI 100개가 Pool으로 들어가는 것은 확정입니다. 그럼 거래 후로 Pool안에는 DAI 200개가 남게 될 것입니다. 앞서 말했듯, 두 코인의 갯수 곱은 거래 전/후로 일정하도록 설계되었습니다. 그러기 위해 Pool에는 100/200=0.5 개의 ETH가 남아 있어야합니다. 곧, 트레이더는 100개의 DAI를 지불하고 0.5개의 ETH을 Pool에게 받는다는 이야기가 되는 것이죠.

이해를 돕기 위한 트레이딩 예시입니다. 유동성 풀을 통해 ETH-DAI 스왑 비율이 어떻게 자동으로 정해지는지 더 직관적으로 볼 수 있습니다.

결론적으로 트레이더는 1:200의 교환 비율로 ETH-DAI를 스왑한 것이 됩니다. 눈치 빠르신 분들은 이미 아셨겠지만, 스왑 비율의 결정에는 유동성 풀이 어떤 비율로 구성되어 있는지뿐만아니라 풀 자체의 사이즈와 트레이딩 볼륨도 깊게 관여합니다. 만일에 같은 유동성 풀을 통해 아주 소량의 DAI (1개)로 ETH를 매수한 사람은 거의 1:100에 가까운 교환 비율로 ETH를 매수하게 됩니다. 이에 비해서 100개의 DAI로 매수한 사람은 굉장히 불리한 교환을 한 것이죠. 이와 같은 볼륨에 따른 가격 차이를 slippage라 부르는데요. 당연하게도 트레이더 입장에서 이 slippage는 피하고 싶은 요소일 것입니다.

유동성 공급 인센티브과 혁신

기존의 DEX 시스템은 market maker가 호가를 올리고, 호가를 취소할 때, market taker가 호가를 체결할 때 모두 트랜젝션이 발생합니다. 이는 사용자 입장에서 많은 트랜젝션 수수료가 소모되어 사용성이 떨어집니다. 이 뿐만 아니라 많은 수의 트랜젝션은 블록체인 내에도 큰 부담이 됩니다. DEX가 계속해서 발생시키는 트랜젝션은 마치 DDoS 공격처럼 작동해 네트워크의 보안을 취약하게 만들 수 있습니다. 반면 AMM을 기반으로한 DEX 시스템은 토큰 스왑에 필요한 트랜젝션 횟수를 1회로 고정할 수 있습니다. Market taker가 AMM으로 결정된 가격에 동의하고 트랜젝션을 발생시키는 즉시 거래는 체결됩니다. 사용성도 증대하고 트랜젝션 수수료도 크게 절감할 수 있습니다.

남은 문제 중 하나는 유동성 풀의 사이즈입니다. 트레이더는 slippage에 의한 손실을 가능한 줄이고 싶을 것이고, 이 손실이 줄어야 사용성도 극대화할 수 있을텐데요. 토큰 스왑에 대한 slippage를 줄이려면, Pool 자체의 사이즈가 커져야합니다. 따라서 유동성 확보가 중요하게 되고, 앞서 말했듯 유동성 제공자는 트레이더에게 수수료 차원의 인센티브를 지급받게 됩니다. 유동성 공급자는 트레이딩 수수료를 받는 것을 목적으로 유동성을 제공할 수도 있겠네요. 현재의 중앙화된 거래소 지분을 갖는 것과도 흡사한 것 같습니다.

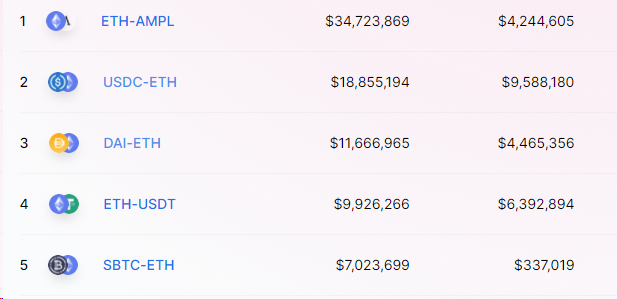

만일에 누군가 Bitcoin 생태계를 믿고, Ethereum의 가능성을 믿어 장기 투자를 하고 있다면 이 유동성 풀은 효과적인 투자처가 될 수 있습니다. 개인지갑이나 거래소에 그냥 묻어두기보다 유동성 풀에 묶어 이자와도 비슷한 수수료를 챙기는 것이 이득일 수 있는데요. 흥미롭게도 비슷한 생각을 하는 분들이 많았는지 현재 Uniswap 유동성 풀 사이즈를 조사해보면 다음 그림과 같습니다. 풀 사이즈 2-4위가 모두 현금성 코인과 ETH를 페어링한 풀임을 알 수 있습니다. 또, 5위를 보시면 synthetic 프로젝트에서 파생된 BTC와 패깅된 sBTC 코인과 ETH이 페어링되어있습니다. 이 역시 이해되는 풀 사이즈입니다. ETH를 믿는다면 BTC 역시 믿을 가능성이 높으니까요.

재미있게도 1위는 ETH-AMPL 페어링 풀입니다. 이에 대한 이야기는 다음 글에서 다뤄보겠습니다.

마켓볼륨은 DEX로 이동 중?

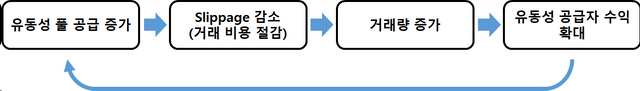

AMM을 활용한 DEX 시스템은 건강한 양성 피드백 구조를 갖습니다. 유동성 풀의 공급이 증가하면 slippage가 줄어들고, 한번에 교환할 수 있는 토큰 양이 늘면, 트랜젝션 1회의 수수료가 상대적으로 절감됩니다. 사용성과 효율성이 증대되어 거래량이 증가하면 유동성 공급자의 수익이 확대되는 것이므로, 이는 다시 유동성 풀 공급 증가의 유인이 됩니다. 이러한 양성 피드백 구조는 한번 작동하기 시작하면 폭발적인 성장을 할 수 있습니다. 또 이 구조는 실질적인 가치 창출(slippage 감소 및 토큰 스왑 수요 해소)을 한 것이기 때문에 나름 건강하다고도 볼 수 있겠습니다.

우리는 이미 이 양성 피드백을 목격하고 있습니다.

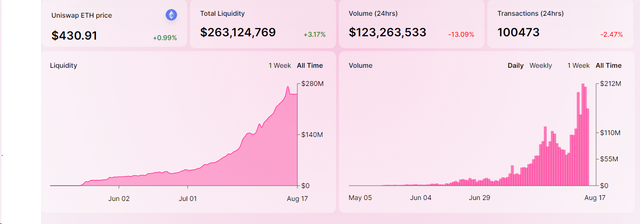

실제로 AMM DEX 시스템 중 대표 플랫폼 Uniswap의 마켓 볼륨과 풀 사이즈는 최근 몇달간 폭발적으로 성장했습니다. DeFi 관련 코인들이 블록체인 시장에 왜 거대한 폭풍을 몰고 왔는지 이 성장세를 보면 이해가 되기도 합니다. Uniswap의 24시간 볼륨은 현재 중앙화 거래소와 비교될 정도로 성장했는데요. Coingecko 기준으로 Uniswap의 볼륨은 1억 6천만 달러로 1위 거래소 binance의 볼륨 40억 달러에 비하면 4%수준에 불과하지만, 한국 거래소 빗썸/업비트 볼륨 4억 달러에 비해만 무려 ~30%까지 성장한 것입니다. 전세계로 따져도 무려 28위에 해당되는 볼륨이고, 비슷한 볼륨 수준의 거래소로는 코인빗과 Bitfinex가 있습니다. 실감이 되시나요?

맺음말

DEX가 앞으로도 성장세가 유지된다고 했을 때, 기존의 중앙화 거래소 시스템을 위협하는 존재임은 틀림이 없어보입니다. 이번 글에서는 DeFi의 장밋빛 미래를 꿈꾸는 장점들 위주로 다루어보았습니다. 그러나 이 시스템에도 한계점이 여전히 존재하고, 리스크가 많습니다. 그 문제들에 대해서는 다음 글에서 더 자세히 다루어보도록 하겠습니다. 감사합니다!

좋은 정보 감사합니다.

너무 잘 읽었습니다. 감사합니다.

어려운 내용인데 쉽게 이해가 되네요!

Hallo