벤자민 그레이엄(5) - 한국에서 훌륭한 NCAV 주식 식별하기

지난 두 편에 걸쳐서 NCAV 투자의 강점에 대해 얘기를 하였는데, 이번에는 한국에서 직접 NCAV종목을 뽑아내는 방법을 소개해 드리겠습니다.

워렌 버핏은 미국에서 만 페이지짜리 ‘무디 매뉴얼’ 을 뒤져 가면서 NCAV 주식을 찾았는데 - 21세기에 제발 이러지 맙시다...라고 하고 싶은데... 여기서 부끄러운 과거… 저도 2006-2012년 언저리에는 무식하고 ‘상장/코스닥 기업분석’ 책 뒤지면서 NCAV 주식 찾았습니다… 총 14번… 아오…

원래 투자를 오래 하다 보면 부끄러운 기억이 많이 남게 됩니다. 이제부터 잘하면 되죠! 하하하!

<이 책 기억나시죠? 추억의 ‘상장/코스닥 기업분석’>

2010년대 문명인들은 ‘퀀트킹’ 을 사용합니다.

1. 퀀트킹으로 5분만에 NCAV 종목 추려내기

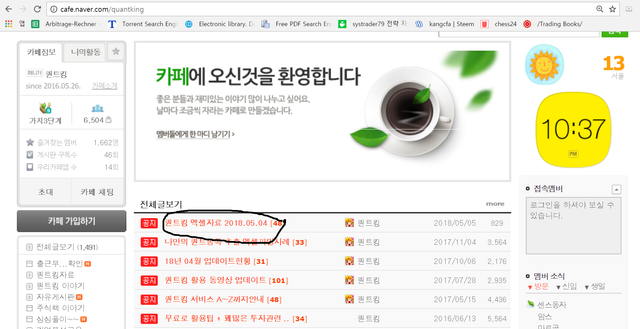

I. Café.naver.com/quantking 가셔서 최근 자료 다운받으세요.

<바로 이 파일>

II. 파일을 다운받아서 “퀀트데이터” 라는 시트로 가면 신세계가 열립니다.

<띠로리 띠용!>

III. 제가 원하는건 최근 3년간 흑자이고, 작년 배당을 줬고, PER가 10 이하인 NCAV 종목입니다. 이런 애들이 많으면 지난 시간에 했던 것처럼 ROE 높은 기업부터 사 보죠.

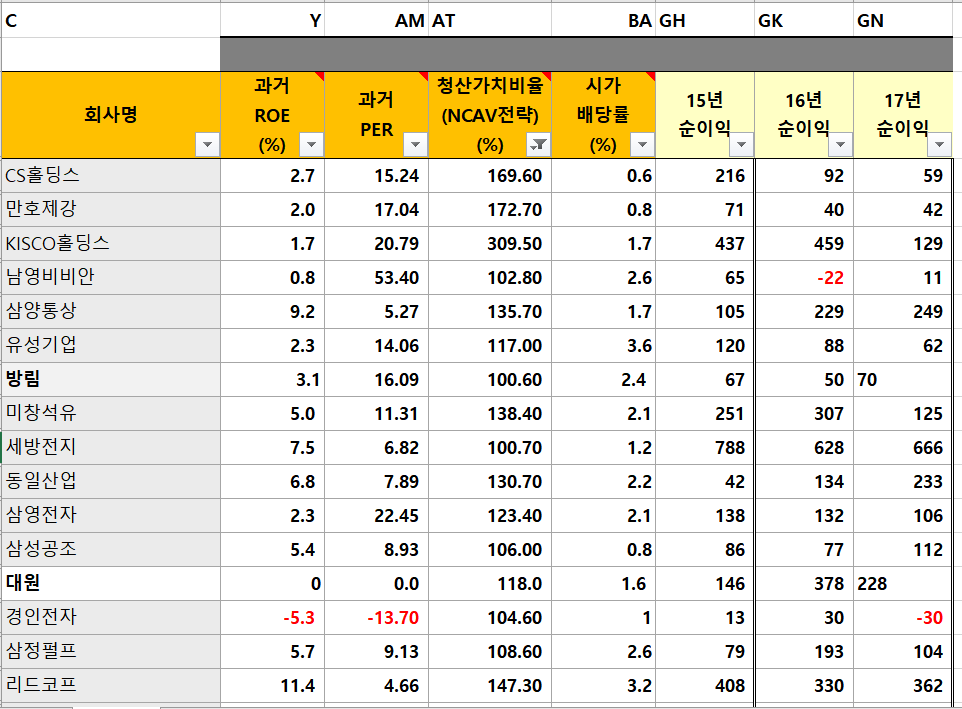

IV. C, Y, AM, AT, BA, GH, GK, GN 열을 베껴 와서 다른 시트에 옮깁니다.

<대충 이렇게>

V. 여기서 가장 중요한 것은 AT열, 청산가치비율입니다. 이게 100이 넘으면 “유동자산 – 총 부채 > 시가총액” 이라는 조건이 설립입니다. 즉 NCAV 주식을 찾은 거죠!

그렇게 하니까 45개 기업이 남습니다!

< NCAV 필터, 45개 기업이 살아남다 - 그러나 너희들 중 80%는 중간에 쓰러질 것이다!>

VI. 그럼 이 중에서 PER < 10, 시가배당률 > 0, 15년 순이익 > 0, 16년 순이익 > 0, 17년 순이익 > 0로 필터를 걸어 봅니다. (주의: PER는 필터를 >0, <10으로 걸 것)

그러니 Final 12개 기업이 살아 남습니다!

<짜잔! NCAV 어벤져스 12인… 아니 12주 탄생!>

2. 신중한 체크!

자, 이제 우리는

1. 터무니없이 저평가되어 있는데

2. 지난 3년 동안 수익이(잘) 나고

3. 수익 대비도 저평가 되어 있고(PER<10)

4. 배당도 주는

정말 왜 이렇게 저평가 되어 있는지 이유를 찾아내기 힘든 기업들입니다.

<하락장아 오거라 우리는 NCAV 어벤져스다>

왜 이렇게 저평가 되었는지 모를 경우에는 보통 어떻게 하면 되나요? 그냥 사면 됩니다!! 저런 애들이 기본적으로 복리 20% 정도의 수익을 가져다 주는건 지난 시간에 배우셨잖아요!

그런데 저는 신중한 사람이고 제 독자님들의 돈을 막 말아먹으면 안되니까 우리는 마지막 체크를 해 보겠습니다.

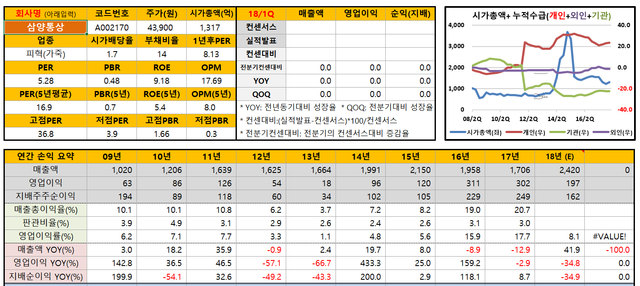

- 퀀트킹 엑셀파일에서 “종목현황” 시트로 가보시고 첫 종목인 ‘삼양통상’ 을 B3셀에 입력해 보세요. 우오오오!!! 삼양통상의 재무제표 데이터가 쓰는 기적을 경험하실 수 있습니다!

<모세의 기적은 이거와 비교하면 아무것도 아니다 – 홍해 따위 갈라서 어따나 쓰나?>

저는 대충 이정도만 봅니다

I. 16: 순이익: 10년간 계속 순이익이 나나?(한번 정도는 적자 봐줌)

II. 32: 주가: 저평가 되었다가 갑자기 뛴 히스토리가 있나? 중간에 최소 50%는 뛰어야 합니다!

- 삼양통상 같은 경우 2009-13년 2만원대를 유지하다가 갑자기 2014년 8만원대가 된 사례가 있습니다! 즉 2013년 NCAV 기업 삼양통상을 샀으면 정말 떼돈을 벌 수 있었다는 겁니다!

- ‘만호제강’ 같은 어르신들은 반대로 2009-18년 늘 14450-19300원 내에서 움직이는 근엄한 어르신입니다. 영원한 저평가! 10년 동안 한번도 안 움직였는데 내가 샀다고 갑자기 조만간 오를까요?

III. 45: 배당: 계속 꾸준히 주나? 배당 안 주는 기업은 나쁜 기업

IV. 52: 상장주식수: 이게 늘어나면 증자를 했다는 겁니다. 증자한 기업은 그지 같은 기업!

이거 쭉 보는데 보통 기업별 한 1분이면 충분합니다. 일단 삼양통상은 모든 테스트 패스! 좋은 기업!

여기서 “ROE를 보면 그다지 수익성이 높은 기업은 아니네요. 평균 5% 정도밖에 안되요 힝” 라고 딴지를 놓을 분이 분명 계실 것이다.

이보세요, 모든 게 아름답고 수익성까지 엄청 높으면 저 기업이 왜 저 터무니없는 가격에 팔리겠습니까?

모든 NCAV 기업은 뭔가 하자가 있는 것이고, 특히 수익성이 뛰어나지 않거나 사양산업에 속한 기업일 가능성이 상당히 높습니다. 그런데 하도 저평가 되어 있어서 그래도 한번 반짝할 가능성이 꽤 있고, 반짝 안 해도 큰 돈은 잃지 않을 가능성이 매우 높습니다.

계속 기업을 감상하디 보니 삼양통상 – 삼성공조는 위 4개 테스트를 통과했는데 삼정펄프 이놈!!

<반역죄다!!>

- 주가가 너무 근엄합니다. 10년 동안 35800-45000원이 무엇입니까??

- 감히 2010-12년에 증자를 한 대역죄를 저질렀다! 사형! 사형! 은 아니고 매수하지 맙시다.

동원개발 – 갑자기 주식 수가 10배로 느는 때가 있었는데 이건 액면분할로 보인다. 패스!

동아엘텍 – 감히 증자를 하다니!! 사형!

3. 결론

오리지널 스크린을 통과한 12개 기업 중 10개 기업이 “신중한 체크” 를 살아남았습니다.

이런 기업들만 골라서 사면? 아마 장기적으로 수익이 꽤 좋을 것입니다(그레이엄을 믿으면!)

그런데 이것만으로 포트폴리오를 꾸릴 수 있나요? 좀 종목이 적습니다.

NCAV 주식은 한국에도 이제 그렇게 흔하지 않기 때문에 “양질의 NCAV 주식” 으로만으로는 포트폴리오를 꾸리기가 만만치 않을 경우가 많습니다.

그럼 어떻게 하죠?

1. 기준을 좀 낮춰서 20개 기업을 맞춘다

- 예: PER 기준을 15로, 배당 유무 필터 삭제, 최근 3년이 아니라 작년만 흑자면 패스… 등

2. 저 10개 기업만 사고 다른 전략을 통해 종목을 사서 분산된 포트폴리오(최소 20-30재 종목) 을 만듭니다.

특히 다른 전략이 NCAV 전략과 상관성이 낮으면 더욱더 좋습니다(예: 대형주 모멘텀 전략)

개인적으로 저는 후자를 추천합니다.

자, 이제 한국에서 NCAV 주식을 긁어내는 프로세스를 A부터 Z까지 살펴 봤습니다. 다음엔 뭘… 할까요? 그건 내일 생각해 보겠습니다.

장부가격보다 싼 주식들은 꽤 많습니다! (PBR < 1). 여기 나오는 아이들은 그보다도 훨씬 더 저평가된, "청산가치" 보다도 더 싼 주식들입니다. 실제 청산 시 장부가를 현금화 시킬수 없습니다.- 지난번 글(그레이엄 4) 한번 참고하세요!

퀀트킹이라는 훌륭한 싸이트가 있군요. 감사합니다.

아 퀀트킹 시트를 이렇게 써야하는 거군요 ㅋㅋㅋ 깊히 감사합니다 ㅠㅜ

좋은 글 감사합니다. 저런 좋은 카페까지 소개해주셔서 감사합니다.

위 전략을 젠포트로 구현해봤더니 연환산 21% 멋진 전략이 탄생했습니다. 목표가/손절가, 보유기간 등 심플한 부분에 대한 미세조정을 거치면 훨씬 더 멋진 전략이 탄생할 것 같습니다! (혹시 몰라 젠마켓에도 올려두었습니다.)

너무 좋네요. 오늘도 배워갑니다. 리스팀 꾹!

항상 잘 보고 있습니다.다양한 관점과 투자아이디어 많이 듣고 볼수록좋네요.감사합니다.

워랜버핏의 다큐멘터리에 나오는 "장부가격 보다 싼 주식"이란 말이 이런 뜻이었군요? 감사합니다. ^^

오늘도 하나 배워갑니다.

아늬 이렇게 좋은 글에 보팅이 왜이렇게 적은거죠?! 보팅하고 갑니다

저도 슬픕니다 ㅠ