분산 투자와 포트폴리오 재조정의 중요성

클로드 섀넌(Claude Shannon)은 수학과 과학 분야에서 왕성한 연구 활동을 한 학자였습니다. 벨 연구소의 연구원을 거쳐 MIT 교수로 있으면서, '정보 이론'이라는 연구 분야를 개척하는데 큰 역할을 했으며, 컴퓨터 연산 방법을 발명하는 데도 일조했습니다.

또한 주식 시장에도 관심이 있었고, MIT에서 과학적 투자를 주제로 모임을 갖기도 했습니다. 그가 제안한 투자 방법 중 하나로 완전히 시장의 랜덤 워크를 활용하는 것이 있습니다.

'섀넌의 도깨비(Shannon’s Demon)'라고 알려진 이 방법은 다름 아닌 "포트폴리오 분산 및 재조정" 전략입니다. 여기서 "도깨비"란 말은 사악함을 뜻하는 것이 아니라, 포트폴리오를 정기적으로 재조정(rebalancing)한다는 맥락입니다.

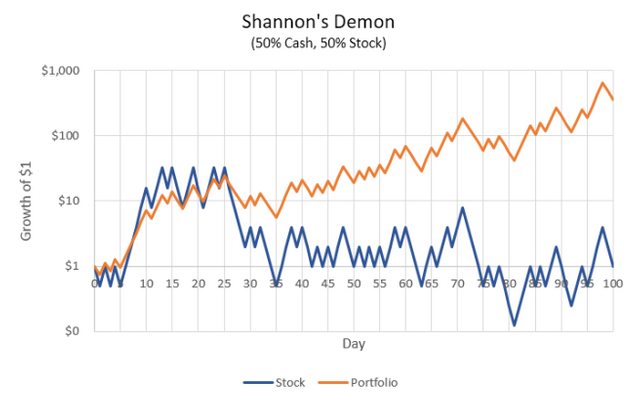

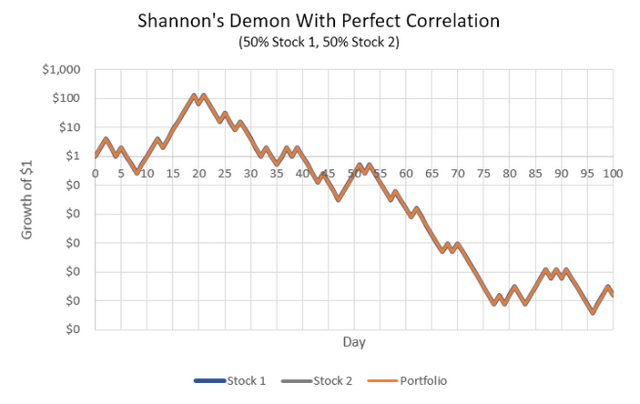

섀넌의 가상 투자 전략은 주가가 완전히 무작위적으로 움직이며, 상승 추세나 하락 추세를 이루지 않는다고 가정한 것입니다. 연구 기간 동안 주가는 시작과 끝이 같습니다. 또한 투자 자금을 가상의 주식 50%, 현금 50%씩 나눠 포트폴리오를 구성합니다.

그런 다음 포트폴리오를 50:50 비중에 맞게 매일 재조정합니다. 상황을 좀 더 흥미롭게 하기 위해, 가상의 주식의 주가 변동성이 높다고 가정합니다. 어느 날이라도 주가 두 배 상승하거나, 50% 하락할 수 있습니다.

이 시나리오에서 단순하게 주식을 계속 보유하는 '매수 후 보유' 투자자에게는 어떤 수익도 발생하지 않습니다(연구 기간 시작과 끝에서 주가가 동일하므로)(위 차트에서 파란색 선). 반면 섀넌의 전략인 현금 보유를 통한 헤징과 재조정을 따른 투자자의 포트폴리오는 높은 수익을 올리게 됩니다(위 차트에서 주황색 선).

물론 이 시나리오는 가능성을 보여주기 위한 것입니다. 이 시나리오에서 주가가 일간 100% 상승 또는 50% 하락한다는 것은 아주 비현실적입니다. 이때 이론적 평균 수익률은 25%이고, 표준 편차는 75%나 됩니다. 실제 금융 시장에서 이런 일은 일어날 수 없습니다.

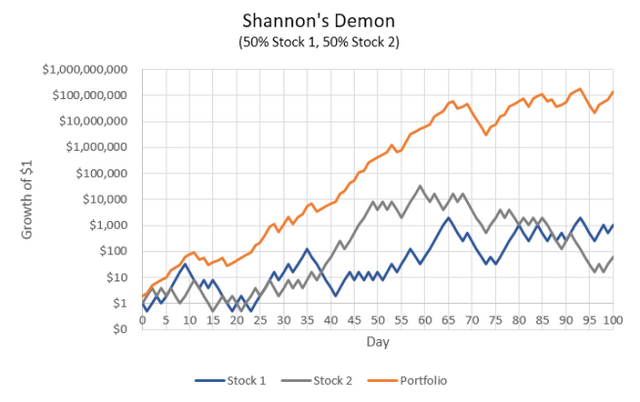

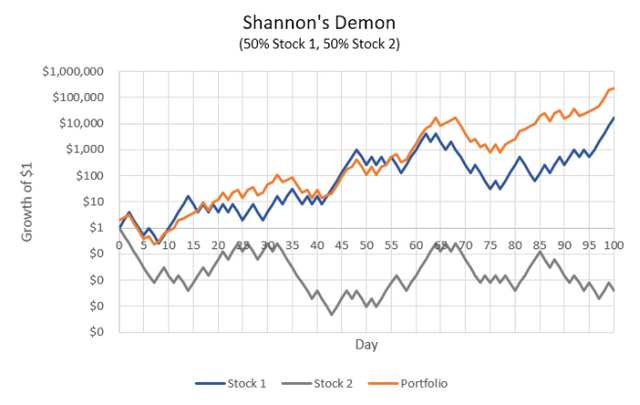

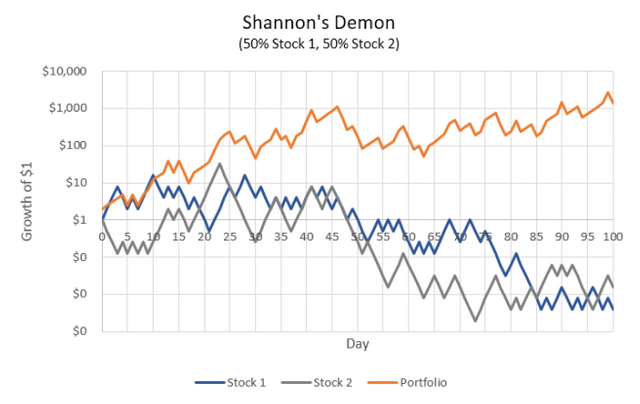

섀넌의 연구는 무작위 수치를 사용한 수학적인 게임에 그치지 않고, 포트폴리오 분산 및 재조정에 대한 생각해 볼 수 있는 훌륭한 뼈대를 마련해 줍니다. 아래 세 가지 시나리오에서는 현금과 주식으로 포트폴리오를 구성하는 대신, 특징이 같은 두 가지로 포트폴리오를 구성했습니다.

시나리오 1: 두 주식 모두 플러스(+) 수익률

시나리오 2 : 한 주식은 플러스(+) 수익률, 다른 한 주식은 마이너스(-) 수익률

시나리오 3 : 두 주식 모두 마이너스(-) 수익률

각 시나리오를 보면, 구성 주식의 수익률과 상관없이, 포트폴리오는 플러스(+) 수익을 기록했습니다. 그 주된 이유는 두 주식이 서로 완전히 독립적으로 움직였기 때문입니다. 즉, 상호 연관이 없었다는(상관관계=0)는 것입니다.

두 주식이 완벽하게 상호 연관되면(상관관계=1), 정확하게 같은 방향으로 움직입니다. 결과적으로, 이 두 식으로 구성된 포트폴리오는 재조정할 기회가 없으므로, 주가가 하락할 때 이를 줄일 기회도 없습니다. 투자자는 그저 주가의 움직임에만 의존할 수밖에 없어집니다.

실질적으로, 대부분의 주식들은 어느 정도의 상관관계를 갖고 있습니다. 즉, 상관관계 값이 0에서 1 사이의 어딘가에 있으며, 시간에 따라 변하게 됩니다. 상관관계가 높은 기간 동안에는, 주식들이 서로 함께 움직이며, 포트폴리오 내의 비중 차이가 큰 변화를 보이지 않게 됩니다.

세상이 점점 더 세계화되어 가면서, 주식들의 상관관계 또한 높아지고 있습니다. 결과적으로, 포트폴리오 재조정을 통해 수익을 향상시키고, 변동성을 줄이며, 최대 손실 규모를 줄일 수 있는 기회가 점점 더 사라져 가고 있습니다.

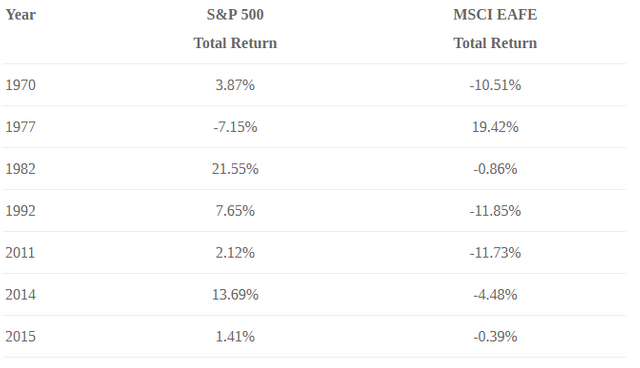

미국내 대기업 주식(S&P 500)과 세계 선진국 주식(MSCI EAFE)의 실적 변화가 이를 잘 보여주고 있습니다. 1970년에서 2015년 사이, 이 둘의 상관관계는 0.66이었으며, 연평균 수익률이 서로 다른 방향으로 보였던 경우는 단 7차례에 불과했습니다(아래 표 참조).

이렇게 연평균 수익률이 다른 방향을 보인 해가 얼마 안되는 것을 보면, 상관관계가 지나치가 단순화되었다는 것이며, 수익률의 크기가 중요한 역할을 하고 있다는 것입니다. 실제 두 지수는 거의 같은 방향으로 움직였지만, 그 크기에는 큰 차이가 있었습니다. 예를 들어, 1987년 S&P 500은 5.26% 상승한 반면, MSCI EAFE는 24.93% 상승했습니다.

여기서 진짜 중요한 질문은, 1) 포트폴리오 재조정이 언제 의미가 있을까? 2) 포트폴리오를 매년 재조정하는 것보다, 포트폴리오 내의 구성 주식이 서로 다른 방향으로 움직이는 경우에만 재조정하여 빈도를 낮춰도 비슷하거나 더 나은 결과를 얻어낼 수 있을까? 하는 것입니다.

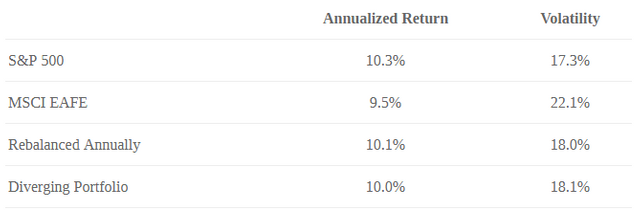

S&P 500과 MSCI EAFE를 50:50으로 구성한 두 포트폴리오를 하나는 매년 재조정을 하고, 다른 하나는 연간 수익률이 다른 방향 (위의 표에 표시된 7개 년)으로 움직였을 경우에만 재조정합니다(이 포트폴리오를 "diverging" 포트폴리오라 부릅니다.

위 표에 나타난 것처럼, 두 가지 재조정 전략 사이에 수익률이나 변동성에 큰 차이는 없었지만, 바로 이 점이 중요합니다. 달리 말하면, 포트폴리오 내의 주식들이 서로 상관관계가 높은 경우에는 포트폴리오의 재조정 빈도는 중요하지 않습니다.

하지만 재조정 빈도를 낮출 경우 이 시뮬레이션에서 포착되지 않은 이점이 있을 수 있습니다. 재조정 빈도 축소로 인해 수수료와 세금이 줄어들기 때문에 매년 재조정하는 포트폴리오에 비해 수익률이 좋아집니다.

이것이 로보 어드바이저에 의지하지 않고, 직접 자산을 관리하는 이점 중 하나일 것입니다. 가끔씩 나타나는 재조정 기회(예를 들어, 한 주식은 상승하고, 다른 주식은 하락할 경우)를 활용하고, 불필요한 거래를 막아 줍니다.

늘~~ 읽어 주셔서 감사드립니다^^

<출처: The Personal Finance Engineer, "Rebalancing With Shannon’s Demon">

Claude Shannon 의 Shanon's Demon 얼마나 중요성 있는 이론인지 모르겠지만,

단타 지상주의를 나타내는 것 같네요.

현실에서 성과로 검증되지 못하고,

증권회사나 거래소에 부역하는 이론 일 듯 싶네요.

주식투자 관련 이론을 내려면,

스스로 주식 시장에서 성과를 내고나서

이론을 공표해야 한다고 보이네요.

가치투자의 버핏 같으면,

팔았다 샀다 오도방정 떨지 않고, 돈을 벌 듯.

좋은정보 감사합니다.