나스닥 100의 성과와 복잡성 편향

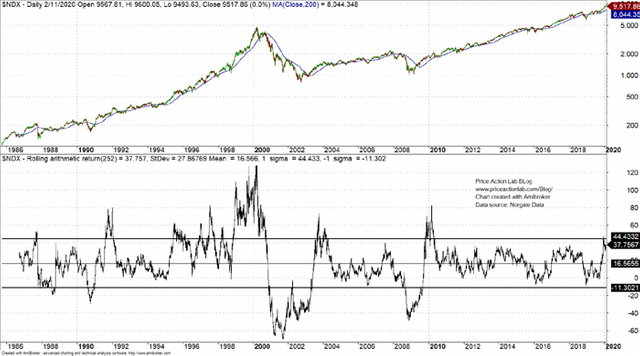

나스닥-100의 전년 대비 수익률이 40%에 가까워졌고, 일부 시장 애널리스트들은 이례적인 경우라고 말하지만, 아래 차트에서 볼 수 있듯이 그 정도까지는 아니다.

자신의 주장이 타당하지 않다는 증거를 대면할 때, 일반적으로 일부 애널리스트들은 대응하지 않는다. 그들이 고객으로 노리는 이들은 시장을 이해하는 이들이 아니라, 화려한 웹 사이트와 검증되지 않은 소셜 미디어 상의 경력에 쉽게 혹하는 미숙한 투자자들이기 때문이다.

경제 붕괴가 임박했다거나, 연준의 역할이 불평등과 시장 거품을 조장하고 있다는 주장은 매일 반복되고 있으며, 그 이유를 아주 복잡한 방식으로 설명하기 때문에, "복잡성 편향(complexity bias)"에 빠지기 쉬운 대부분의 미숙한 독자들은 사실로 믿게 된다. (복잡성 편향이란 더 간단한 대안보다 복잡한 이론에 더 믿음을 갖는 사람들의 경향을 말한다.)

경제 블로그와 소셜 미디어에서 나타난 무수한 오류투성이 주장 중, 최근 하나는 중앙은행의 개입으로 인해 나스닥의 전년 대비 수익률이 이례적이라는 것이다. 하지만 아래 차트에서 알 수 있듯이 타당성이 없는 주장이다.

위의 차트는 1985년 10월 이후 나스닥-100의 252일 이동평균 수익률을 보여준다. 현재 수익률은 37.8%이며, 높아 보이지만, 실제 표준 편차는 약 44%다.

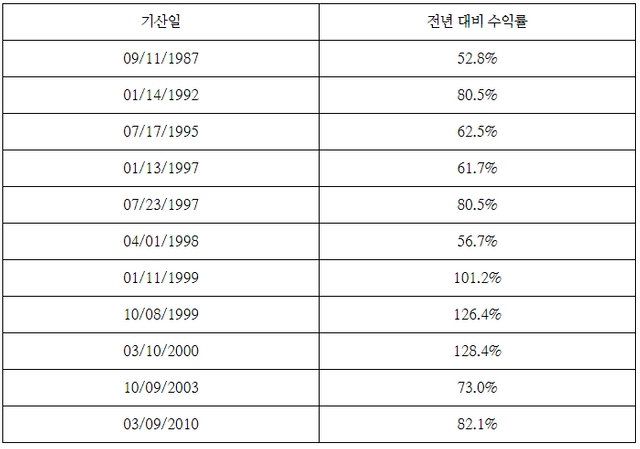

더 중요한 것은 과거의 252일 수익률은 아래 표에 나타난 것처럼 훨씬 높은 경우가 많았다는 것이다.

위의 표에서 볼 수 있듯이, 2010년 이후 전년 대비 수익률은 1990년대의 수준보다 크게 낮다. 일부 애널리스트들이 이를 너무 높은 수준이라고 지적하고, 그들의 주장에 미숙한 투자자들이 넘어가고 있지만, 수익률은 오로지 포트폴리오 성장에만 관련이 있다.

많은 애널리스트들의 주장처럼 연준이 시장을 견인하고 있다면, 1990년대의 시장 성장을 설명할 방법이 없다. 시장에는 요즘 들어 거의 사라진 좋은 성장 이야기가 필요하고, 수익률이 높다고 주장하지만, 과거를 기준으로 전혀 그렇지 않다.

자료 출처: Price Action Lab, "NASDAQ 100 Year-Over-Year Performance and The Complexity Bias"