CB? BW? 전환사채란 무엇인가.

안녕하세요

오늘은 주식시장 뉴스에서 자주나오는 CB와 BW에 대한 이야기를 해보겠습니다.

우선 CB(전환사채)에 대한 사전적 정의를 보자면, 일정한 조건에 따라 채권을 발행한 회사의 주식으로 전환할 수 있는 권리가 부여된 채권으로서 전환 전에는 사채로서의 확정이자를 받을 수 있고 전환 후에는 주식으로서의 이익을 얻을 수 있는, 사채와 주식의 중간형태를 취한 채권입니다.

반면 BW(신주인수권부사채)의 경우 사채권자에게 사채 발행 이후에 기채회사(사채발행회사)가 신주를 발행하는 경우 미리 약정된 가격에 따라 일정한 수의 신주 인수를 청구할 수 있는 권리가 부여된 사채입니다. 따라서 사채권자는 보통사채의 경우와 마찬가지로 일정한 이자를 받으면서 만기에 사채금액을 상환받을 수 있으며, 동시에 자신에게 부여된 신주인수권을 가지고 주식시가가 발행가액보다 높은 경우 회사측에 신주의 발행을 청구할 수 있습니다.

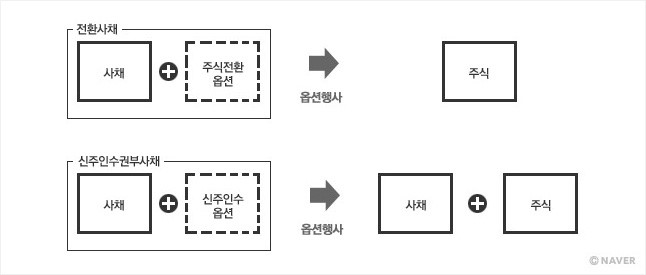

말로만 설명하면 이해가 안되실테니 그림을 보도록 하겠습니다.

CB(전환사채)와 BW(신주인수권부사채)의 공통점은 사채를 옵션행사를 통해서 주식 등으로 전환할 수 있다는 점입니다. 다만 차이점이 벌어지는 것은 어떤 옵션이 들어가느냐, 그리고 전환을 어떻게 하느냐가 차이점이라 할 수 있죠.

CB(전환사채)의 경우를 예로 들면, A사가 1년만기 전환사채를 발행하면서 전환사채 만기보장 수익률이 8%, 전환가격이 1만원이었다면 향후 1년동안 A사 주가가 1만원에 못미칠 경우 만기까지 보유했다가 8%이자를 받으면 됩니다. 그러나 A사 주가가 급등해 2만원이 됐다면 당연히 전환해 주당 1만원에 이르는 시세차익을 누릴수 있습니다.

BW(신주이수권부사채)는 조금 다릅니다. 옵션행사를 할 수 있다는 점은 CB(전환사채)와 같은 점이나 신주인수옵션을 실행하면 사채는 그대로 유지되고 '신주인수권'이 따라나오게 되죠. 신주인수권은 말 그대로 새로운 주식을 인수할 수 있는 권리를 말합니다. 즉, 새로운 주식을 팔게되는 CB와는 다르게 BW는 자신이 가지고 있던 사채 역시 유지시킬수 있는 장점이 있죠.

이런 사채들은 채권을 인수하는 입장에서는 주식시장의 예상치 못한 하락에 대한 대비가 가능하다는 장점이 있습니다. 하지만 대부분 만기보장 수익률은 일반 회사채보다 낮은 수준이고, 주식에서 수익을 보는 쪽이 훨씬 낫긴 합니다.

이런 사채의 발행은 기업측면으로 볼 때 자금조달이 용이하고 투자자측면에서는 주가가 상승하면 시가 이하로 주식을 매입할 수 있는 이점이 있습니다. 그 외에도 발행회사 주식의 시세나 재무구조의 우량도에 따라서 사채의 발행금리를 조정할 수 있는 장점도 있습니다. 기업과 투자자들 모두 이득이 되니 이런 사채를 발행하는 것이죠.

이와 비슷한 성격으로 RCPS(상환전환우선주)도 있습니다. RCPS(상환전환우선주)는 약속한 기간이 되면 발행 회사에서 상환을 받거나 발행 회사의 보통주로 전환할 수 있는 권리가 붙은 우선주를 말합니다. 채권은 아니긴 하지만 주식으로 전환 될 수 있다는 점에 BW, CB와 유사하죠.

이런점을 이용해서 BW와 CB는 아직 상장하지 않은 회사들, 혹은 IPO를 앞두고 있는 회사들에서 많이 사용됩니다. 즉, 현재의 주식가치가 높지 않은데 이것을 보고 투자하려는 투자자들이 BW나 CB, RCPS 등을 이용해서 투자를 하는 것이죠.

이런식의 투자는 일반적인 투자자가 하는 것이 아닌, 전문적인 투자사들이 하기 때문에 개미들과는 거리가 먼 이야기일수도 있습니다. 물론, 개인 역시 투자회사를 통해서 투자할수 있어도 일반적인 부분은 아니죠.

회사가 BW나 CB를 발행한다는 이야기는 기업의 재정상황이 좋지 않음을 뜻합니다. 물론 신규 사업이나 공장 증설을 위한 발행도 있으나 대체적으로 저런 사채를 발행한다는 것 자체가 '투자자들에게 유리한 조건을 줄 만큼' 돈이 없다는 뜻이 되니까요. 당연히 BW, CB 발행 소식이 들려오면 주가는 하락하게 됩니다.

하지만 이를 딛고 올라갈것이라고 예측되는 기업이 있다면, 이 BW와 CB는 황금알을 낳는 거위가 될것입니다. 그 회사의 주식을 낮은 가격에 살 수 있는 권리를 가지게 되는 것이니까요.

BW와 CB를 투자하실때 주의사항은 엄연히 회사채이기 때문에 투자기업의 신용등급을 따져 위험하지 않은 기업을 골라야 합니다. 그리고 BW나 CB를 발행하는 이유도 중요합니다. 또 발행 회사의 주가가 행사가격보다 높아야만 수익을 낼 수 있는 만큼 해당 기업이 향후 성장성이 있는지, 행사가격이 낮아 투자매력이 있는지 등을 꼼꼼히 살펴봐야 합니다.

BW나 CB는 분명 일반 투자자들에게도 매력적인 카드입니다. 투자자산 중에 안전함이 보장되기 때문이죠. 하지만 여기서 한발짝 더 나가서 수익을 보기 위해서는 다른 투자와 마찬가지로 신중한 선택이 이뤄져야 할 것입니다.

감사합니다! 열심히 활동하겠습니다 ㅎㅎㅎ

주식관련 글올리고있는데 좋은글 팔로우하고갑니다~

댓글 감사합니다 저도 맞팔하겠습니다 ㅎㅎ

Hi! I am a robot. I just upvoted you! I found similar content that readers might be interested in:

http://blog.naver.com/PostView.nhn?blogId=tjdwnsqus&logNo=221161380833&beginTime=0&jumpingVid=&from=search&redirect=Log&widgetTypeCall=true&directAccess=false

Wow u r really good robot!

That is also my blog too. U can see this posting in naver blog and tistory. hope u visit frequently!

CB, BW는 지나치게 투자자 입장에서 설계된 것 아닌가 하는 생각이 들 때가 있습니다. 물론 그래야 투자자가 투자를 진행하겠지만요:) @홍보해

홍보 감사합니다 ㅎㅎ

회사로써는 어쩔수 없는 선택이거나 혹은 급하게 자본을 마련할때 쓰다보니 이렇게 되는거 같네요. 그래서 외부에서 CB나 BW를 사지 못하게 막는 경우도 종종 있습니다. ㅎㅎ

설명 감사드립니다. 스팀 백서에 의하면, 투표 항목에 표시되는 스팀 달러(SBD)가 전환 사채(convertible note)와 유사한 구조라고 되어 있습니다. 참고하세요. ㅎㅎ

늦은 댓글 죄송합니다 ㅎㅎ;; 생각해보니 비슷한 면이 있긴 있네요. 스팀 수익 이해에 도움이 될거 같네요 ㅎㅎ 감사합니다.