Ekonomi Indonesia di Tengah Rongrongan Dolar AS

DALAM satu bulan terakhir, berita pelemahan rupiah terhadap US dollar (USD, dolar AS) selalu kita temui di kolom-kolom berita baik media online maupun surat kabar. Walaupun banyak juga isu lain seperti perkembangan politik dan terorisme, para redaktur surat kabar seakan tidak pernah kehabisan tempat untuk menaruh berita depresiasi nilai tukar rupiah terhadap dolar AS. Posisi mata uang Burung Garuda tersebut memang lagi terpuruk. Pasalnya, dalam satu bulan terakhir rupiah terus menerima rongrongan dari dolar negeri Paman Sam hingga harus terdepresiasi sebesar 1,65%.

Dari maraknya pemberitaan tersebut, lantas apakah kondisi nilai tukar rupiah saat ini memang sangat memprihatinkan? Pada 30 April 2019, nilai tukar rupiah tercatat di Jakarta Interbank Spot Dollar Rate (JISDOR) sebesar Rp 13.877 per USD. Satu bulan kemudian, nilai tukar rupiah tersebut terus terdepresiasi dan menyentuh level psikologis baru sebesar Rp 14.032 per USD.

Angka nilai tukar tersebut memang yang paling tinggi dalam 1 tahun terakhir. Namun bila kita telisik lebih jauh, nilai tukar rupiah pernah menyentuh ke level yang lebih parah dari itu yakni sebesar Rp 16.650 per USD saat krisis moneter Juni 1998. Pelemahan rupiah mencapai 178% dan terjadi hanya dalam tempo 6 bulan, di mana nilai tukar rupiah di awal 1998 hanya sebesar Rp 6.000 per USD. Dengan kata lain, pelemahan nilai tukar rupiah yang saat ini terjadi tidak separah seperti kondisi krisis 1998 lalu.

Sejumlah ekonom dan kalangan masyarakat merasa khawatir bila fenomena pelemahan nilai tukar rupiah tersebut terus berlanjut hingga ke level yang berisiko menyebabkan krisis monter. Timbulnya rasa khawatir tersebut lumrah saja, namun bila kita melihat kondisi fundamental ekonomi Indonesia saat ini, faktor risiko pelemahan kurs yang bersumber dari eksternal, serta upaya yang dilakukan pemerintah, rasanya kekhawatiran tersebut tidak perlu sampai berlebihan. Kekhawatiran yang berlebihan justru membentuk ekpektasi negatif yang berujung pada kondisi self-fulfilling prophecy.

Fundamental ekonomi

Stabilitas nilai tukar mata uang suatu negara ditentukan dari kondisi fundamental ekonomi negara tersebut. Fundamental ekonomi tersebut dijabarkan dalam berbagai macam variabel yakni inflasi, tingkat bunga, neraca pembayaran, pertumbuhan ekonomi, dan tingkat pengangguran. Negara yang tingkat inflasinya tinggi dan terus meningkat cenderung memiliki nilai tukar yang konsisten terdepresiasi dengan mata uang negara lain yang tingkat inflasinya lebih stabil, contohnya Zimbabwe.

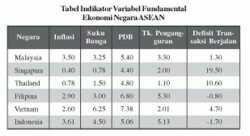

Inflasi Indonesia dalam kurun waktu tiga tahun terakhir (2015 s.d 2017) relatif stabil dan berada pada rentang target inflasi yang telah ditetapkan oleh pemerintah. Tahun 2017 tingkat inflasi Indonesia mencapai 3,61% (YoY) masih dalam rentang target inflasi Nasional sebesar 4±1%. Dibandingkan dengan laju inflasi negara-negara di ASEAN, Indonesia memang lebih tinggi, namun tingkat inflasi Indonesia saat ini relatif masih terkendali.

Dari sisi tingkat suku bunga, suku bunga di Indonesia saat ini mencapai 4,50% p.a, relatif lebih besar dibandingkan tingkat suku bunga perbankan yang ada di negara-negara lain seperti Malaysia (3,25%) dan Singapura (0,78%). Tingkat suku bunga tersebut dijaga agar dapat memberikan sentimen positif atau optimisme bagi para pelaku pasar untuk berinvestasi dan menempatkan dananya di Indonesia. Namun di sisi lain pemerintah juga ingin agar tingkat suku bunga yang ada juga dapat mendukung ekspansi kredit sektor riil agar dapat meningkatkan pertumbuhan ekonomi

Lebih lanjut, pertumbuhan ekonomi Indonesia dalam tiga tahun terakhir selalu berada di atas 4,5%. Pertumbuhan PDB Indonesia pada 2017 mencapai 5,06% lebih tinggi Singapura (4,40%) dan Thailand (4,80), namun masih tertinggal dari Vietnam yang mencapai 7,38%. Secara umum, kinerja pertumbuhan ekonomi Indonesia masih memberikan optimisme bagi pelaku pasar. Terlebih lagi masih banyak ruang bagi pelaku ekonomi untuk mengembangkan potensi usahanya di Indonesia.

Walau demikian, Indonesia saat ini masih memiliki tingkat pengangguran yang relatif tinggi dibandingkan dengan Negara-negara di kawasan. Tingkat pengangguran Indonesia pada 2017 mencapai 5,13%, sementara negara tetangga seperti Singapura sebesar 2% dan Thailand hanya 1,1%. Namun demikian, tingkat pengangguran Indonesia tersebut selalu menurun dari tahun ke tahun, hal ini menunjukan adanya perbaikan pemerataan pendapatan yang juga dikonfirmasi oleh penurunan gini rasio Indonesia dari tahun ke tahun.

Ekonomi Indonesia di Tengah Rongrongan Dolar AS

Sedangkan dari sisi neraca transaksi berjalan, Indonesia selalu mengalami trend defisit neraca transaksi berjalan, walaupun besaran defisit terebut makin mengecil. Besaran defisit transaksi berjalan Indonesia pada 2017 mencapai -1,70% dari total PDB. Hal tersebut menandakan Indonesia sulit untuk mendapat tambahan devisa dari aktivitas perdagangan luar negeri serta transaksi finansial. Namun demikian, tingkat defisit tersebut masih di bawah 2,5% dari PDB, sehingga masih dapat dikategorikan aman.

Berdasarkan penjelasan tersebut di atas, secara umum kondisi fundamental ekonomi Indonesia saat ini masih relatif baik. Indikator inflasi, tingkat suku bunga, pertumbuhan ekonomi, tingkat pengangguran, dan defisit transaksi berjalan saat ini tidak berpotensi menimbulkan ketidakstabilan nilai tukar. Oleh sebab itu, fenomena menguatnya dolar AS terhadap rupiah yang saat ini terjadi lebih disebabkan adanya gangguan/gejolak dari faktor eksternal atau kondisi di luar negeri.

Terdapat sejumlah faktor eksternal yang saat ini memberikan tekanan terhadap nilai tukar rupiah terhadap dolar AS. Pemulihan ekonomi AS saat ini masih berlanjut. Meningkatnya pertumbuhan ekonomi negara tersebut yang juga diiringi dengan peningkatan inflasi mendorong bank sentral Amerika Federal Reserves untuk menaikan tingkat suku bunga acuan. Selain itu, untuk mendorong pertumbuhan ekonomi tersebut pemerintah terus meningkatkan belanja negaranya yang menyebabkan defisit fiskal US semakin besar dan diperkirakan mencapai 5% dari PDB-nya.

Oleh sebab adanya kenaikan suku bunga The Fed dan kebutuhan pemerintah AS untuk membiayai belanja fiskalnya, hal tersebut memicu kenaikan imbal hasil Surat Utang Negara Amerika. Hal inilah yang mendorong sebagian besar investor untuk memindahkan dana investasinya dari sejumlah Negara berkembang (termasuk Indonesia) kembali ke AS, sebab investasi di surat utang AS memberikan imbal hasil yang lebih baik. Pelepasan surat-surat berharga di pasar domestik oleh para investor tersebut menyebabkan permintaan akan dolar AS meningkat, yang pada akhirnya membuat mata uang dolar AS menguat terhadap hampir seluruh mata uang dunia khususnya di Negara berkembang.

Faktor eksternal lainnya yaitu investor masih merasa bahwa terdapat risiko ketidakpastian global yang terjadi saat ini dan justru cenderung meningkat akibat perang dagang antara AS dengan Cina. Bila risiko ketidakpastian global meningkat, para pemilik dana atau investor memiliki kecenderungan untuk menempatkan kekayaannya di negara-negara safe haven, yaitu Amerika. Singkat cerita, dana para investor asing yang ditempatkan dalam surat-surat berharga Indonesia tersebut saat ini sedang “pulang kampung”.

Tidak berdiam diri

Tentu saja Bank Indonesia (BI) selaku otoritas moneter di negeri ini tidak berdiam diri melihat rongrongan dolar negeri Paman Sam ke mata uang Garuda tersebut. Bagaimanapun juga stabilitas nilai tukar rupiah menentukan kinerja BI di mata masyarakat. Sejumlah langkah saat ini sudah diambil oleh BI, yakni dengan melakukan intervensi di pasar valas serta menyesuaikan kebijakan tingkat suku bunga (BI 7-day reverse repo rate), guna mengimbangi kenaikan tingkat suku bunga The Fed (Fed Fund Rate).

Operasi moneter untuk melakukan intervensi valas agar kurs di pasar tidak bergejolak membutuhkan biaya yang tidak sedikit. Data cadangan devisa yang dikeluarkan oleh BI konsisten terus menurun dari Januari 2018 sebesar 131 miliar USD menjadi 124 miliar USD pada April 2018. Disinyalir penurunan cadangan devisa tersebut karena digunakan untuk melakukan intervensi valas, sehingga volatilitas nilai tukar tersebut tidak terlalu bergejolak atau masih dalam rentangan nilai tukar fundamental yang ditetapkan BI.

Dengan demikian, maka setidaknya BI telah menggunakan cadangan devisanya sebesar ±7 miliar US dollar (setara ± Rp 98 triliun) dalam kurun waktu 4 (empat) bulan terakhir untuk memenuhi kebutuhan valas dalam negeri. Namun, tentu BI memiliki ukuran dan perhitungannya tersendiri dalam menentukan sampai sejauh mana intervensi valas tersebut akan dilakukan. Pelaksanaan operasi moneter membutuhkan biaya yang tidak sedikit.

Selain itu, perhitungan intervensi tersebut juga jangan sampai malah membuat para spekulan untuk “mencuri kesempatan”. Posisi nilai tukar rupiah terhadap US dollar pada 5 Juni 2018 mencapai Rp 13.887 per USD, sudah turun dari nilai tertingginya dalam sepekan terakhir yaitu Rp 14.205 per USD, hal tersebut ibarat pesan yang disampaikan ke BI pasar bahwa BI berada di garda terdepan dalam mengawal stabilitas nilai tukar sehingga para pelaku pasar tidak perlu panik.

Hi! I am a robot. I just upvoted you! I found similar content that readers might be interested in:

http://www.bicarapenting.com/2018/06/ekonomi-indonesia-di-tengah-rongrongan.html