如何减少和控制投资风险【视角】

在巴菲特的投资名言中,最著名的无疑是这一条: “成功的秘诀有三条:第一,尽量避免风险,保住本金;第二,尽量避免风险,保住本金;第三,坚决牢记第一、第二条。 ”

先看工商银行、中国石油、中国人寿 K 线走势图。如果 07 年拿了这些大蓝筹死守到现在的话,亏损依然非常严重。在这些人的眼里,就是 10年的大熊市啊。风险是显而易见的,教训是血淋淋的!

工商银行月K线

中国石油月K线图

中国人寿月K线图

再看恒瑞医药和宇通客车的月 K 线走势图,熊市好像从来没有来过,收益一路走高!

恒瑞医药月K线图

宇通客车月K线图

这是为什么呢?下面我想讲讲如何控制和减少投资风险,希望帮到有缘人。

风险控制第一点:建立正确的投资理念,远离概念炒作!

拒绝死守垃圾股、概念股。这里我说的垃圾概念股,包括一些大蓝筹!回看当年热炒的重庆瓶酒,2011 年年底连续 9 个无量跌停,你想有止损的机会吗?

重庆啤酒月K线图

股票投资的本质就是:市值=市盈率×净利润。假定市盈率一直保持不动,股票市值跟净利润成正比,只要公司的净利润持续大幅增长,企业的市值也会增长,即我们买的股票的价格会上涨。

如果老是把赚钱的希望放在牛市的大风上、人民群众追涨的热情上,我想即使赚钱也不长久,万一十几年都没有牛市,你上哪儿去赚钱呢?

所以,长线投资从拒绝平庸开始,更好地贯彻“基本面选股+技术面选买点+适当的波段操作(大涨大卖、大跌大买) ”这个核心逻辑。

不要光听说一些大蓝筹很赚钱,每年赚几十、几百上千亿元,但关键要看到其净利润不增长甚至还下滑的事实。看看工商银行、中国石油的财报,净利润增长率逐年下滑,基本停止了增长;还有大名鼎鼎的中国人寿 07年净利润 281 亿,16 年 191 亿,07 年开盘价 33.62元,目前 24.9 元,9 年净利润不但没增加而且还减少了32%,你们让它股价怎么涨?

再回看长牛股宇通客车,04 年收盘价 27.53 元,16 年收盘价 664.16 元,股价涨幅 23.12 倍,年化收益 30%。04 年净利润 1.4 亿, 16 年净利润 40 亿左右,净利润增幅 27.57 倍,复合增长率为 32%。据统计发现,牛股长期投资的年化收益和每股收益的复合增长率是差不多的。

现在很多人担心注册制的事情,从已经实行注册制的美股看,据统计美国市场的大牛股长期投资的年化收益和每股收益的复合增长率也差不多。因为注册制不会改变“股票市值=市盈率*净利润”这个基本的价值规律,而我们长期投资赚的主要是企业成长的钱。

由此,我们得出这样一个规律:

长线投资优秀企业股权的年化收益率和企业的每股收益复合增长率是差不多的。

这是优秀的成长股长期持有的核心逻辑,所以即使注册制来临我也不准备改变自己的投资策略,看好的企业仍然坚持长线持有!

风险控制第二点:把好基本面选股关,给予最悲观的预期。

假定明天熊市来临,拒绝买入和持有那些业绩几无增长甚至下滑的公司,买入 1 年内预期的估值要合理。这里我说的合理市值是指在这个位置以下买入 1 年内大幅亏损的风险不大,何时赚钱赚多少钱得看企业的净利润增速有多快,股民追涨的热情有多高了。

市场一旦上涨趋势形成,往往都是透支未来 2~3 年甚至更长时间的业绩增长预期。在合理市值以下买入,提供的是安全。

简单的估值判断:

(1)价值规律: 市值=市盈率×净利润。

(2)净利润可以看预测,也可以根据股权激励或年度经营目标推断。

(3)关于估值和市值的关系:市盈率 100 亿以下最高给 50 倍,100 亿至200 亿最高给 40 倍,200 亿至 800 亿最高给 30 倍,800 亿以上最高给 20 倍。

注意:100 亿以下 50 倍,这个 50 实际上是一个门槛值,也就是最高值,对净利润增速超过 50%的最高给 50 倍动态市盈率,不足 50%的按实际的给。

(4)市盈率和净利润增长率、市值大小、市场牛熊市、人民群众购买股票的热情都有关。

关于选股

(1)第一步看主营增长率和主营利润率。

一般都要达到两位数,越高越好! 证券分析交易系统软件右边显示有主营利润率和主营增长率。根据我的经验,大牛股这两个数都很好,例如海康威视财务数据也是非常好,上市以来股价一直持续上扬。

(2)第二步看财务指标。

看最近 3 年的净利润是否持续大幅增长,我相信 一家上市公司在资本市场过去是好学生,未来也大概率是好学生。以老板电器为例,看一眼财务指标,2013-2015年净利润增速都在40%以上,稳定而持续,典型的好公司。以老板电器为例,看一眼财务指标,2013-2015年净利润增速都在40%以上,稳定而持续,典型的好公司。

老板电器财务指标

(3)第三步看财务透视。

看毛利率和净利润率。海康威视毛利率在 40%以上,净利润在 20%以上。 40%和 20%是我长线投资标的的一个要求,说明这家公司管理蒸蒸日上,发展势头良好,达到这个标准的优先考虑。

(4)第四步看股权激励(加分项)。

如何梳理理想的股权激励标的?业绩年限最好能反映 未来几年的净利润增长预期,且承诺的净利润三年增长 1 倍以上的,净利润同比增长率最好逐年加速的,年度净利润同比增长目标最低不少于 25%的(最低不少于 20%)。例如东方园林股权激励计划:以 2015年净利润为固定基数(基数不能很低,否则不考虑), 2016-2019 年度净利润增长率分别不低于 105%、180%、288%、405%。根据激励方案,2016~2019 年净利润同比增速分别为:105%、36%、38%、30%。又例如威创股份股权激励计划:公司2016年、2017年、2018年净利润分别不低于1.8亿元、3.6亿元、6亿元。净利润可谓是大幅增长。

关于估值

确定长线投资标的之后,接下来是否买入?

关键看盈利预测,然后给予合理估值。盈利预测我主要看股权激励净利润增长目标或券商对其业绩预测。

下面结合几个例子来如何估值:

(1)以迪安诊断为例,其净利润同比增速 14-16年基本上都维持在 40%~50%左右,15 年净利润为 1.75亿元,如果给予 45 倍市盈率,则15 年的合理市值为 78 亿,考虑到市值小,如果按市值 100 亿以下,乐观一点给予 50 倍,则市值为 88亿,而迪安诊断2015年9月股灾2.0时最低价对应市值140亿,对应市盈率80倍,2016年3月时创出本轮调整最低价对应市值133亿,按16年预测净利润2.6亿计算动态市盈率为51倍,2015年6 月股灾前市值最高达到了 市值477亿,对应市盈率272倍,当时高点买入的人目前还亏 65%。如果不对估值进行分析,随便看涨得好就盲目买入,那结果是致命的。

(2)再看威创股份,2015年净利润为1.2亿,根据股权激励2016年、2017年、2018年净利润分别不低于1.8亿元、3.6亿元、6亿元,同比增速均超过50%,如果给予40倍估值,则2017年合理市值144亿,目前市值131亿,估值偏低。

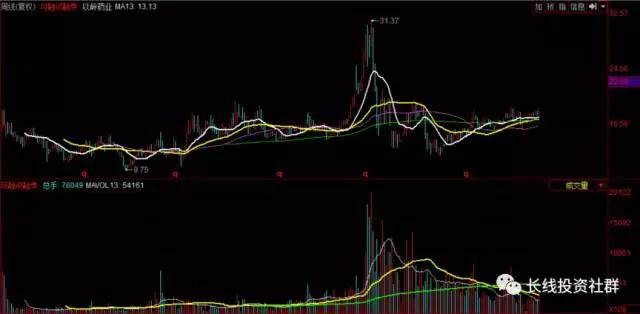

(3)再从估值分析的角度看看以岭药业 2011 年上市至今为什么不涨?

以岭药业 2015 年净利润为 4.3 亿,净利润增速 21%,2016、2017年净利润增速均不到25%,至多给予 25 倍动态市盈率,15、16 年合理市值分别为 137 亿、167 亿。目前以岭药业市值 221 亿,股价 18 元,高估!

风控第三点:从技术面选买点,把好买入关,在股价到达长期均线或主要均线收敛时买入。

(基本面和技术面共振,买入安全性最高) 。股价运行有其内在规律,再好的股票也不可能一直涨。

历史上再牛的股大涨之后都要回归长期均线。因此长线建仓买股一定要记得股价要靠近长期均线,这样风险才小!120 周均线或55 周均线可以看做合理估值点如 30 倍,那么远离长期均线 1 倍甚至 2 倍时市盈率达到 60 倍甚至 90 倍,此时均线非常发散,买入风险极大。

(1)建仓时长周期均线到底是看 55 周线还是 120 周均线?

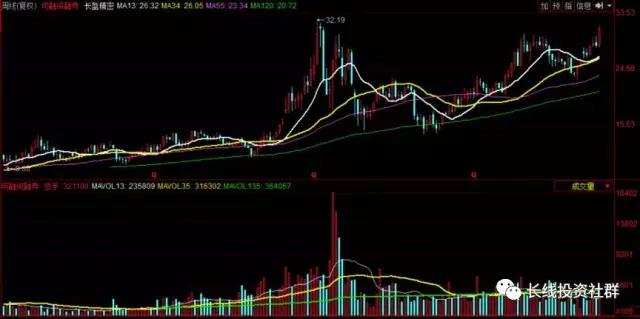

需要根据基本面即估值来判断,业绩特别好的,如老板电器、索菲亚等大牛股都没有跌到 120周线,都是跌到了 55 周线止跌;只有基本面比较弱的才会跌到 120 周线,如长盈精密是在 120 周附近止跌。

老板电器周K线图

长盈精密周K线图

(2)我目前主要看均线、成交量及 MACD 三个指标,其他基本不看。分钟线只对做短线的有用,长线一般建议看周线和月线。

(3)注意启动前 13 周线与 120 周线的位置,当 13 周线与 120 周线距离最近时(粘合),且股价离 13 周与 120 周线非常近时,只要买入的个股基本面持续向好,风险就不大。长线建仓的股优先考虑 100 亿以下的。

启迪桑德周K线图

(4)虽然我们提倡长线,但有时也需要在关键时候增减仓做一些短线。

短线也没必要太短,关键看 13 日均线就行。如果股价站在 13 日均线上并且 13 日均线上行,则可以一直持有,股价跌破 13 日均线并且 13 日均线有拐头向下的趋势,则减仓。

但我的经验主要参考 34 日均线就非常可靠,股价未跌破 34 日均线且 34 日线一直上行最好就一直持股。

如 13 年的中青宝、15 年的恒顺众昇涨10倍的过程中都从来没有跌破过34日均线。

(5)做股票除了要会看简单的财务数据,还要会看趋势。

如果 13 周均线是下行的,一般股价要站在 13 周均线 3~4 周趋势才能好转!不过,真正有价值的企业和 K 线无关,不论如何震荡,企业的内在价值会慢慢成长,每过 1 年安全边际就会提高一些。长期持有净利润复合增长 25%以上的企业,你将大概率获得 10 年 10 倍的收益,有什么难熬的呢?

(6)在大盘走弱的情况下,技术面还是要让位于基本面,个股去留更多地要考虑估值问题。

风控第四点:适当波段操作,降低持仓成本,规避个股黑天鹅和大盘系统性风险。

如果 120 周线为合理估值,历史的长牛股一般跌到 120 周线附近都会止跌,如果持仓成本比 120 周线股价位置还低 50%,基本上可以抵御本金亏损的风险。(波段技巧:以涨停大阳线为参考点,或利用翻倍规律,底部多买点,有一定涨幅后卖出一部分,降低持仓成本)

风控第五点:分散投资,将自己的资金分割成若干盈利的小块,避免大笔资金进进出出带来的风险。

每年利用新增的资金养几只小猪,之前的小猪只要净利润符合预期就一直养着,截断亏损,让利润奔跑,这样你就不会错过利亚德、三聚环保等大牛股几年二十多倍的涨幅。 (不必猜测未来业绩,低成本持有,放低收益预期,跟踪季报、年报)

风控第六点:控制仓位,长期持有,即使短期错判买高了,时间会消化泡沫。

真正有价值的企业与 K 线无关,不论牛熊,每过 1 年,由于每股收益(净利润)大幅增长,内在价值也跟着大幅增长,股价安全边际就会相应提升。

值得买入和持有的唯一判据是:企业未来是否依然有前途,净利润是否会持续大幅增长。一般主升就那两个月,大多时是横盘。如果看到季报、年报预告不符合预期建议第一时间清仓,无需给它一段时间去验证。