<종목> 더존비즈온 -- 플랫폼 기업으로 거듭난다.

ERP 고객 13만명 보유

그런데 위하고 플랫폼을 통해 300만명 이상을 대상으로 하는 사업을 시작한다.

싸게 사용하게 할 것이다. 대신 정보수집하여 이를 사업에 이용한다. 빅데이터 축적하는 거다. 여기서 수집되는 기업 정보는 네이버 등에서 축적하는 것과 질이 다르다. 왜냐면 기업의 회계정보부터 시작해서 모든 데이터가 가능하기 때문이다.

예컨대 어떤 기업이 위하고를 사용하면 그 기업의 구매습관 자금조달, 실적을 통한 신용도 등이 체크 가능하다. 이를 기반으로 핀테크나 광고 사업이 가능하다. 즉, 기업들 정보를 갖고 있으니 광고주들에게 타겟형 광고를 팔아 먹을 수도 있고 핀테크 기업에 정보를 팔 수도 있다. 내년부터 위하고가 발진 되면 더존은 새로운 유망 사업을 시작하는 것이다. ERP회사에서 빅데이터 회사로 진화할 것이다. 플랫폼 회사가 되는 것이다.

또한 이미 현대백화점에 D-ERP 수주 받았다. 이젠 오라클 사용하는 기업들 더존으로 오는 윈백 기대할 수 있다. 따라서 위하고로 소규모 사업장부터 D-ERP를 통해 대기업 시장까지 아애 딸딸딸 장악해 버리겠다는 야심! 아주 좋다.

더존은 확실히 한 박자 빨리 슈팅하는 능력이 있다니깐!

13만 고객을 보유하고 있는 국내 ERP 기업

ERP(Enterprise Resource Planning, 전사적자원관리) 솔루션 제공 업체이다. ERP 솔루션은 1)Lite ERP(상품명: SmartA, 종업원 수 5~50인), 2)Standard ERP(iCUBE, 50~100인), 3)Extended ERP(ERPiU, 100인 이상)로 나뉜다. Lite ERP는 11만개 기업, Standard/ Extended ERP는 2만개 기업을 고객으로 보유하고 있다.

사업부 별 매출 비중(18년 추정치 기준)은 ERP 53%, 클라우드 19%, 그룹웨어 11% 등이다. ERP 사업부 내에서는 Lite, Standard, Extended ERP가 각각 34%, 28%, 38%의 비중을 차지 하고 있다. 클라우드 사업부의 경우 지난 3년간 연평균 38%의 높은 성장을 보였다. 기존 ERP 고객의 클라우드 전환과 신규 고객 가입이 맞물려 고객 수가 15년 4,600개에서 17년 말 9,000개로 증가했기 때문이다. 18년에도 22% YoY 매출 성장이 전망된다.

안정성: ERP 사업부는 캐시카우 역할

지난 10년간 Lite ERP의 고객 수는 7만명에서 11만명으로, Standard/Extended ERP의 고객 수는 0.7만명에서 1.9만명으로 증가했다. Standard/Extended ERP의 점유율은 21%에서 41% 로 늘어났다. ERP 사업부의 매출은 20년까지 연평균 10%의 안정적인 성장을 기록하며 캐시카 우 역할을 이어나갈 전망이다.

ERP 고객 수 증가는 그룹웨어, 보안 등 부가 서비스 사업부의 매출 성장으로 이어진다. 그룹웨 어와 보안 사업부의 매출은 지난 3년간 연평균 52%, 14% 성장했다. 향후에도 ERP 고객 수 증가에 따른 동반 성장이 기대된다. 18년 매출액 성장률은 각각 32%, 10% YoY로 전망된다.

수익성: 클라우드 고객 수 증가에 따른 이익률 상승

18년 말 기준 클라우드 고객 수는 14,500개(+30% YoY)로 전망된다. 향후에도 연간 약 3,500개의 신규 고객과 전환 고객이 추가로 유입될 전망이다. 클라우드는 연간 수취하는 유지 보수 수수료가 기존 ERP 대비 높다(Lite ERP 약 3.5배, Standard ERP 약 4.5배). 고객 당 매 출(ASP) 상승을 통한 수익성 개선이 기대된다. 19년과 20년 영업이익률은 각각 0.9%p 개선 이 예상된다.

18년 클라우드 매출액은 443억원(+22% YoY)으로 기대된다. 전사 매출 내 비중은 19% 수준 이다. 클라우드 매출 비중은 점진적으로 높아질 전망이다. 19년과 20년 매출 비중은 20%, 21% 로 매년 1%p 증가가 예상된다

성장 동력: 1) 대기업을 타겟으로 한 D-ERP, 2) 소기업 ERP 플랫폼 WEHAGO

D-ERP는 대기업으로의 시장 확장을 위한 상품이다. 지난 6월 현대백화점 그룹으로부터 시스 템 구축 사업을 수주하여 본격화됐다. 수주 금액은 100억원으로 17년 매출의 5% 수준이다. 향 후 1)해외 업체 대비 높은 가격 경쟁력, 2) 기존 중소기업 점유율 1위 레퍼런스를 활용해 추가 수주를 계획 중이다.

WEHAGO는 소기업(종업원 5인 이하)과 개인사업자를 위한 ERP 플랫폼이다. 1)서비스 경쟁 력과 2)저렴한 가격이 강점이다. 주요 서비스인 ERP, 웹오피스 등은 이미 동사가 강점을 보이 고 있는 분야로 경쟁력이 충분하다. 사용료는 기존 상품(ex. Lite ERP 연 유지보수 수수료 약 70만원) 대비 저렴하게 책정될 전망이다.

주 타겟 층은 소규모 법인, 비법인단체, 개인 사업자 총 387만개로 추산된다. 이 중 10%인 40 만개의 사업자만 고객으로 확보해도 거래, 자금 흐름 등의 방대한 데이터 축적이 가능하다. 신 규 플랫폼을 통해 1)소기업으로의 시장 확장과 2)다양한 빅데이터 수집을 통한 광고, 핀테크 등 부가 수익 창출이 기대된다. 올해 말 시범 운영, 내년 런칭이 예상된다.

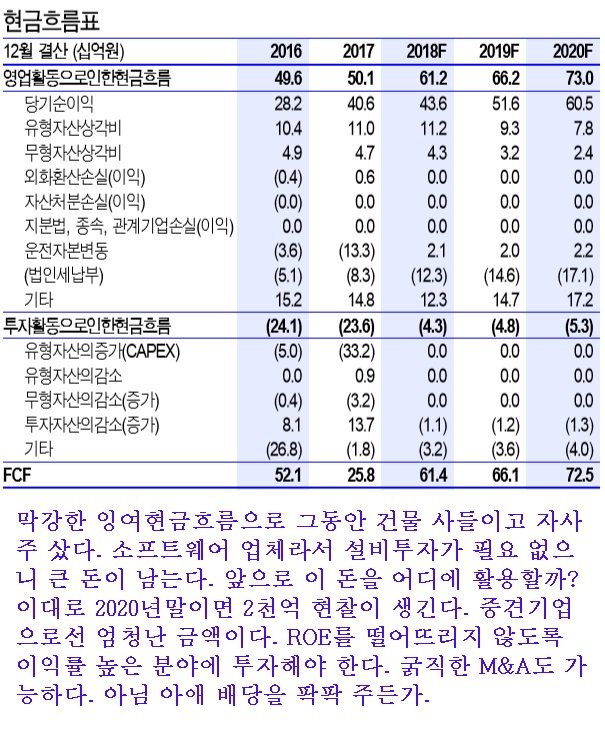

19년 매출액 2,618억원(+13% YoY), 영업이익 669억원(+17% YoY) 예상

18년 매출액과 영업이익은 각각 2,322억원(+13% YoY), 572억원(+11% YoY)이 예상된다. 영업이익률은 24.6%로 전년 대비 소폭 낮아질 전망이다. 높은 매출 성장에도 이익률이 낮아지 는 이유는 신규 사업(D-ERP, WEHAGO)을 위한 인건비 투자 때문이다. 18년 인건비 증가율 은 +15% YoY로 예상된다.

19년부터는 1)신규 사업의 본격적인 매출 기여, 2)클라우드 고객 수 증가로 인한 영업이익률 (26%, +1%p YoY) 개선이 기대된다. 19년 매출액과 영업이익은 각각 2,618억원(+13% YoY), 669억원(+17% YoY)이 예상된다.

지난 3개월간 주가는 25.1% 상승하여 현재 19F PER(주가수익비율) 32.6배 수준이다. 글로벌 동종업체 평균 19F PER은 30.6배이다. 상대적으로 고평가되어있으나 1)ERP 클라우드 전환에 따른 실적 수혜(19년 클라우드 사업부 매출액 +20% YoY 전망), 2)대기업(D-ERP), 소기업 (WEHAGO)으로의 시장 확장 등을 감안 시 밸류에이션 프리미엄은 타당하다.(신한)

포카라가 쓴 재무제표 공부하는 법