Aave: 智能合约下商业银行的先行者(一)

在提笔之前,两个问题一直困扰着我:什么是去中心化金融(DeFi),Aave与传统的商业银行差异在哪里?当我们提到银行,首先会认为这属于中心化的机构。Aave有着股东(LEND持有者),干着和传统银行一样的抵押放贷以及吸收存款的业务,怎么就从传统银行变成了DeFi?

我所喜欢的去中心化金融的定义是:利用去中心化网络通过可信透明的协议(智能合约)来实现传统金融产品的行为。我们发现:Aave做的正是这样的事情。Aave的抵押品以及资产、负债都是以太坊控制下数字加密资产。它们的所有权、使用权、收益权等资产权利都由区块链上的状态所约束。正是因为如此,Aave才能够将所有的资产与负债置于自己所拟定的协议之下,从技术层面上减少商业银行最害怕信用风险。反观传统商业银行,每一个银行的数据库都是一个独立的王国,相互间数据沟通极度困难。这种情况下,一旦一种资产流出银行的数据范围,银行便很难以再对资产做出限制。

讲清楚了Aave为什么是DeFi,下面我们就来看看Aave在业务上有哪些创新。

Aave的业务逻辑是非常清晰的:Aave就做借贷的生意。其中,贷款只做有保障的优质抵押贷款。因为Aave接受的抵押品有密集的市场交易,抵押品的价值用市场价格来估算,而不是采用评估价(从这点来看有点像融资融券)。

谈到金融,本质是做风险的生意。控制好风险的成本就是赚钱的核心。普通商业银行的借贷业务经常会遇到三个方面风险:信用风险、运营风险和流动性风险。Aave作为DeFi的先行者,在这三个方面都做了深入的探索:

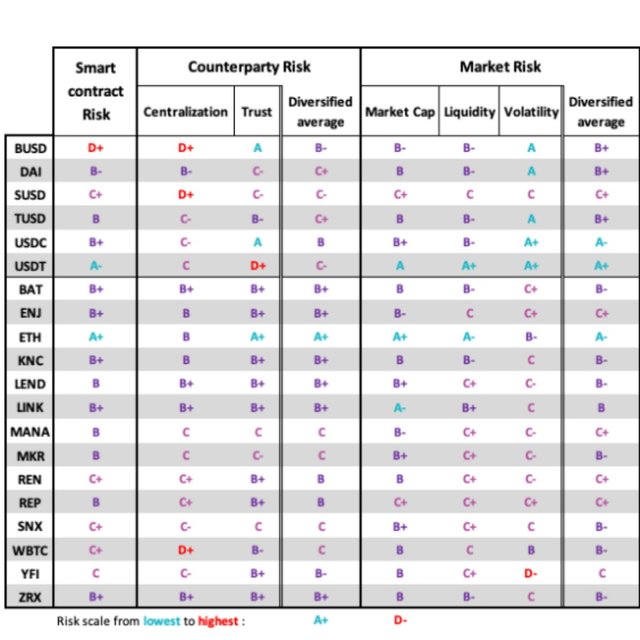

信用风险,也可以叫违约风险。Aave用智能合约在区块链上控制资产的权属与利益,从合约执行上可以杜绝对手违约风险。需要注意的是Aave所接受的资产抵押品中,包含合成资产(合成资产的理解请参考:https://www.chainnews.com/articles/396985265393.htm )。 而合成资产本身是一种合约,合约的执行存在违约风险(counterparty risk)。Aave将这些抵押资产的风险一一列了出来,我个人认为还是比较中肯的:

传统商业银行在执行这些合约的时候面临运营风险。作为DeFi项目,整个借贷的执行过程通过智能合约一步实现,这部分的风险可以视同智能合约风险。Aave已经引入外部审计针对自身的智能合约风险。也因为项目通过智能合约实现,组织呈现扁平的结构,杜绝了管理上的运营风险。但是,我们不能忽视的是:尽管Aave有治理币LEND,持有该币视同拥有治理投票权,我们无法确信治理者对风险有充分的认识。风险管理小组的建模也有出现偏差的可能。这是投资者需要理解的。哪怕是DeFi项目,只要存在治理,就有运营风险需要考量***。

流动性风险,这也是我对Aave处理方法拍手叫绝的一点。Aave本身不面临流动性挤兑风险!!不同于传统银行必须保留足够的流动性,甚至同业拆借流动性以保证存款用户可以时刻提款。虽然Aave一直用利率激励保持自身资产的流动性,但它不保证你随时能在Aave中提款。Aave的提款必须看金库里流动性够不够!不够的话,哪怕你持有存款证明atoken,你也不能提款。同时,为了解决存款流动性的问题,将存单对接市场,各路swap可以代替解决流动性枯竭的问题,只要你支付一定的流动性代价。

此外,为了解决流动性的问题,Aave率先提出了闪电借贷的解决方案。这算是DeFi领域里面创新的产品。闪电借贷是利用区块链中一个区块只有一个时间戳的特性,将多组合约一起见证,替代掉以往分步完成合约市,需要的额外流动性。举个例子,A有一笔房屋抵押贷款在工商银行,现在想换到招商银行贷款。传统做法是怎么做呢?A必须先借到一笔过桥借款,把工商银行的贷款还上,将房产解除抵押,才能再用这套房子从招商银行抵押贷款。用贷来的钱还上过桥借款。没有过桥借款,这种金融操作就完成不了。在创新的区块链领域,只要智能合约可以同时触及房屋的状态数据和两家金融机构的贷款数据,就能做到同时修改房屋的抵押状态和用新贷款归还旧贷款的操作。所谓的同时,就是两笔资产的状态变更在同一个区块见证记录。当前的闪电贷款被应用于对冲交易、再融资和抵押品置换。我相信,这么好的金融创新最终会被传统金融产业吸收应用。

[WhereIn Android] (http://www.wherein.io)

找时间找下沙龙分享

[WhereIn Android] (http://www.wherein.io)