[블록체인 상식 #6-4] 탈중앙 금융 (Decentralized Finance, DeFi) 바로 알기

안녕하세요. 벌써 4번째 포스팅이군요! DeFi 관련해서는 이야기 할 거리가 참 많은 것 같습니다. 지난 3개의 글동안은 굵직한 내용들을 많이 다루어봤는데요. DeFi의 개요, AMM을 활용한 DEX 플랫폼, 대출 플랫폼 등에 대해 이다루어 보았습니다. 최근 'DeFi'라는 한 단어에 묶여 가장 각광받는 테마들에 대해서는 거의 대부분 이야기해봤다고 볼 수 있을 것 같네요. 이보다 더 깊고 자세한 디테일들을 다루기 위해서는 저도 많이 공부해야할 것 같고, '상식'이라는 보편적 시리즈로 묶일 수 있는 내용은 아닌 것 같아 새로운 시리즈를 편성해야할 것 같습니다.

[블록체인 상식 #6-1] 탈중앙 금융 (Decentralized Finance, DeFi) 바로 알기: 18년 초에 등장한 DeFi가 왜 갑자기?

[블록체인 상식 #6-2] 탈중앙 금융 (Decentralized Finance, DeFi) 바로 알기: AMM과 DEX의 폭발적 성장

[블록체인 상식 #6-3] 탈중앙 금융 (Decentralized Finance, DeFi) 바로 알기: 탈중앙 담보 대출 플랫폼의 성장

이미 많은 이야기를 나누어봤지만, 아직 DeFi로 묶이는 마지막 테마가 남아 있습니다. 사실 이 섹터의 성장은 두려우면서 동시에 굉장한 기대감도 있는데요. 현실 금융권에서 담보 대출하면 떠오르는 것, 혹시 없으셨나요? 담보 대출의 대표주자는 바로 집일 것입니다. 집 담보 대출이라.. 저는 왠지 미국의 모기지 시스템이 떠오르는군요. 미국의 모기지 시스템하면 또 서브프라임 모기지가 생각납니다. 서브프라임 모기지의 주역은 인간의 탐욕이 똘똘 뭉쳐 생겨난 파생상품의 결정체 Collateralized Debt Obligation (CDO) 였음을 알고 계실 것입니다. 이 같은 '파생상품'은 담보대출이 생겨나면 빠질 수 없는 투자상품입니다. 탈중앙화 금융 역시 '파생상품'이 없으리란 법은 없습니다.

파생상품이란

파생상품의 종류는 다양하지만 기본적인 뿌리는 대체로 같습니다. '현물 자산의 가치를 토대로 새로운 투자 상품을 만든다.' 가장 대표적인 예가 원자재 선물 거래시장이 되겠죠. 특정 일자(만기 일)의 특정 원자재(금/석유/천연가스 등)를 표기 된 가격에 살 권리를 사고 파는 것, 그것이 선물 거래입니다. 본래 선물 시장은 실수요자나 실공급자의 가치 변동에 대한 리스크 회피 (Hedge) 수단이었으나 최근은 그 의미가 다소 퇴색된 듯 합니다. 일반인들에겐 일종의 투기성 시장(소위 메이저리그)으로 많이 인식되고 있으며, 실제로 수요/공급에 전혀 관련 없는 투자자가 가치 변동의 방향성에 베팅하여 수익을 내기 위한 수단으로 많이 사용되고 있습니다.

이러한 투기 수요를 반영한 탓인지, 모든 편견을 깨왔던 비트코인 거래소에서는 무려 만기일 없는 선물 거래 시장도 만들었습니다. 사실 만기일이 없는 선물 시장은 굉장히 어색한 개념입니다. 서로 특정 자산을 사고 팔고는 하는데, 계약이 실질적으로 체결되는 일자는 없습니다. 이게 무슨소리야! 싶지만, 이미 그 일은 현실 금융권에서도 일어나고 있는 것도 같습니다. 실제 금융권에서 사고파는 원자재 선물 거래 역시 만기일이 된다고 해도 그 날 가격에 계약이 단순 청산되는 것이 일반적인데요. 그렇게 보면 특정 투자자에겐 만기일이 쓸데 없는 짐처럼 느껴지기도 합니다. 특히 투기적 관점에서 진입하는 사용자에게 만기일이 없다는 것은 큰 매리트가 됩니다 (Roll-over같은 비용이 발생하지 않음).

투기적 관점으로 선물시장을 진입하는 사람에게 선물 시장은 '공짜 레버리지' 천국입니다. 담보금의 5배 내지는 20배까지의 상품 가치를 사고팔 수 있으니까요. 신용 대출이나 주식담보대출을 받아 같은 상품(예: 나스닥)을 사는 사람들에 비해서는 선물 투자자가 오히려 현명할 수도(?) 있습니다. 물론 신용 대출을 받아 담보금을 늘려 선물 시장에서 풀 레버리지를 땡기는 사람도 있지만요... 이런 투자법은 무일푼 빚쟁이가 되는 아우토반일 수 있으니 조심하셔야겠습니다.

DeFi에서 파생상품

DeFi 파생상품 서비스의 선두주자는 Synthetix 프로젝트입니다.

만일에 이런 파생상품이 DeFi에 들어오게 된다면 할 수 있는 것은 무엇이 있을까요? 가장 간단한 예로는 주식 상품의 파생상품을 거래할 수 있을 것입니다. 파생상품 관련 플랫폼으로 적수가 없을 정도의 압도적 1위를 달리고 있는 Synthetix 프로젝트의 굵직한 목표 역시, Apple이나 Tesla같은 주식 상품을 블록체인 위에서 파생상품으로 거래하는 것입니다. 왜 블록체인으로 해야하는가? 를 생각해보면 당장 떠오르는 이유는 단위 화폐 스왑(한국인을 예로하면 KRW-USD)에 대한 불편함이 있을 것이고요. 암호화폐 자산으로 대출서비스를 받을 이유(ETH로 담보대출 받아 테슬라 매수)가 될 수도 있고, 기타 어둠의 이유로는 탈세도 생각이 납니다.

아마 DeFi 파생상품 서비스의 이용 유인에 대해서는 동의하실 수도 아닐 수도 있을 것 같습니다. 그래도 이번 글에서는 충분한 이용 가치가 있다고 생각을 해보겠습니다. 그렇다 하더라도 풀어야할 문제가 몇가지 남거든요. 첫째, 파생상품과 현물상품사이의 가치 연결을 어떻게 줄 것인가? 둘째, 현물상품의 가치는 누가 알려줄 것인가? 이 두 문제를 푸는 것이 DeFi 파생상품 플랫폼의 성패를 가를 핵심이라고 보시면 되겠습니다.

만기없는 선물 시장의 지속가능성

만기가 없는 선물 시장이 이상한 이유는 가치 연동의 억제기가 없어서입니다. 만기가 있다면, 실제 계약이 체결되는 날짜가 있다면 그 날이 가까워 올 수록 현물 시장의 가치와 상관관계가 높아질 수밖에 없습니다. 선물 시장의 가치가 현물 시장을 따라가든, 현물 시장이 역으로 따라가든 하나로 수렴할 것입니다. 차익거래를 노리고 진입하는 사람이 있기 때문이죠. 그래서 만기가 얼마 남지 않을 수록 둘간의 가격차이는 좁습니다. 여담이지만 대체로 이 스프레드 크기는 금리와도 높은 상관관계가 있습니다.

그런데 만기가 없다면? 억제기가 없는 것과 같습니다. 선물 시장의 가격과 현물 시장의 가격이 같아야할 유인책이 마땅치 않습니다. 그런데 재밌는 것은 BitMex의 선물 시장 중 만기가 없는 BTC 선물과 현물 BTC 가격이 거의 동일하게 유지된다는 것인데요. 어떤식으로 둘간의 가치가 연결되도록 만들었는지는 제가 자세히는 모르지만, 분명 주목할만한 일입니다. 선물 상품에 만기가 없어도 된다는 것은 그 자체로 의미가 있습니다.

Synthetix 프로젝트 역시 만기없는 선물 시장을 만들려고 하고 있습니다. 당연하게도 현물 주식 시장과 연동된 탈중앙화 시장을 만드는 것이 목표이니, 만기가 있을 수가 없습니다. 현물 주식은 중앙화 금융에 속한 것이니 탈중앙성을 유지하며 DeFi 파생상품과 연동시키는 것은 굉장히 어려운 일일테니까요. 그러나 앞서 말했듯, 만기 없는 선물은 그 내재적 리스크가 존재합니다. 이 알쏭달쏭한 시장에 지속가능한 경제학적 메커니즘을 부여하고, 실제로 잘 작동하는지 테스트해보는 것이 필수적으로 선행되어야 할 것입니다.

Synthetix 프로젝트의 톱니바퀴

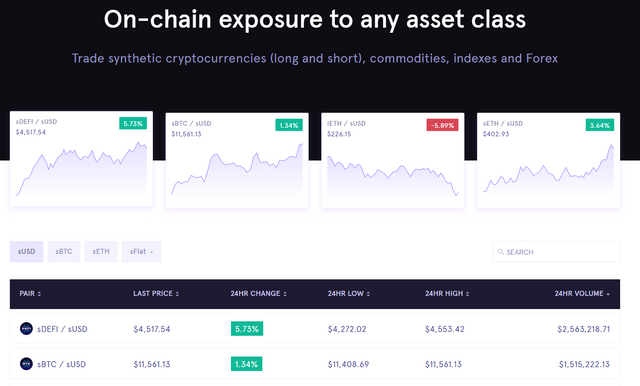

Synthetix Exchange 플랫폼의 모습입니다. sDEFI 지수형 인덱스 펀드 상품이 눈에 띄는군요.

Synthetix 프로젝트는 일단 암호화폐 선물 시장을 활성화시켜 그 가능성을 테스트하고 있습니다. 현 시각 기준으로 암호화폐 한정해서는 잘 작동하는 것으로 보입니다. 그림에서 sBTC라는 것은 BTC long에 해당하는 상품, iBTC는 BTC short에 해당하는 상품입니다. 현시각 기준으로 sBTC가격은 11561.13$, 현물 sBTC는 11550$인 것을 보니 꽤나 높은 정확도로 현물가치를 따라가는 것을 볼 수 있네요. 흥미롭습니다. 어떤 유인책을 준 것일까요?

Synthetix가 만든 파생상품 sETH를 예로 들겠습니다. sETH는 약어 s가 붙었듯, ETH 현물 자산의 가치를 따라가는 토큰이며 synthetix 플랫폼에서 발행된 것임을 의미합니다. sETH의 발행 주체는 Synthetix 토큰(SNX)을 스테이킹한 시장참여자들입니다. SNX 토큰을 얼리고 sETH 토큰을 발행했다는 것은 발행 주체가 시스템에 '빚'을 진 것을 의미하는데요. MakerDAO처럼 발행된 sETH 토큰만큼 반환을 해야 얼린 SNX 토큰을 돌려받을 수 있습니다. 백서에서는 sETH의 가치 연동을 위한 프로토콜으로 여러가지를 이야기 하고 있는데요. 개인적으로 유의미해보이는 메커니즘은 다음과 같습니다.

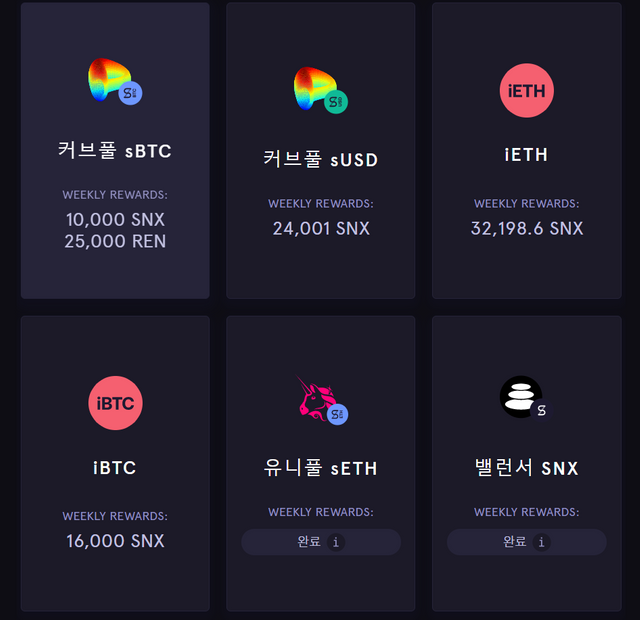

유니스왑 sETH-ETH 풀에 대한 incentive 지급은 완료가 되었군요.

일단 Synthetix의 가치유지 프로토콜에는 ETH-sETH 유동성 풀(AMM기반 DEX)이 필요합니다. 이 유동성 풀을 형성하는 유인책을 주기 위해서, 유동성 풀에 일정량의 인센티브(SNX토큰)를 매주 지급하는데요. 만약 이 유동성 풀이 보증하는 sETH값이 ETH에 비해 많이 낮다면, 차익거래 알고리즘이 실행됩니다. 이 풀에서 0.99 ETH를 이용해 1 sETH를 매수를 합니다. 이렇게 매수한 1 sETH는 SNX로 제 값(ETH 현물의 시장 가치)을 받고 교환할 수 있습니다. 이 교환에 지급되는 사용되는 SNX는 앞서 지급된다고 했던 인센티브의 일환으로 새롭게 발행되는 토큰입니다. 받은 SNX는 다시 1ETH로 교환되면서 차익이 남는 구조(0.01ETH 이득!)인 것이죠.

대충 굉장히 어렵고 리스크 높은 방법(꼼수)으로 가치가 유지된다는 말입니다.

마지막 퍼즐, 오라클

Synthetix 프로토콜의 정상적 작동을 위해서는 오라클 시스템도 필요합니다. 위에서 지속적으로 언급됐던 ETH 현물의 시장가치를 알려줘야하기 때문이죠. 이 가격을 누군가 마음대로 조작할 수 있다면 안되겠죠. 현재 Synthetix는 Chainlink의 오라클 프로젝트와 협업하여 현물 자산의 가치를 받아오고 있습니다. 이렇게 보니 체인링크 코인의 폭발적인 가격상승도 이해가 가는 부분이 있습니다. 오라클을 활용한 실물 금융성 자산의 탈중앙 거래가 그렇게 먼 미래는 아닐지도 모르겠습니다.

스터디를 하며 느꼈던 것은 Synthetix 프로젝트의 리스크가 생각보다 크다는 것입니다. 가장 큰 리스크는 역시 파생상품의 가치 연동이 아닐런지요. 담보물인 SNX 토큰의 급격한 가치 변동에 내성이 얼마나 있을 수 있는지 의문스럽습니다. 그래도 희망적인 것은 현재까지는 별 문제 없었따는 것..정도가 있겠네요. 그러나 분명 주의해야할 필요는 있어보입니다. 다음 글에서는 오라클 시스템들에 대해 스터디해볼까 합니다. 오라클 관련해서는 저도 거의 스터디가 안되어있어서 포스팅까지 걸리는 시간이 좀 걸릴 수도 있을 것 같아요.

최근에 추천작가로 등록도 해주셨던데, 많은 응원 주셔서 감사합니다^^ 정확하고 실속있는 정보전달 위해 더 애써볼게요! 다들 건강하셔요.

kopasi님이 seungjae1012님의 이 포스팅에 따봉(10 SCT)을 하였습니다.